中信证券认为,我国特高压电网掀起建设浪潮,深层次驱动核心是我国能源装机结构不断转型而资源区位禀赋分配不均。国家规划2020年清洁能源装机量占比达39%、发电比重增至15%,2030年非化石能源发电占比将达50%。我国水、风、光主要分布区域分别在西南与三北地区,与用电需求量较大的华北、华东、华南等地区间存在区位差异,电力需进行长距离输送与落地环网调配,特高压建设客观必要性大。

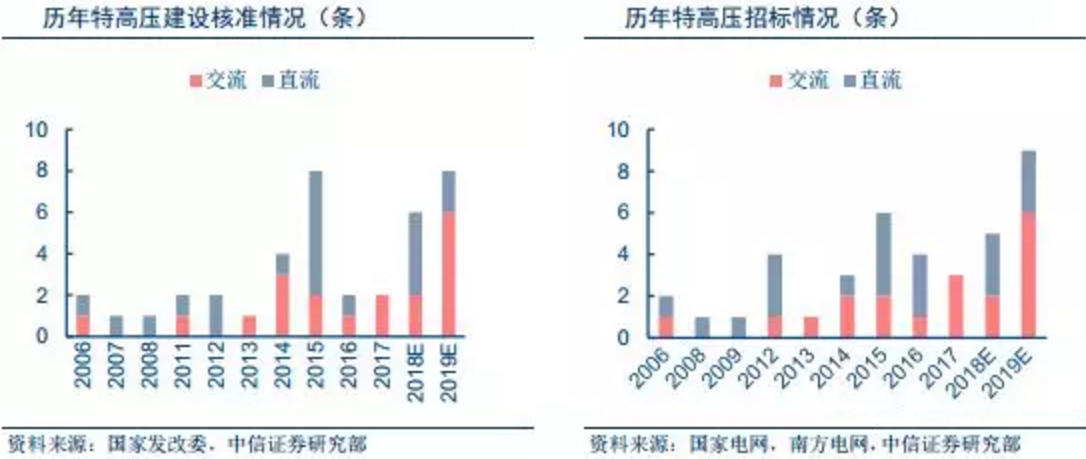

2018年9月国家能源局批复九项输变电项目,含“五直七交”12条特高压线路,在基建补短板、稳增长的背景下,规划2018年四季度至2019年内集中核准投建,将驱动电网投资快速回暖,预计投资额1800~2000亿元,释放站内设备需求约600亿元,带动核心设备龙头未来2~3年迎来新一轮增长高峰期。

中信证券指出,特高压线路建设一方面受国家发改委与两网规划影响,另一方面需与各省电力余缺调节和能源基地电量外送需求向匹配。按照目前特高压55%左右的平均利用率测算,预计“十四五”期间国内特高压输电线路建设需求将达10~13条。

站内设备占特高压线路投资比重约30%~35%,技术壁垒高、竞争格局清晰;交流GIS、交流变与直流换流阀、换流变等核心设备占总投资额比例约15%,单线订单量大,毛利率处于30%~40%的较高水平。近年核心设备厂商头部聚集效应愈发显著,竞争参与者逐渐减少,龙头厂商有望深度受益。中信证券预计核心设备龙头平高电气、许继电气2020年特高压业务净利较2018年业绩低谷的弹性可达100%~120%;国电南瑞资产重组后强化特高压及柔直龙头地位,预计2020年相关业务净利弹性亦可达15%~20%。

中信证券认为,随着新一轮12条特高压线路的规划投建,站内设备供应商未来两年有望迎来约600亿元订单放量。同时,随着主要设备近年来竞争格局日渐稳定、清晰,各细分领域龙头企业中标占比高、自身受特高压高毛利率产品带来的业绩利好显著。