弗里德曼的观点是在咸水研究所(salt twater institution)与凯恩斯主义者展开较量。几十年来,凯恩斯主义者一直辩称,决定经济活动的是赤字支出。在标准凯恩斯模型中,货币问题往往被忽视。如果被问及这一问题,支持者会断言,“流动性”陷阱本质上使货币举措毫无用处。

当弗里德曼、保罗•萨缪尔森(Paul Samuelson)和罗伯特•索洛(Robert Solow)(都是诺贝尔奖得主)在麻省理工学院和另外几个地方讨论这个问题时,这场争论最终得到了解决,至少部分解决了。他们当时的结论是“钱很重要”。这并不意味着赤字支出不重要,正如刚刚结束的共和党国会所明确表明的那样。然而,货币政策很重要。

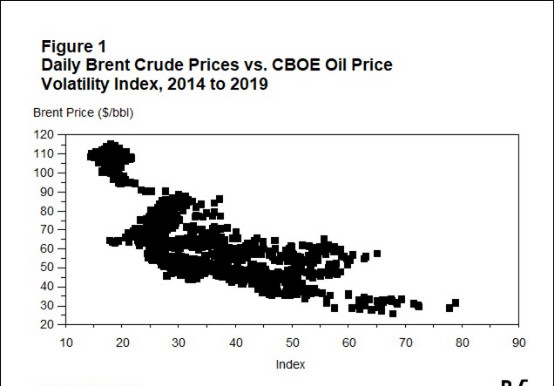

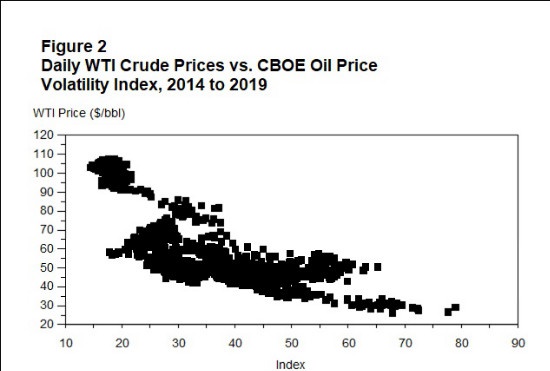

同样,油价波动也很重要。为了进一步说明这一点,请参见图1,该图将布伦特原油(Brent)的每日价格与芝加哥期权交易所(CBOE)的油价波动指数进行了比较。该图展示1274次观测结果。人们不需要计算机,统计学学位或计量经济学博士学位就能理解,低波动率与高价格相关,高波动率与低价格相关。

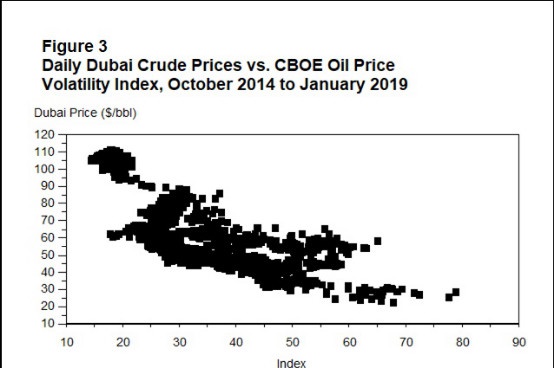

图2显示了WTI价格与同一波动指数之间的关系。同样,结果是显而易见的。高价格与低波动率相关,低价格与高波动率相关。在一个模型中,仅波动性就解释了2014年至2019年期间WTI价格每日变化的40%,该模型通过调整消除了自相关性。

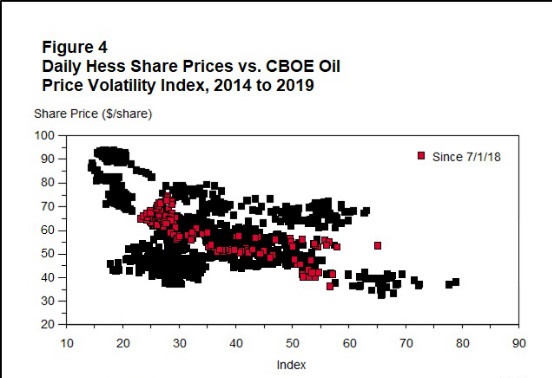

迪拜原油价格也得到了同样的结果,尽管它是在世界的另一端交货。美国市场的长臂延伸至波斯湾。从图3可以看出,布伦特原油和WTI原油的关系基本相同。CBOE的波动性解释了迪拜原油价格40%的差异,正如它解释了布伦特原油和WTI原油价格的变动一样。

这些数据清楚表明,寻求更高价格的石油输出国需要减少波动性。仅仅开会讨论减产似乎已经不够了。 或许听到这番话的投资者或投机者不再相信政府会采取任何行动。甚至有可能,一些参与者听到这些言论后,卖出期货或买入看跌期权,押注于欧佩克或OPEC+。他们的行为加剧了价格的波动性,并促使原油价格下跌。

参与美国页岩开发以及参与圭亚那等海上开发的独立石油公司们也受到价格波动率的影响。举例来讲,图4显示了价格波动率对独立石油公司Hess公司的股价的影响。

在一个统计测试中,通过对Hess公司每天股价的回顾,我发现,自2018年7月1日以来,波动率的变化解释了97%的Hess公司股价变动。Hess公司的经理们显然需要抑制价格波动来提升他们的股票价值。

Hess公司的CEO赫斯(John Hess)尚未认识到波动性的重要性。相反,他认为石油行业需要聘请公关人员,正如他最近在瑞士达沃斯举行的世界经济论坛上所解释的那样: “你如何让投资者的心和想法回归?这对我们的行业来说是一个真正的挑战。”

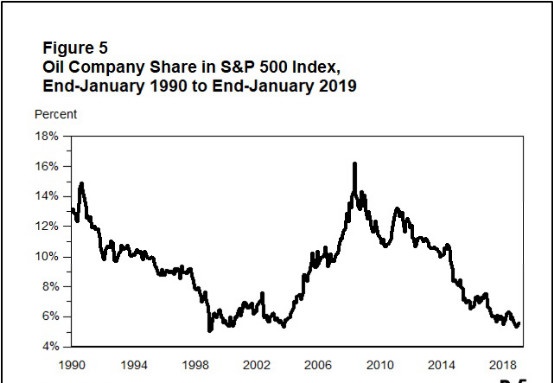

他说,投资者对石油行业的失望表现在能源公司在标准普尔指数中的份额从10年前的16%下降到了5.5%。

“我们将不得不与标普指数中的其它行业竞争,以创造更有吸引力的价值主张。一种新的模式正在形成,即产生现金流,并将其中一部分与投资者分享,”他表示。

赫斯后来补充说:“我们(石油公司)需要与决策者和公众接触,让他们了解我们面临的巨大任务。他和其它主要石油公司的高管们指出,必须在勘探开发上投入数十亿美元。”

首先,我注意到Hess公司的股价已经从2014年8月的最高点下跌了21%。赫斯声明的最后一句话可以部分解释股价下跌的原因,即该公司将部分自由现金分给了投资者。该公司的股票分红率为1.75%。如果该公司与投资者分享更多现金,减少钻探,这一比例将显著提高。例如,埃克森美孚的股票分红率为4.3%,而雪佛龙的股票分红率为4%。

一个简单的事实是,Hess公司似乎没有给投资者提供具有吸引力的回报。然而,公司的问题不仅仅是产生现金流。在达沃斯论坛上,赫斯,还有其它主要石油公司的高管以及欧佩克秘书长默罕默德•巴尔金多(Mohammed Barkindo)都哀叹现在的石油行业无法吸引投资者。如图5所示,石油公司在标准普尔500指数中的份额已经从2008年16%的峰值稳步下降。投资者渐渐对石油行业没了兴趣。

我真的怀疑是否很多读者相信Hess公司、石油集团、甚至与欧佩克合作的石油行业,能够通过公关活动改变投资者的看法。除非采取其它措施,否则这种努力几乎总是适得其反。

决策层也不太可能被说服采取更多行动来“解决(石油公司)面临的巨大问题”。石油公司和石油行业只能独自面对。

不过,产油国,甚至德克萨斯州等州,以及阿尔伯塔省等省,都可以采取一些措施来解决投资者的问题。即使是单独行动以避免违反反托拉斯法的公司也会有所帮助。他们所需要做的就是采取措施降低价格波动率。

再重申一下。对油价上涨感兴趣的产油国、产油油州(省)可以通过降低油价波动率来实现这一目标,它们可以通过干预市场来减缓油价的下跌或上涨。

在过去45年里,欧佩克的石油部长们,以及现在加入他们努力管理市场的其他产油国的部长们,一直相信,在他们断断续续的会议之后,他们可以通过发布有关生产和出口决定的声明来左右市场。例如,在2018年11月,沙特石油部长哈立德法利赫(Khalid al Falih)在欧佩克会议前一个月的一次讲话中说:“我们需要尽一切努力来平衡石油市场”。这位部长可能预计,在这一声明发表后的第二天,市场将作出积极反应。然而,在这次声明后,价格在一周内又下跌了7%。

如果法利赫部长或其他沙特官员介入并购买石油,情况就会大不相同。如果最初的买家同意,沙特阿拉伯本可以回购一艘已装载要启航的货船。或者,沙特阿拉伯也可以在迪拜现货市场购买石油。就此而言,沙特阿拉伯本可以购买一批布伦特原油或WTI中质原油。所需要的只是采取行动,将石油撤出市场。

一个更简单、更快的策略是在期货市场购买石油。事实上,如果政府购买相对少量的期货,就能阻止价格下跌。 这相当于购买实物石油,但可能是瞬间发生的。如果在这些购买之后达成一项削减供应的协议,那么价格下跌本可以迅速得到遏制。

今天,那些对稳定油价感兴趣的人,比如石油出口国的部长们,需要认识到他们的言论几乎没有影响,除非他们立即采取行动,比如取消发货或出售库存中的石油现货。石油市场,尤其是期货市场,已经发展到交易员可以在一分钟内增加或减少相当于一天全球消费量的1亿桶石油。 此外,这些交易量的背后是全球主要金融机构持有的现金。

在不到一个月的时间里,全球石油行业的代表们将在休斯敦召开一年一度的CERAWeek会议。约翰•赫斯(John Hess)在达沃斯提出的话题,可能是讨论的最重要话题之一。不过,如果聚集在休斯顿的高管们真的想看到更高的价格,他们将把重点放在稳定价格的计划上。期货市场应该被视为一个工具,可以帮助他们实现目标。