在新能源发电领域,生物质发电有后来者居上的态势。截至2012年底,全国累计核准容量达8781MW其中并网容量5819MW,在建容量2962MW,并网容量占核准容量的66%。根据中国银行(601988,股吧)课题组对相关企业的实地调研,当前生物质发电存在的几个实际问题须引起高度重视。

(1)生物质发电成本远高于火电:一是生物质电厂建设投资成本较高,相当于同等规模火电厂的2 倍左右。目前安徽省生物质发电企业大多为新建企业,一代电厂,发电机组规模均为2×12MW,二代电厂,发电机组规模均为1×30MW机组,发电机组还处于运营磨合期,缺乏成熟生物质发电企业的经验。调查显示,随着一代电厂运行时间的增加,锅炉运转效率稳定性逐渐降低,目前不同一代电厂的单机发电效率出现较大差异。二是秸秆发电对成本的控制力不强,燃料供应不论在数量上还是成本控制上均具有较大的不确定性,无论是固定成本还是原料成本导致生物质的发电成本远远高于火电,从安徽省已投产的企业来看,短期偿债能力偏弱、还款压力较大。由于前期项目资金来源主要依靠母公司及银行贷款支持,负债压力相对较大,控制不好资金链就会出现一定的问题。

(2)原材料供应决定企业的成败:生物质发电是“小电厂、大燃料”,燃料来源供应不足的矛盾十分突出,产地实际可收集的量和理论计算的量之间有很大差距。首先,秸秆等生物质散布于千家万户,季节约束性强,且秸秆体积大、密度小、不易储存,有的地势复杂,很多时候机器无法进入田间,劳动强度大、成本高、工作效率低。其次,地方政府由于财力不足等原因,尚未出台有关秸秆收购的优惠政策,致使秸秆的收购价格难以调动农户的出售热情。实行委托代理收购,从收集、打包、储存再集中向电厂输送,受成本影响,电厂盈亏平衡点的收购价格平均不能超过350元/吨,去掉运输储存成本和代收点等中间环节的扣除,农民收益较低,没有形成良性的产业利益链,加之近年来养殖业等秸秆需求量不断增加,原材料竞争激烈。最后,为保障农地种植时间,农民往往直接在农地焚烧秸秆以增加土地肥料。一些生物质电厂甚至在建成投产后不久就因原料或亏损而停产,如何保证持续足量、价格稳定的燃料供应,往往是企业运营成败的关键。

(3)电力供应主体的博弈制约企业发展:目前我国能源环境定价机制尚不完善,还不能够反映资源稀缺程度、供求关系与环境成本,无法实现资源配置的帕累托最优,这会导致商业性资本不愿积极主动地介入节能环保领域。目前国家积极鼓励生物质发电并网,并以0.75元/KW˙h 补贴价格支持生物发电并网,但由于各方主体利益目标不同,目前生物质发电总量较小,对各利益主体触及较小,处于较为弱势的地位。但随着总量增加,势必遇到一定阻力。首先,对于地方政府,由于生物质发电燃料供应不稳定和发电技术不稳定,现阶段很难将生物质发电作为电力供应的主体,甚至不愿意提升生物质发电在电力供应中的占比,仅仅将其作为能源的补充,另外经济总量的考核压力,一些资源依赖地区,由于生物质发电的供应价格要高于煤电价格,虽然由国家补贴,但是有的地方资金往往不能及时到位,在目前煤炭资源相对丰富的情况下,电力供应依然主要依赖煤电,增加生物质发电的积极性不高。

(4)扎堆建电厂盈利能力差:这几年,农村劳动力缺乏以及成本上升,致使燃料的加工、储运、管理环节人工成本不断上升。而电价却是微小地浮动或者是不动。虽然国家给予一定建设补贴,但目前大部分电厂尤其是一代电厂盈利较差,或处于亏损状态。根据凯迪电力(000939,股吧)年报,2013年上半年,生物质发电板块毛利率为12.32%,但销售收入较上年同期减少35%,且第一代电厂毛利率下降幅度较大。通过调研显示,有些地方政府出于招商引资的考虑忽略对行业发展进行客观整体规划和引导,造成地区项目布局不合理。“扎堆”建厂必然导致争相哄抢原料,价高质次恶性竞争。同时,采用不同锅炉的生物质电厂,其发电量、年利用小时数差异巨大,有些项目的设备年发电量甚至不到平均水平的50%。农民烧秸秆、电厂缺秸秆和扎堆建电厂的三重矛盾,如果产生的效益比付出的成本还低,企业根本运转不下去。

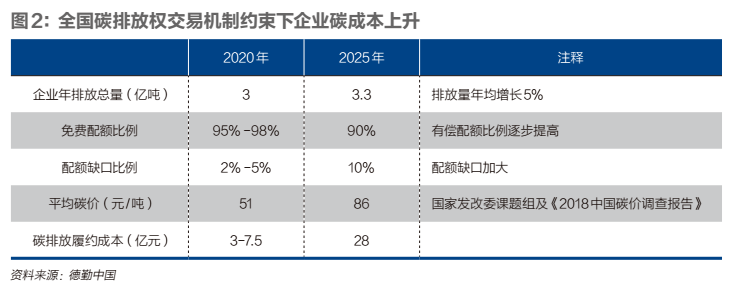

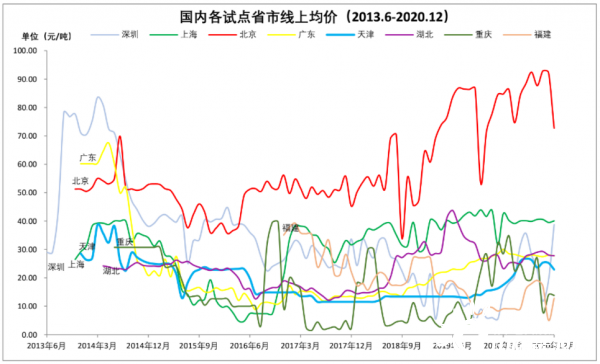

(5)碳排放交易前景不明:目前我国大部分生物质发电项目均实现了履约注册,但《京都议定书》第一个履约期在2012年已到期,受国际经济环境恶化、欧债危机影响,碳减排交易下降供过于求,价格暴跌。目前新建的生物质发电项目能否获得减排资金支持,前景不明朗。客观上CDM项目本身的复杂性和未来收益的不确定性,以及中国在CDM交易中事实上的弱势地位,对于盈利能力并不强的生物质发电企业而言,按期归还项目贷款雪上加霜。从国内刚刚起步的碳金融实践中,可以说是商机和陷阱并存。一是人才素质跟不上市场需求;其次是市场环境问题,碳排放权作为一种无形资产,开发程序复杂,交易规则严格,缺乏专业的机构帮助银行分析、评估、规避交易风险;最后是政策问题,碳排放权的价格波动和市场规模与经济周期的波动呈正相关。

(6)银行授信风险:企业授信以建成后的有效资产作抵押,一是电厂土地大多是划拨土地无法实现有效抵押,专业设备的处置难度较大,采用收费权账户质押对银行债权作用有限,不能真正缓释信贷风险。加之一代电厂普遍存在机组运行不稳定,必然影响自身的经营效益,如果采用第三方担保的方式,则要增加企业的负担。对集团客户而言,还存在集团与子公司之间股权关系复杂、关联交易频繁、股权转让频繁,而且,集团资金一般由总部统一调度,存在着挪用信贷资金的可能。同时,集团与子公司之间,经营范围广泛,投资项目较多,涉及面广,可能出现因摊子铺得过大、战线过长,多种经营效益差增加银行的授信风险。