日本可再生能源大规模发展拐点源自2011年福岛核灾。灾前占全国总发电量约25%的核电全面暂停后,为填补装机短缺,日本政府擢升火力发电(天然气占比40%,燃煤占比33%),同时迅速出台可再生能源补贴机制 (2012年7月) ,加码结构转型。

然而,尽管日本海域面积位居全球第6,海上风电储量高达到1600GW,相较于前期投入适中、周期短、对配套基建依赖度低的光伏,80%潜能位于超50米深水区的日本在风电产业发展极为缓慢。辅助政策上的保守、冗长的环评期、相对复杂的地质环境、与电网限制各占部分原因。也因此,截止2018年底,日本全国风电总装机仅3653兆瓦,排名全球第28位,其中离岸风电更是只有64.6兆瓦。(JWPA数据)

由于日本70%面积为山地,随着土地资源的日益紧缺,日本政府于 2018 年中旬开始逐渐将政策转向离岸风电。陆续公布「第 5 次能源基本计划」(2018年7月)、《海上风电普及法》(2018年11月)等基础法规的同时,日本经济产业省(METI)资源能源厅协同国土交通省(MILT)港湾局亦开放30年普通海域用海权时限,保障开发阶段的延续性与稳定性,并提出跨区域电网合作、环评时间减半等一系列利好提案,鼓励离岸风电投资与建设。

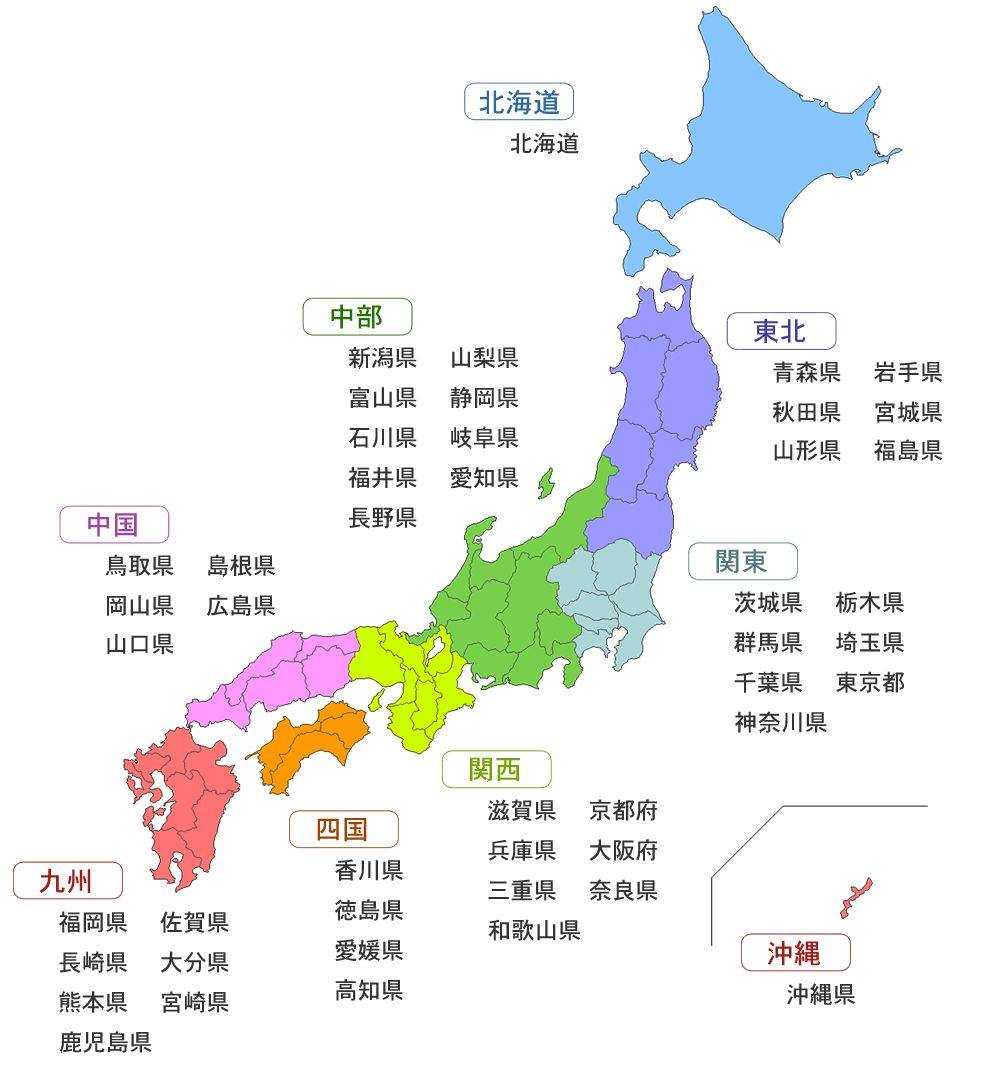

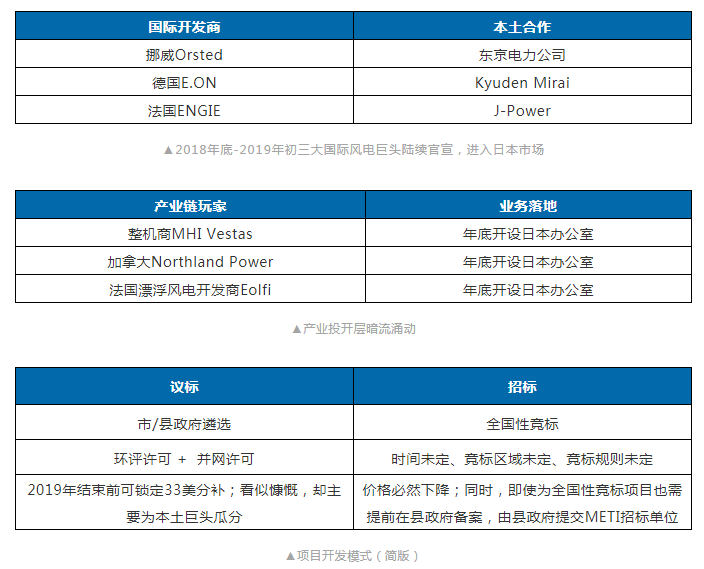

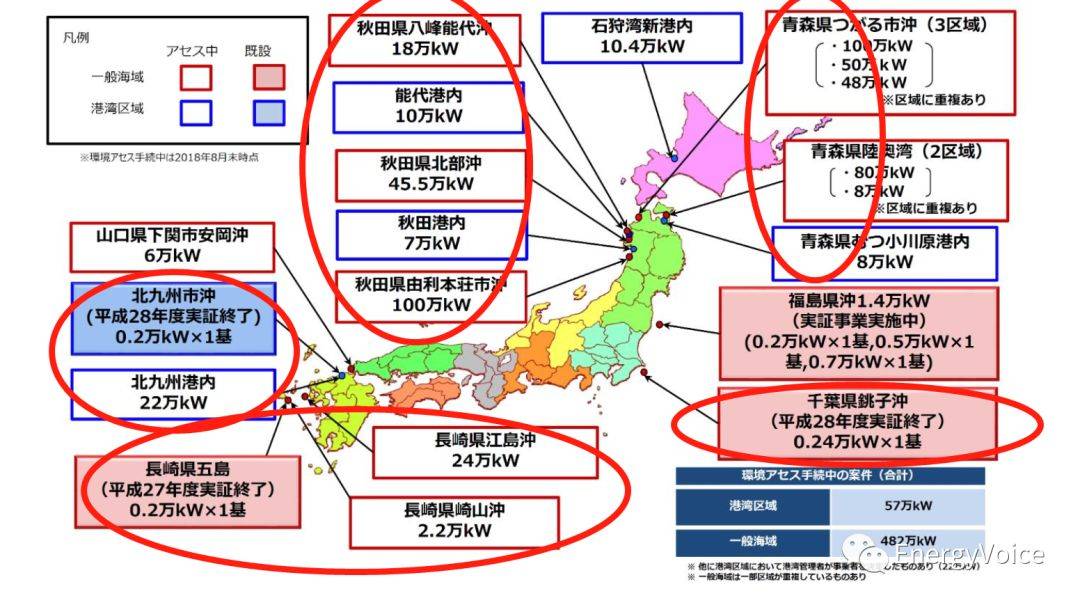

▲潜在五大招标区域分别为北九州、长崎、千叶、秋田与青森。(Source: JWPA)

区域内最利于中国企业成长的土壤

时间利好

中国技术磨练期与日本风电市场发展期曲线一致,成熟期吻合

根据GWEC欧洲风电协会与BNEF彭博新能源财经预测,基于日本各方面细则包括用海权的独属性、入网管理、货物离网与口岸价格界定等都尚未厘清。预计五年内日本市场仅会以年500兆瓦装机缓慢增长,而对于国际厂商的真正抢滩期将出现在2025—全球风电平价上网拐点。

▲图源:GWEC

这六年恰是中国企业迎头赶上的黄金时期,发展并稳固远洋风机技术、培养团队与案例。

市场利好

日立之后再无本土整机商

对标区域内台湾与韩国市场,中国供应商包括整机与零部件供应进入台湾风电项目相对困难;而韩国亦有本土实力竞争者斗山、晓星等伏击,市场门槛加剧。反观日本,自今年本土仅剩的整机商Hitachi宣布放弃本土制造业务、全权代理德国Enercon风机后,未来日本风电市场正式成为外国风机制造商的乐土。

随着平价上网的主流趋势,综合规模经济与项目成本,日本市场也应选择性价比更优的风机产品。正如中国光伏产业从十年前的仅占四席到现今的全球八席,包揽前五。

市场总结

日本拥有丰富的风力资源、成熟的重型工业制造能力超低利率的融资环境、以及周边国家可共享的离岸风电供应链体系。随着各项工作的稳步、加速推进,有望成为亚洲离岸风电市场的一股新势力,值得持续关注。