2018 年投运的陆上风电项目的全球加权平均平准化度电成本(LCOE)为0.056 美元/ 千瓦时( 约合人民币0.386 元/ 千瓦时),比2017 年低13%。国际可再生能源署(IRENA)可再生能源成本数据库的数据显示,自2010 年以来,全球生物质能、地热、水电、陆上风电和海上风电项目的全球加权平均平准化度电成本都在化石燃料发电成本范围内(按国家和燃料划分的化石燃料发电成本范围估计在0.049~ 0.174 美元/ 千瓦时)。而目前,陆上风电成本处于化石燃料成本区间的底端。

2018 年陆上风电成本下降的原因是安装成本的持续下降,以及发电效率的提升。推动这一趋势的因素包括风电机组设计和制造技术的不断改进;更具竞争力的全球供应链;以及越来越多的并网机组。2018 年,中国和美国陆上风电装机容量分别增长了18.5GW 和6.8 GW,位列全球的第一和第二。巴西(2.1GW)、法国(1.6GW)、德国(2.7GW)和印度(2.4GW)以及其他新增风电装机同样为成本下降提供了支持。与2017 年相比,2018年全球陆上风电平准化度电成本的加权平均降幅为13%。2018 年中国和美国新投入使用的陆上风电场的加权平均平准化度电成本比2017 年低4%。然而,由于近年来本国货币疲软,印度和巴西2018 年陆上风电项目的加权平均平准化度电成本都出现小幅增长。

中国和美国在2018 年投入使用的陆上风电场的加权平均平准化度电成本相同,为0.048 美元/ 千瓦时。尽管中国的发电效率低于美国,但拥有更低的安装成本。2018 年,巴西、法国、德国、印度和英国陆上风电场的加权平均平准化度电成本分别为0.061 美元/ 千瓦时、0.076 美元/ 千瓦时、0.075美元/ 千瓦时、0.062 美元/ 千瓦时和0.063 美元/ 千瓦时。自2014 年以来,平准化度电成本在0.03~0.04 美元/ 千瓦时之间的项目越来越多。在一些市场上,具有优良的风能资源和较低安装成本的项目价格,比最便宜的化石燃料发电方案还要低。

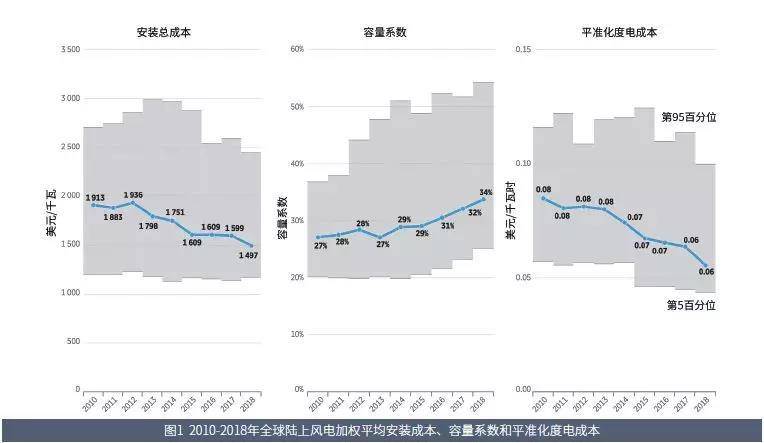

由于风电机组价格持续下跌,2018 年全球陆上风电场加权平均总安装成本同比下降6%, 从2017 年的1600 美元/ 千瓦下降到2018 年的1500 美元/ 千瓦。

技术和制造工艺的改进、区域制造设施和有竞争力的供应链都有助于降低机组价格。

2018 年,除中国和印度外,风电机组平均价格从2017 年的910~1050美元/ 千瓦下降至790~900 美元/ 千瓦之间。

2018 年各国陆上风电平均总安装成本如下:中国约为1170 美元/ 千瓦,印度为1200 美元/ 千瓦,美国为1660 美元/ 千瓦,巴西为1820 美元/千瓦,德国为1830 美元/ 千瓦,法国为1870 美元/ 千瓦,英国为2030 美元/ 千瓦。同年,澳大利亚新增风电装机940MW,安装成本也非常有竞争力,约为1640 美元/ 千瓦。

风电机组塔筒越高、扫风面积越大、容量越高,通常能从相同的风能资源中获取更多电力,该趋势使得2018 年投入使用的陆上风电场的全球加权平均容量系数从2017 年的32%升至34%。

2018 年还没有最终数据,但在2010 年至2017 年期间,机组风轮直径和机组尺寸都明显增大,这种趋势可能还会持续。较高的机组高度可以获得较高的风速,而较大的扫风面积可以在运行风速范围内增加发电量。与此同时,增长的叶片和增高的塔筒会使制造和运输的成本上升,这是一种权衡,通过优化可以实现总体成本的下降。

爱尔兰在追求更高的机组和更大的扫风面积这一趋势中脱颖而出,虽然还是落后于风电领军国家丹麦,但2010 年至2017 年,爱尔兰风电机组平均单机容量增加了95%,风轮直径增大76%,增速极快。

在2017 年投入使用的项目中,丹麦的风电机组平均风轮直径为118m,单机容量为3.5 兆瓦。巴西、加拿大、法国和美国都有风轮直径增长速度超过单机容量增速的情况。2010 年至2017 年,在新投产项目的风电机组风轮直径增长幅度方面,巴西为42%,加拿大为64%,法国为25%,美国为34% ;单机容量分别增长31%、41%、16%、29%。2017 年, 加拿大、德国、瑞典和土耳其的平均风电机组单机容量接近3 兆瓦,而市场规模较小的丹麦则以3.5 兆瓦的平均单机容量明显领先。2017 年,巴西、丹麦、德国、印度、瑞典、土耳其和美国的风电机组平均风轮直径都超过了110m,而2010 年这些国家的平均风轮直径在77m(印度)到96m(丹麦)之间。2018 年的陆上风电场加权平均容量系数:巴西为46%,美国为44%,英国为40%,澳大利亚为37%;而在中国、法国和德国,这一系数为29%。印度的加权平均容量系数同比略有下降,从48% 降至46%。大多数其他主要市场都呈增长态势。

2018 年,全球海上风电装机容量达到450 万千瓦,几乎全部集中在欧洲和中国。全球海上风电加权平均平准化度电成本为0.127 美元/ 千瓦时,比2017 年低1%,较2010 年下降20%。2018 年新增的450 万千瓦海上风电装机容量主要集中在中国,占总量的40%,英国和德国分别占29% 和22%。

因此,市场仍然局限于少数主要参与者。未来,范围有望扩大到北美和大洋洲,并在未来几年内开发一些新项目。与2017 年相比,2018 年全球海上风电项目的加权平均平准化度电成本略有下降。

2010 年至2018 年,全球海上风电平准化度电成本从0.159 美元/ 千瓦时下降到0.127 美元/ 千瓦时,降低20%。2018 年投运的海上风电项目总安装成本比2010 年低5%。海上风电成本下降的主要驱动力是:风电机组设计、运输和安装方面的创新;运维经济性的提高(得益于大型风电机组和海上风电场集群规模化建设);以及更高的机组高度、近海深水区更好的风能资源和更大的风轮直径带来的更大容量系数。机组大型化趋势扩大了风电场的容量,能减少给定容量所需的风电机组数量,从而降低安装成本和项目开发成本。然而,海上风电场的开发由于位于离港口较远的深水区,安装和运输成本的增加某种程度上抵消了机组大型化带来的成本优势,但由于风力状况更好、更稳定,也提高了海上风电场的发电量。全球海上风电场的加权平均容量系数从2010 年的38%上升到2018 年的43%。同时,通过优化运维策略,降低了运维成本;基于故障预测分析的预防性维修方案也减少了故障的发生;海上风电场规模化发展,也减少了单个风电场的运维成本。

海上风电市场仍然相对薄弱,自2010 年以来,平准化度电成本在各国的降幅存在很大差异。

欧洲的海上风电部署规模最大,2010 年至2018 年投运的项目中,平准化度电成本下降了14%,从0.156美元/ 千瓦时降至0.134 美元/ 千瓦时。最大的降幅发生在比利时,2010 年至2018 年间下降28%,从0.195 美元/千瓦时跌至0.141 美元/ 千瓦时。德国和英国是2018 年欧洲最大的市场,2010 年至2018 年,这两个市场的海上风电项目平准化度电成本分别下降24% 和14%,跌至0.125 美元/ 千瓦时和0.139 美元/ 千瓦时。在亚洲,2010 年至2018 年间平准化度电成本的降幅为40%,从0.178 美元/ 千瓦时降至0.106 美元/ 千瓦时。这主要是由中国推动的,该国拥有亚洲95%以上的海上风电设施。与之相比,日本的平准化度电成本较高,估计为0.20美元/ 千瓦时,因为迄今为止的项目规模较小,而且主要是示范项目。

自2010 年以来,海上风电场的总安装成本略有下降。然而,由于近年来每年新增装机容量相对较低,新投产的海上风电场的总安装成本同比波动较大。

2010 年至2018 年,全球海上风电加权平均安装成本下降了5%,从4572 美元/ 千瓦降至4353 美元/ 千瓦。在安装成本的整体演变背后有一系列复杂的因素,其中一些因素推动成本下降,另一些因素起着相反作用。在欧洲,供应链和物流的规模和容量较小,以及向更远和更深的水域部署的转变,某种程度上增加了安装、基础和电网连接成本。然而,该行业近年来规模有所扩大,其中一些压力有所缓解。与此同时,风电机组技术的创新、更大的发电容量、更丰富的项目开发经验和规模化发展,总体上有助于降低成本。CWEA

来源:《风能》杂志2019年06期