作为国内风电龙头企业,金风科技在国内风电市场占有率连续8年排名第一,市占率超过30%。在2018年全球风电市场排名第二,在行业内多年保持领先地位。

金风科技的主要业务包括风电机组及零部件的研发制造和销售、风电场的开发以及风电场运维服务。2019半年报显示,金风科技营业收入中73.98%来自于风机及零部件的销售、14.26%来自风电场开发、9.15%来自于风电场运维服务。

随着风电平价上网政策的趋近,无奈让利给上游风机零部件企业,导致自身毛利率下滑,同时负债接近70%,全球第二的风电巨头面临着成长困境。

增收不增利

2019前半年金风科技营收同比增长42.65%,但是归母净利润同比下降了22.58%。

随着我国政策上对可再生能源行业的支持,风电行业持续增长,金风科技作为国内龙头企业,营收及利润持续增长。

但是2019上半年,金风科技出现了增收不增利情况。2019前半年金风科技营收同比增长42.65%,但是归母净利润同比下降了22.58%。究其原因,公司风机及零部件的业务成本同比大幅增长,使得公司本业务毛利率减少了近10个百分点。

事实上,今年5月21日国家发改委下发《关于完善风电上网电价政策的通知》,明确2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日-2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴。

政策一出,一片哗然,引爆风电开发企业紧张情绪,“抢装”一触即发。风电开发企业对风电机组需求骤增,风电机组量价齐升,市场供不应求。

风电行业属于资本密集型产业,不管是零部件的制造还是风电场的开发,都需要投入大规模的资金,同时受制于技术的更新速度,上游企业短时间内很难扩张产能。

作为整机生产厂商,金风科技是比较依赖上游企业的,尤其是在市场对风机供不应求的时候,为了保证市场份额,更是对上游企业进一步让利。这也是导致金风科技风机及零部件业务毛利率下降的主要原因。

政策趋紧

金风科技订单增加量仅占招标总量的10%,低于长期以来30%的市场占有率。

随着平价上网政策的执行,风电开发企业的利润进一步被压缩,为了保证投资收益,在风资源不变的情况下,一方面必须降低开发成本,另一方面还要降低运维成本。风电场的开发成本主要由基础设施建设和风机构成,国内风电开发成本一般在7000元/千瓦-9000元/千瓦。

据金风科技对外公布,2018年四季度以来,单位机组价格在3400元/千瓦以上,机组成本占开发成本的37.8%-48.6%。可见,风机成本对风电场开发成本影响很大。

未来风电平价上网,上网电价大幅下降。2019年I-IV类风资源区标杆上网电价由2018年的每千瓦时0.4元、0.45元、0.49元、0.57元下调至每千瓦时0.34元、0.39元、0.43元、0.52元。

2021年实现平价上网,指导价与当地燃煤机组标杆上网电价相同,目前全国燃煤机组标杆上网电价分布在每千瓦时0.28-0.41元之间。风电平价上网压缩下游的风电开发企业利润,继而传导至风电设备制造企业。

行业如果要持续发展,风机价格下行压力会很大。也就是说,风机的利润空间是有限的。

事实上,根据金风科技2018年度报告和2019半年报公布的两个报告期末在手订单量可以发现,金风科技机组订单半年间增加了3.2GW,而2019上半年,国内风电设备行业公开招标量达到32.3GW,金风科技订单增加量仅占招标总量的10%,低于长期以来30%的市场占有率。

也就是说,在对上游企业让利的同时,依然没有保证自己原有的市场份额。可见,金风科技风机及零部件业务未来盈利持续增长的压力是非常大的。

风电场开发能否发力?

2018年金风科技在建风电场项目容量2411.6MW,2018年底国内已核准未开工的权益容量为2012.21MW。

而2019半年报显示,公司在建风电场项目容量1,649.65MW,半年内完成了761.95 MW,按照这个进度,不算今年新增权益容量和在建容量,金风科技手持核准未开工权益容量至少还有1250MW。

如果按照风电开发单位成本7000元/千瓦计算,完成这些项目还需要87.5亿元,并且为了执行2018年以前较高的上网标杆电价,这些项目需要在2020年底之前并网。

截至今年6月底,金风科技资产负债率达到了67.89%,对于重资产的风电企业来讲,一般将负债率控制在70%以下财务结构更为健康,财务风险更为可控。

风电场开发业务确实可以作为利润增长的发力点,但是如何在保证负债率不增加的前提下及时完成风电项目并网对金风科技带来了不小的挑战。

催生运维服务市场

还有一个业务或许是金风科技,也可以说是整个产业的利润来源点,那就是风电场运维服务。

对于金风科技的风机和零部件板块,未来贡献利润持续高增长是不现实的。由于政策突发,致使风电开发企业“抢装”,导致风电设备供不应求,但是这种状态不可持续。

平价上网之后,“抢装”褪去,风电设备供求必然回归均衡状态。在上网电价下降的压力下,开发企业必然对风电设备提出更高的要求,风电设备物美价廉必然是趋势。

风电场开发业务营收持续增长确定性比较大。在建风电场和待建风电规模很大,且多数上在2018年底之前核准,执行较高的标杆上网电价,业务盈利能力比较强。未来几年这方面的利润贡献或许可以减小风电设备业务下滑的冲击。

但是,风电补贴取消之后会怎么样?平价上网之后将大幅压缩下游风电开发企业利润。整个行业红利势必要在整个产业链中重新分配并进入存量竞争之中。风电开发企业失去高速增长动力,只能静等技术的革新带来整个产业的升级又或者是在行业周期轮回中抢夺存量市场。

还有一个业务或许是金风科技,乃至整个产业的利润来源点,那就是风电场运维服务。风电产业从高速增长到存量博弈,产生了巨大的风电运维市场。

对于风电场运维业务来讲,是谁提供的设备,谁就更容易获取运维服务合同。金风科技多年以来对外提供30%以上的风机等设备,在未来风电场运维的巨大市场中或许可以获得更多的份额。

事实上,金风科技面临的问题可以说是整个风电产业面临的问题,这是一个产业从成长到成熟都必须要经历的。对于现阶段急着扩产能的企业,需要十分谨慎。

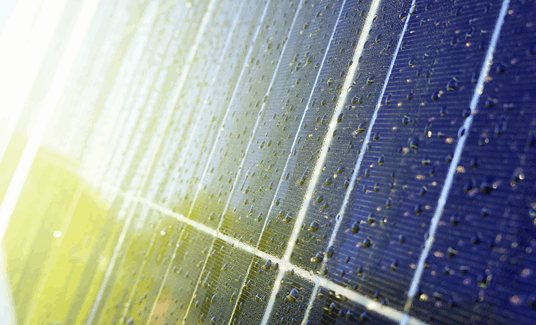

2018年,“5.31”政策出台后,光伏企业补贴大幅退坡,距今不到两年的时间,已经不不少光伏企业在出售光伏电站,这项资产在政策来临之前被疯狂的购置,而在政策之后又被疯狂的卖出。

光伏产业的今天会不会是风电产业的明天呢?

金风科技的主要业务包括风电机组及零部件的研发制造和销售、风电场的开发以及风电场运维服务。2019半年报显示,金风科技营业收入中73.98%来自于风机及零部件的销售、14.26%来自风电场开发、9.15%来自于风电场运维服务。

随着风电平价上网政策的趋近,无奈让利给上游风机零部件企业,导致自身毛利率下滑,同时负债接近70%,全球第二的风电巨头面临着成长困境。

增收不增利

2019前半年金风科技营收同比增长42.65%,但是归母净利润同比下降了22.58%。

随着我国政策上对可再生能源行业的支持,风电行业持续增长,金风科技作为国内龙头企业,营收及利润持续增长。

但是2019上半年,金风科技出现了增收不增利情况。2019前半年金风科技营收同比增长42.65%,但是归母净利润同比下降了22.58%。究其原因,公司风机及零部件的业务成本同比大幅增长,使得公司本业务毛利率减少了近10个百分点。

事实上,今年5月21日国家发改委下发《关于完善风电上网电价政策的通知》,明确2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日-2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴。

政策一出,一片哗然,引爆风电开发企业紧张情绪,“抢装”一触即发。风电开发企业对风电机组需求骤增,风电机组量价齐升,市场供不应求。

风电行业属于资本密集型产业,不管是零部件的制造还是风电场的开发,都需要投入大规模的资金,同时受制于技术的更新速度,上游企业短时间内很难扩张产能。

作为整机生产厂商,金风科技是比较依赖上游企业的,尤其是在市场对风机供不应求的时候,为了保证市场份额,更是对上游企业进一步让利。这也是导致金风科技风机及零部件业务毛利率下降的主要原因。

政策趋紧

金风科技订单增加量仅占招标总量的10%,低于长期以来30%的市场占有率。

随着平价上网政策的执行,风电开发企业的利润进一步被压缩,为了保证投资收益,在风资源不变的情况下,一方面必须降低开发成本,另一方面还要降低运维成本。风电场的开发成本主要由基础设施建设和风机构成,国内风电开发成本一般在7000元/千瓦-9000元/千瓦。

据金风科技对外公布,2018年四季度以来,单位机组价格在3400元/千瓦以上,机组成本占开发成本的37.8%-48.6%。可见,风机成本对风电场开发成本影响很大。

未来风电平价上网,上网电价大幅下降。2019年I-IV类风资源区标杆上网电价由2018年的每千瓦时0.4元、0.45元、0.49元、0.57元下调至每千瓦时0.34元、0.39元、0.43元、0.52元。

2021年实现平价上网,指导价与当地燃煤机组标杆上网电价相同,目前全国燃煤机组标杆上网电价分布在每千瓦时0.28-0.41元之间。风电平价上网压缩下游的风电开发企业利润,继而传导至风电设备制造企业。

行业如果要持续发展,风机价格下行压力会很大。也就是说,风机的利润空间是有限的。

事实上,根据金风科技2018年度报告和2019半年报公布的两个报告期末在手订单量可以发现,金风科技机组订单半年间增加了3.2GW,而2019上半年,国内风电设备行业公开招标量达到32.3GW,金风科技订单增加量仅占招标总量的10%,低于长期以来30%的市场占有率。

也就是说,在对上游企业让利的同时,依然没有保证自己原有的市场份额。可见,金风科技风机及零部件业务未来盈利持续增长的压力是非常大的。

风电场开发能否发力?

2018年金风科技在建风电场项目容量2411.6MW,2018年底国内已核准未开工的权益容量为2012.21MW。

而2019半年报显示,公司在建风电场项目容量1,649.65MW,半年内完成了761.95 MW,按照这个进度,不算今年新增权益容量和在建容量,金风科技手持核准未开工权益容量至少还有1250MW。

如果按照风电开发单位成本7000元/千瓦计算,完成这些项目还需要87.5亿元,并且为了执行2018年以前较高的上网标杆电价,这些项目需要在2020年底之前并网。

截至今年6月底,金风科技资产负债率达到了67.89%,对于重资产的风电企业来讲,一般将负债率控制在70%以下财务结构更为健康,财务风险更为可控。

风电场开发业务确实可以作为利润增长的发力点,但是如何在保证负债率不增加的前提下及时完成风电项目并网对金风科技带来了不小的挑战。

催生运维服务市场

还有一个业务或许是金风科技,也可以说是整个产业的利润来源点,那就是风电场运维服务。

对于金风科技的风机和零部件板块,未来贡献利润持续高增长是不现实的。由于政策突发,致使风电开发企业“抢装”,导致风电设备供不应求,但是这种状态不可持续。

平价上网之后,“抢装”褪去,风电设备供求必然回归均衡状态。在上网电价下降的压力下,开发企业必然对风电设备提出更高的要求,风电设备物美价廉必然是趋势。

风电场开发业务营收持续增长确定性比较大。在建风电场和待建风电规模很大,且多数上在2018年底之前核准,执行较高的标杆上网电价,业务盈利能力比较强。未来几年这方面的利润贡献或许可以减小风电设备业务下滑的冲击。

但是,风电补贴取消之后会怎么样?平价上网之后将大幅压缩下游风电开发企业利润。整个行业红利势必要在整个产业链中重新分配并进入存量竞争之中。风电开发企业失去高速增长动力,只能静等技术的革新带来整个产业的升级又或者是在行业周期轮回中抢夺存量市场。

还有一个业务或许是金风科技,乃至整个产业的利润来源点,那就是风电场运维服务。风电产业从高速增长到存量博弈,产生了巨大的风电运维市场。

对于风电场运维业务来讲,是谁提供的设备,谁就更容易获取运维服务合同。金风科技多年以来对外提供30%以上的风机等设备,在未来风电场运维的巨大市场中或许可以获得更多的份额。

事实上,金风科技面临的问题可以说是整个风电产业面临的问题,这是一个产业从成长到成熟都必须要经历的。对于现阶段急着扩产能的企业,需要十分谨慎。

2018年,“5.31”政策出台后,光伏企业补贴大幅退坡,距今不到两年的时间,已经不不少光伏企业在出售光伏电站,这项资产在政策来临之前被疯狂的购置,而在政策之后又被疯狂的卖出。

光伏产业的今天会不会是风电产业的明天呢?