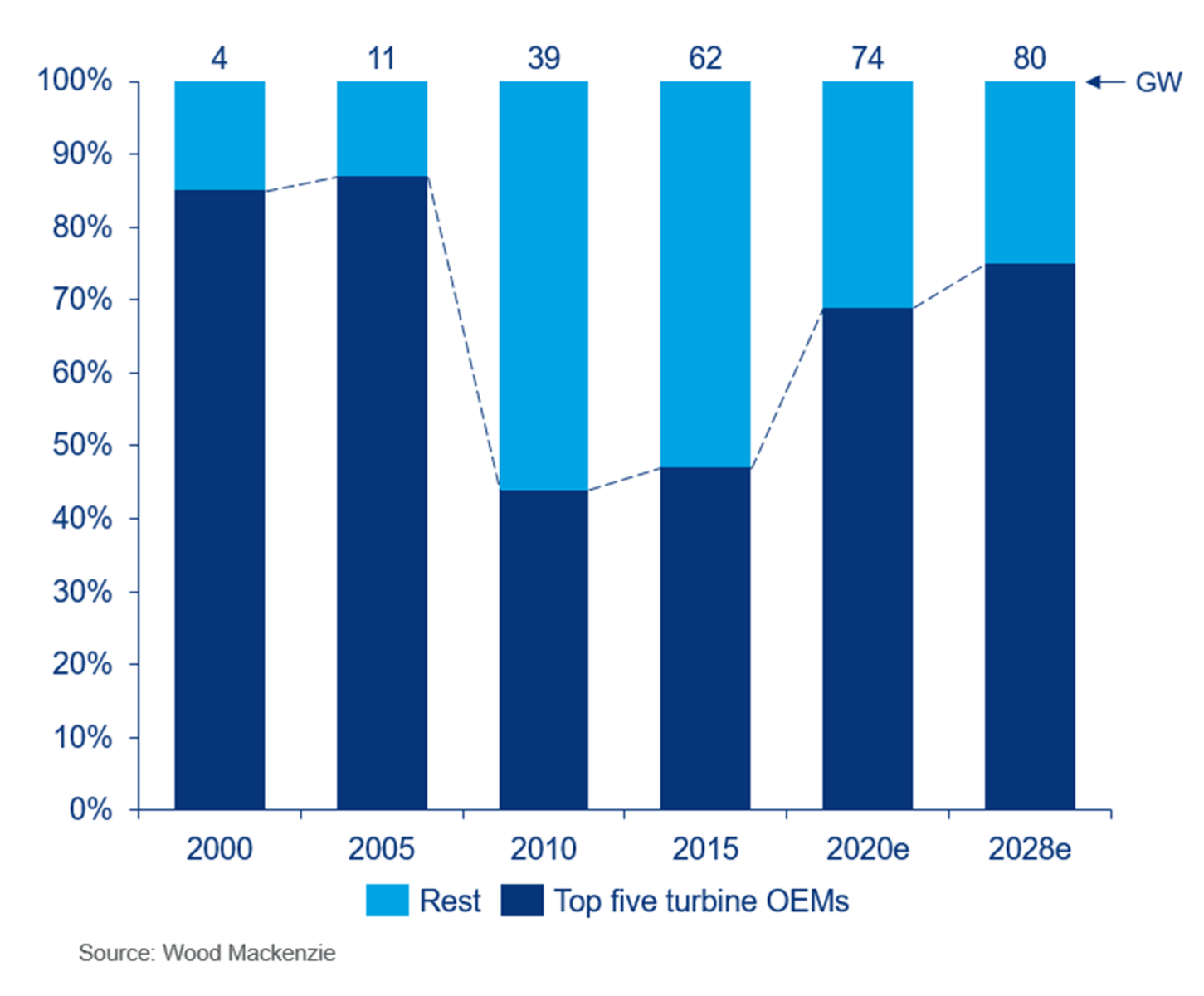

根据伍德·麦肯齐(Wood Mackenzie)的最新研究,到2028年,领先的三大风力涡轮机原始设备制造商的市场份额将从2019年的47%(即32GW)增长到60%以上(即48GW)。

这三大风力涡轮机OEM分别是维斯塔斯、西门子歌美飒和通用电气。目前,这三家制造商正在利用与主要资产所有者的战略关系来执行大型项目,同时还投资于新产品和技术。预计未来5年,维斯塔斯其市场份额将平均提高到20%。

国际制造商 VS 区域制造商

报告中还认为,“到2019年底,西门子歌美飒的累计装机容量将超过100GW,成为继维斯塔斯之后第二个达到这一里程碑的风机制造商。

2019年,维斯塔斯成为首家年产能超过10GW的涡轮机OEM厂商,巩固了其领先地位。由于美国和中国市场活动的激增,除了维斯塔斯,西门子歌美飒、通用电气和金风科技在2020年也将分别安装约10GW的涡轮机。

伍德·麦肯奇首席分析师Shashi Barla说,“鉴于金风科技在中国市场的领先地位,再加上在澳大利亚和加拿大的大型项目,2020年金风科技有望突破10吉瓦大关,并成为当年度第二大制造商。”

传统来说,投资和开发新产品和技术以降低能源平均成本(LCOE)的意愿将有助于改善商业地位。但是,从最近的情况来看,区域性企业将面临艰苦的竞争战,例如德国的Senvion,印度的Suzlon。

然而,对于区域性参与者而言,危机的同时也有转机。预计Nordex和Enercon将通过增加对新型风力涡轮机技术的投资来加强其业务。预计前者将在2020年和2021年安装创纪录的5.5GW年均产能,与2019年相比大幅增长40%。

海上风电 :新蓝海

在接下来的十年中,仅专注于陆上风电 领域的涡轮机原始设备制造商将在一个平均水平为60GW的全球市场中竞争。但是,在展望期内,离岸行业预计会出现一系列活动。

西门子歌美飒仍然是海上风电领域无可争议的领导者,积压的订单已经超过15吉瓦,通用电气在这一领域也取得了显著的成绩,今年在英国和美国签下了4.8吉瓦订单。

此外,三菱重工和维斯塔斯合资企业MHI Vestas凭借其稳健的定位到2023年有望跻身十大OEM厂商之列,到2027-2028年有望跻身五强,这是五强中唯一的纯海上业务厂商。目前,该公司已经在7个国家获得了累计超过7吉瓦的合同。

明阳已成为中国海上风电行业 的后起之秀,在过去一年中签署了超过4.5吉瓦的订单。与中国最大的离岸市场广东省的更紧密关系将长期维持明阳的定位。

预计中国逐步淘汰上网电价(FiT)会在2019年和2020年使订单量激增至总计56GW。凭借国内需求的激增,2020年排名前15位的涡轮机原始设备制造商中有十个将是中国企业。