在当前复杂多变的大环境下,发电行业会不会进入衰退期?

今年8月,《能源》杂志副总编王高峰撰文称,“在经济增速没有大幅上升、电源建设速度没有明显下降和计划电量放开时间不变的条件下,3~5年之内,中国电力市场将迎来一场大溃败,一塌糊涂的大溃败。”“以煤电为主的发电企业,未来几年内将不可避免地面对大面积亏损和电厂倒闭潮,其惨烈程度可与当前煤炭和钢铁行业相比,还可能更甚。”

这样的言论挺吓人的,对于一众大型发电企业来说,他们正走在“高质量发展和结构转型”的路上,未来前景大好。

但现实是残酷的,数据是冰冷的。

火电破产时代来临?

正当王高峰的的言论引起能源行业舆论的轩然大波后,火电企业破产、关闭等新闻却不断刊登上媒体头条。

今年9月及11月,中国“五大发电集团”之一的国家能源集团旗下上市公司国电电力(600795-CN)全资子公司国电宁夏太阳能和国电宣威发电有限责任公司先后向人民法院申请破产清算。

而继大唐发电(00991-HK,601991-CN)旗下子公司大唐保定华源热电有限责任公司在去年申请破产清算后,旗下公司甘肃大唐以无力支付到期款项在今年11月向甘肃省永登县人民法院申请破产清算。大唐发电该旗下两公司破产原因分别为经营不善导致资不抵债、去产能影响。

而其他几大发电集团也面临着同样的情况。例如,2015年以来,华电新疆公司在2015年以来陆续关停了5台累计37.5万千瓦的火电机组,该公司是华电集团旗下公司。

短短几个月,两家火电巨头旗下的工厂宣布破产,火电企业的经营困局再次引起讨论,我们也因此产生困惑:火电企业真的不行了吗?未来会不会有更多的火电企业加入破产行列?

大动作!大唐“弃火从核”?

除了宣布旗下火电工厂破产清算,大唐发电今年下半年以来进行了多项大的资本运作。

火电业务一直是大唐发电的主营业务,贡献了公司主要的收入来源。截至2018年底,大唐发电总装机容量约6285.33万千瓦,火电装机占了总装机容量的80.1%。

先后受煤化工业务拖累、煤价高企,以及旗下煤电企业亏损破产的影响,大唐发电业绩波动较大,甚至在2016年出现巨亏。而大唐发电以及母公司大唐集团煤电体量巨大,在国家火电去产能的背景下,不断有下属火电厂宣告破产。面临能源结构转型压力的大唐集团,也不断寻求在火电之外进行能源布局。

新能源电力布局是大势所趋,大唐发电在今年来十分重视水电、核电等新能源产业的布局。在2018年,大唐发电核准的电源项目中,清洁能源占比高达90.51%,近几年公司核准的项目也以水电、风电等清洁能源为主。

大唐发电相继与金风科技(02208-HK,002202-CN)和明阳智能(601615-CN)签署战略合作协议,以合作开发风电项目。在今年9月,大唐发电斥资高达53.44亿元(人民币,下同)收购多家新能源公司余下股权,加强新能源业务拓展意图明显。

今年,去煤化浪潮持续进行,大唐11月22日,大唐发电计划斥3.68亿元合资成立辽宁庄河核电有限公司,项目具体情况为:按照一次规划、分期建设思路,预计投资1200亿元,兴建6个百万级发电机组,可见大唐发电对核能的投入是不惜下血本的。

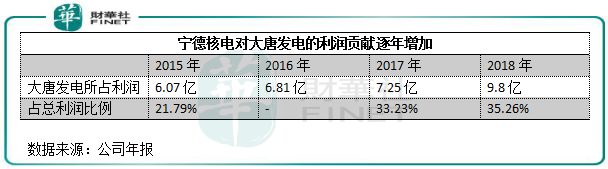

为何大唐发电如此重视核能?实际上,大唐发电在成立辽宁庄河核电有限公司之前,就参股了中国大唐集团核电有限公司和福建宁德核电有限公司,目前持股比例分别为40%及44%。宁德核电是大唐能源重要的现金奶牛。下图所示,宁德核电每年给大唐发电带来不错的利润,占大唐时代的总利润比例也逐年增加,由2015年的21.795提升至2018年的35.26%。

由此看来,核电对大唐发电来说是一门不错的生意,在其火电资产对集团贡献越来越弱化的时候提振了公司业绩。本次大唐发电启动辽宁庄河核电有限公司的组建,也是顺应当前核电重启的大势,对大唐发电来说意义重大。

产业转型刻不容缓

大唐发电的一系列动作表明,火电已不再是维持公司长期发展的业务了。

大唐发电通过不断的融资和卖资产来加码新能源业务,背后的原因无非是以下三点。

其一,大唐发电能源结构单一。虽然近些年大力向清洁能源转型,但大唐发电的火电资产占比仍十分高企。2018年度,公司火电煤机装机容量占比为73.45%,还属于实实在在的火电发电企业。所以,能源结构过于单一就会面临电力市场化改革的冲击,体验到了“适者生存、劣者淘汰”的市场残酷性。

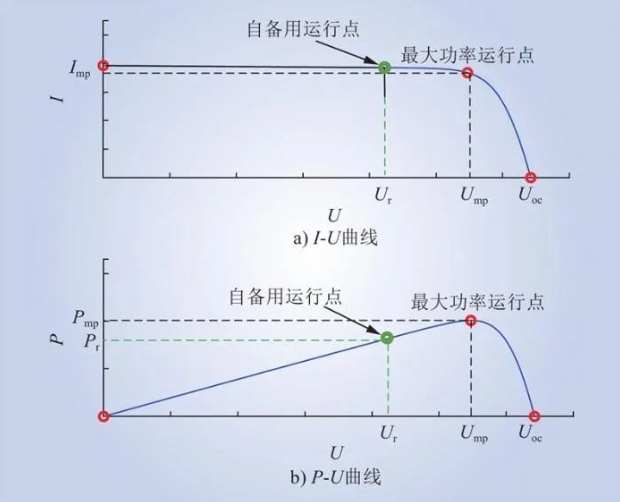

其二,电力过剩。在电力需求方面,我国用电量增长不断下台阶。据统计局数据显示:我国全社会用电量在“十五”期间增长13%,“十一五”期间增长11.1%;“十二五”期间增长5.7%;“十三五”期间规划预计增长3.6-4.8%。

此外,根据中电联发布的《2019年前三季度全国电力供需形势分析预测报告》,今年前三季度全国发电设备平均利用小时数仅为2857小时,同比下降48小时。其中煤电(火电)为3260小时,同比下降了106个小时,其降幅在各发电行业中位居前列。

那么,大唐发电的火电利用小时数情况如何?过去4年,大唐发电的火电利用小时数在4500左右,虽然均高于国内火电机组同期的平均利用小时数,但明显增速受阻。

其三、火电市场份额遭挤压,发电成本优势不再。在新的竞争格局之下,新能源装机在总装机中的比重,成为当下发电企业是否具有竞争力的重要标志。随着新能源技术的不断进步和装机造价的快速下降,新能源发电的平价时代已来临,而新能源的平价时代,不断在无情地挤压火电企业生存空间。

在发电成本方面,煤炭是火电发电的主要燃料,但2016年以来,煤炭行业逐步落实国家“去产能”、“控产量”政策,从而抬高了煤炭价格,致使火电企业发电成本承压。而在这种背景下,新能源的技术不断提升,近年来新能源发电成本快速下降,彭博新能源财经近期发布2019年《新能源展望》显示,从2010年以来,电池块成本已经下降了89%;风电涡轮机制造成本下降了40%。报告指出,到2050年,全球电力结构中风能和光伏会从目前的7%上升至2050年的48%。这意味着,30年后,近一半电力将来自可再生能源。

因此,火电行业除了遭到新能源的不断挤压外,还将会在生产成本上的优势逐步被新能源赶超,这也是全球环保方面做出的努力的结果,也是能源结构转型必经之路。