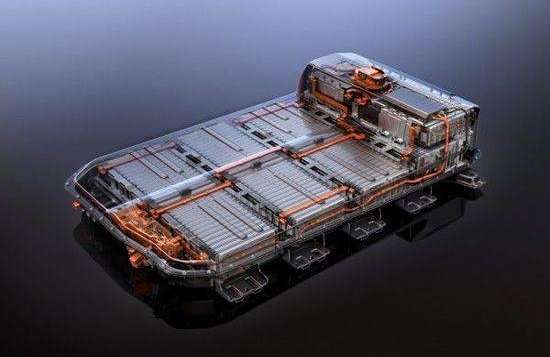

2017年国内有近200家电池企业逐鹿市场;2018年,这一数字下滑到105家;而到了去年10月,实现动力电池规模装机的企业仅剩30家左右。近年来,无论是在中国还是海外,动力电池市场向头部企业集中的趋势正日益明显。

3月初,哪吒汽车与宁德时代签订协议,哪吒U将使用宁德时代CTP动力电池,这再次印证了国内动力电池市场向头部企业日益集中的趋势。

与此同时,伴随新能源汽车“白名单”取消,LG化学等外资动力电池企业纷纷进入国内市场争夺“蛋糕”。

有专家指出,今年,国内动力电池企业及产品将迎来充分竞争局面,行业将开启“洗牌”模式。

补贴退坡

电池装机量面临腰斩

“今年对于动力电池企业尤其中小型电池企业而言,总体较为艰难,乘用车是电池需求的重要支撑,电池企业在乘用车领域的竞争最为激烈,但目前新能源乘用车产销量下滑,严重威胁电池企业生存;而在以公交、通勤为主的商用车领域,电池需求将持续低迷。”一位不愿具名的新能源汽车专家对记者表示。

中汽协最新发布的数据印证了该专家的观点。今年1月,新能源车产销分别完成4万辆和4.4万辆,同比分别下降55.4%和54.4%,补贴退坡以来的市场下滑趋势并未改变。

突如其来的新冠肺炎疫情,也在很大程度上影响了国内新能源汽车市场。乘用车市场信息联席会最新数据显示,2月全国新能源乘用车批发销量为1.1万台,同比下降77.7%;新能源乘用车动力电池装机量523MWh,相较于去年同期有较大幅度下降。

新能源汽车市场的产销下降,正在直接影响着动力电池企业的生存。相关专家表示,新能源车销量暴跌,对产业链上游的电池企业有直接的冲击,相应地,电池装机量将面临腰斩。

此外,外资动力电池企业纷纷宣布在国内扩张产能,以更强硬的姿态迎战新能源汽车补贴退坡后的中国市场,将使国内企业面临更严峻的挑战。

产业链加速整合

行业竞争格局变数增加

据高工产业研究院(GGII)数据统计,2017年国内有近200家电池企业逐鹿市场;2018年,下滑到105家;而到了去年10月,实现动力电池规模装机的企业仅剩30家左右。近年来,无论是在中国还是海外,动力电池市场向头部企业集中的趋势正日益明显。

上述专家为记者提供了一组数据:2018年排名前20的动力电池企业市场占有率为81%;2019年这一数字为92%;今年2月,这一数字上升为 99%。随着动力电池产业链集中度快速上升,市场份额向头部企业聚集,第二、三梯队的动力电池企业生存压力将越来越大。

记者了解到,对于过去几年的中国动力电池产业而言,其快速规模化发展得益于政府政策引导和规范市场。2015年,工信部发布被外界称为动力电池“白名单”的《汽车动力蓄电池行业规范条件》,为我国动力电池企业赢得了宝贵的发展机遇。从2015年11月开始,工信部先后发布四批企业名单,包括宁德时代、比亚迪、国轩高科等本土企业进入目录。

相关数据显示,2018年和2019年,国内动力电池装机量排名前十的企业中没有外资企业。而今年1月的榜单显示,随着特斯拉在国内投产,LG化学配套国产特斯拉实现了装机量的迅速攀升,首次跻身前十。

业内普遍认为,伴随“白名单”取消,外资企业加速入场,国内动力电池产业进入充分竞争状态,市场格局的变数也在增加。

瞄准市场增量

中小企业仍有求生机会

去年12月,工信部发布《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)。按照该规划,2025年新能源车销量占比达到25%左右,这意味着,优质动力电池未来仍有较大发展空间。

上述新能源汽车专家表示:“面对头部企业锁定市场份额,中小电池企业需要找准自身定位,把握行业发展趋势并发掘合适的产品线。在整车企业也陆续开始布局电池产业链的情况下,加强电池在续航里程、安全可靠性等关键环节的技术研发并降低成本,通过产品优势占领相应市场。”

面对装机量滑坡,该专家表示:“中小电池企业当务之急是稳定现金流,把握银行相关政策机会,及时与银行沟通放贷政策。面对剧变的市场,做到及时的信息更新和预判尤为重要,企业应把握下游整车企业需求趋势和运营状态,预判局势的下一步走向,及时调整自身生产进程和产品技术路线。”

中小型电池企业如何增强竞争力?相关业内人士指出,动力电池企业竞争力需要不同维度的支撑,如供应链完整度、制造工艺、生产一致性、客户资源等方面。

上述专家建议,对于中小电池企业而言,还可利用市场机制重新布局,将目光投向以三四线城市及农村地区为主的微型电动车市场,将其作为拉动电池需求增长的推动力,从而获得市场增量。