疫情导致天然气消费下降

2020年,全球能源市场遭遇重挫,因疫情暴发导致原油和天然气等能源消费在一季度末和二季度大幅下降。其中受疫情影响,加上北半球暖冬,全球天然气消费量将出现史上最大降幅,预计全年全球天然气消费量将下降4%,约为1500亿立方米,并影响全球各个地区和相关行业。

2020年以来,由于北半球气候较往年温和,全球主要天然气市场的消费量在疫情暴发之前就已经开始下降。IEA在2020年4月发布的报告《全球能源回顾2020——新冠病毒危机对全球能源需求和二氧化碳排放的影响》中显示,一季度欧洲天然气需求量同比下降2.6%,美国由于住宅和商业需求急剧下降导致其天然气需求同比下降4.5%。亚洲成熟天然气市场需求也有所降低,日本一季度LNG进口量下降3%,1—2月韩国国内天然气销售量下降2.5%,而中国天然气需求则基本持平。

受疫情全球蔓延的影响,截至2020年6月初,全球主要天然气市场都出现了不同程度的需求下降或增长放缓。IEA在其6月发布的《2020年天然气报告》中预测,2020年全球天然气需求将同比下降4%,约1500亿立方米。下降幅度将比2009年金融危机时大一倍,当年天然气消费下降2%。预计整个2020年,全球各个地区和各个部门的天然气消费量都将下降,且下降主要出现在成熟市场和电力部门。

尽管三季度全球经济纷纷从二季度的暴跌中复苏,但是复苏的斜率在9月纷纷放缓。9月,在多国进行复学复工的尝试之后,欧洲、美国和中东等地区疫情再度加重,并且部分国家重启封锁措施,这意味着三季度末和四季度全球经济复苏力度会放缓,甚至会再次探底。以色列宣布为遏制新冠肺炎病毒传播,9月18日再次实施严格的限制措施,持续时间至少三周,是否延长将视具体情况而定。

从花旗经济意外指数来看,欧元区和美国经济复苏势头都在放缓。欧元区花旗经济意外指数在8月初冲高至200点以上之后持续回落,在9月21日大幅回落至48.6点;而美国花旗经济意外指数在8月中旬也一度冲高至253.1点,在9月21日同样回落至166.1点。

从天然气消费结构来看,美国天然气主要消费在5个行业中:工业占比35%,发电占比34%,民用占比16%,商业占比12%,运输占比3%。而日本和俄罗斯发电用天然气占比较高,达到60%以上,因此整体上看,就算是冬季来临,并不能确定民用(取暖)天然气消费增量能够抵消发电和供应用天然气的减量。

从气候来看,美国国家海洋和大气管理局发布的最新展望报告显示,大气状况也普遍表明拉尼娜现象已经出现。拉尼娜现象意味着冬天是“冷冬”。但是全球气候变暖,拉尼娜现象是否会导致今年是“冷冬”,这还是未知数。

天然气供应没有相应减少

2020年伊始,天然气供应并未因消费下降而调整,导致天然气库存大幅增加。根据IEA统计数据,截至2020年3月底,美国天然气地下储气库存储量比2019年上升了77%,比近5年平均水平高出17%;欧洲则增长了40%,比近5年平均水平高出80%。

据相关机构预测,2020年9月,美国、加拿大、挪威、澳大利亚和俄罗斯日均产量分别达到16.9百万桶/天、5百万桶/天、2百万桶/天、0.5百万桶/天和9.7百万桶/天,合计34.1百万桶/天,较去年同期仅仅是消费回落。

在消费下滑、产出相对稳定的情况下,美国天然气库存不断刷新纪录高点。EIA天然气报告显示,美国至9月11日当周EIA天然气库存录得增加890亿立方英尺,高于市场预期的790亿立方英尺和前值的700亿立方英尺。美国天然气库存总量达到36140亿立方英尺,较去年同期增加5350亿立方英尺,同时较5年均值高出4210亿立方英尺。

天然气定价机制不断创新

一直以来,全球不同地区的天然气价格都存在差异。近年来,LNG供应激增,而需求相对疲软,市场供需基本面持续宽松,全球各区域天然气价格逐渐趋同,且天然气定价机制正在变得愈发多样化。

传统上,天然气主要由管道运输并被少数区域性供应商垄断,石油价格是天然气价格的主要参考,由此形成与油价挂钩的天然气定价模式。随着LNG供应能力的过剩和贸易形式的灵活多样,买方有了多样化的挂钩指数选择。2019年以来,全球LNG市场先后诞生多种新的LNG定价方式。据统计,2019年,约有45%的新签订LNG购销合同挂钩油价,25%挂钩了美国HenryHub价格指数,20%选择了混合定价,挂钩亚洲JKM现货价格指数或欧洲NBP价格指数的协议分别占5%左右。

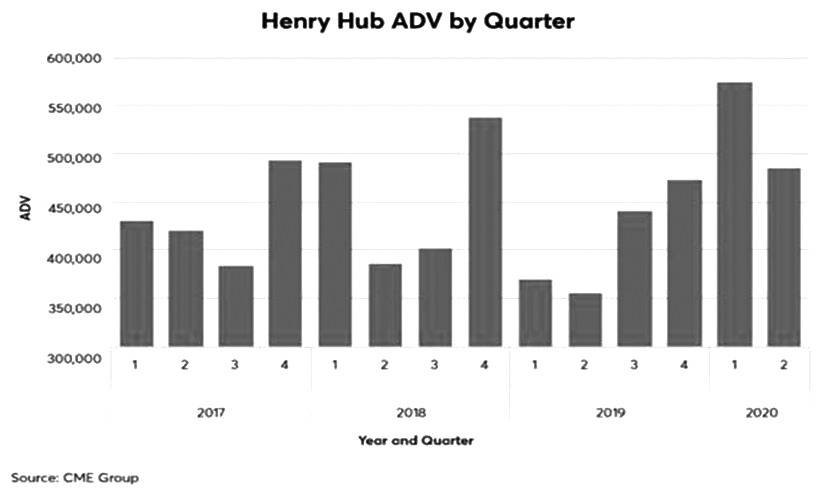

图为HenryHub天然气(NG)期货日均成交量

HenryHub天然气期货逐渐成为很多贸易商的定价新选择。HenryHub天然气期货允许市场参与者进行大量的套期保值活动,以管理在波动高的天然气价格中的风险。HenryHub期货合约在2020年一季度的平均每日成交量(ADV)达到了最高水平,并且非美国交易时间(美国中部时间下午5点至上午7点)呈明显上升趋势。