然而,冷静审视这一行业,商业模式尚不完整,技术标准还不统一,独立市场主体地位仍未确定,成功项目案例寥寥无几……一场不期而遇的疫情,又给刚刚燃起的市场热情泼了一盆冷水。

第十届中国国际储能大会会议现场

“整个储能行业刚刚起步,仍需付出极大地努力,不论是服务于智能化的电子产品的消费电池储能,还是服务于移动机具的动力电池储能,以及服务于电力系统的电源储能,都要不断地创新和技术进步。”9月24日,在中国化学与物理电源行业协会储能应用分会举办的第十届中国国际储能大会上,中国能源研究会常务理事、国家气候战略中心原主任李俊峰寄语。

可喜的是,继用户侧、电网侧、发电侧的储能项目先后“引爆”市场,“可再生能源+储能”成为今年国内储能市场发展的主要动力。各类储能“元年”概念层出不穷,储能应用热点切换频繁。数据显示,2020年装机达吉瓦级的储能项目将投运。

“要完善储能发展支持政策和市场环境,给予储能独立主体地位,完善价格机制,全局衡量储能的价值。”水电水利规划设计总院总工程师彭才德建议。不少业内专家呼吁,如何明确储能的功能定位,使其具备独立的市场身份,是目前行业发展解决的首要难题。

“身份”认同迫在眉睫

储能并非新技术,与电力工业和大电网相伴而生的抽水蓄能,已有百余年历史。但与全球不少国家相比,我国储能“身份”认同却相对滞后。浙江南都能源互联网运营有限公司副总经理于建华表示,在完善储能参与电力市场规则时,应不断明确储能功能定位,让其获得参与电力市场的合理身份。

2018年,美国将储能列为独立的电力资产;2019年6月,英国对储能定义进行修订,将储能系统归类为发电设施。近年来,英国允许储能参与容量市场,德国、澳大利亚等国降低进入市场的储能装机规模要求,缩短结算周期等,使得小型储能供应商有机会参与市场,并防止大储能电站拆分成小单元参与竞价。这些国家总体上是降低储能参与市场的门槛,以鼓励储能发挥在电力系统中的多重作用。

“在商业模式方面,储能没有独立的市场身份,储能规模化的有效商业模式盈利能力相对薄弱,如开展共享储能,为新能源场站提供调峰辅助服务,缺乏调度政策制度保障,基本上是一事一议、一场一策,收益存在很大不确定性。”于建华说,“建议应在‘十四五’规划中,将储能纳入能源或电力的顶层设计,明确储能规划配置、标准体系、运营管理,推动储能产业规模化应用。与此同时,加快推进电力市场建设,建立电力现货市场下的储能价格形成机制。完善辅助服务价格机制,给予储能电站独立身份,允许储能作为独立主体参与辅助服务交易,推动储能进入辅助服务市场,逐步形成‘按效果付费、谁受益谁付费’市场化储能定价机制,由市场平衡疏导储能投资。”

储能的不明确身份,直接导致其在计量和结算方面,衍生出诸多问题。电网侧储能方面,受《输配电定价成本监审办法》的管制条件,储能无法进入输配店家向下游疏导,电网侧储能投资急停;电源侧储能目前主要依托调频辅助服务的合同能源管理模式盈利,辅助服务目前“零和”的结算机制和市场不定期调价,导致盈利的不确定性风险较大;用户侧储能之前通过峰谷电价套利的方式制定的商业模式,受近两年“降电价”和现货市场峰谷电价不确定影响,致恐慌情绪增加;2020年以来,可再生能源配置储能应用大热,但由于目前仍属于强制发电企业承担储能投资成本,发电企业除了利用发电效益进行补贴储能外,并无其他收益,导致对此抵触情绪很大。

“首先因为参与电力系统的身份无法确认导致尚未形成并网体系,各地方鲜有明晰的落地政策和执行文件,导致各部门尚难对储能系统项目进行综合认定;其次,并网环节流程,标准尚未建立。在没有统一标准和制度的情况下经常会出现执行环节找不到主管部门的情况,使得储能的建设、并网过程管理不确定性较高。”中国南方电网电力调度中心主管王皓怀分析。

在其看来,一方面,标准化、制度化应给予储能公平的准入;另一方面,市场化环境也应给予储能合理的商业模式。“应促进储能项目的电力系统运营主体身份确认,并网流程上实现标准化和制度化。还应依托电力现货市场、辅助服务市场、区域电力市场建设等机遇,考虑促进储能发展的因素,建立健全电力市场体系,让储能在市场环境中寻求自身的商业机会。”王皓怀建议。

“面粉有了,鸡蛋有了,奶油也有了,但是蛋糕还没出来。这就好比储能应从政策层面开始就把这一块蛋糕清晰地画出来,这样投入产出就会很清楚。该降成本的降成本,该提高产品的功能、特点和集成就要提高。”上能电气储能事业部总经理姜正茂形象比喻。继国家发改委、国家能源局等五部委2017年印发《关于促进储能技术与产业发展的指导意见》后,今年5月,国家能源局正式设立能效和储能处,开展《科技创新储能试点示范项目》征集,进一步加快推进储能技术推广应用。此外,储能还被列为能源技术革命创新行动计划等多个规划的重点任务,以及促进储能技术与产业发展的指导意见等年度行动计划中。作为能源转型的核心技术和颠覆性技术,储能发展被正纳入国家顶层设计与规划中。

市场模式亟待清晰

储能产业大规模发展的前提,是商业模式的清晰。当前,国内储能相关政策与市场机制相对滞后,尽管应用场景广泛,但绝大部分缺少盈利模型,业主投资储能的收益无法保障,导致国内储能应用进程缓慢、业主不愿主动配置。

“在美国,近两年包括未来三五年的储能发展路径非常明确。但在国内,储能商业模式并不清晰。”科陆电子科技股份有限公司副总经理周涵分析。

对此,深圳市盛弘电气股份有限公司储能微网事业部总经理范小波表示认同。在其看来,电网侧和电源侧储能价格定位已经清楚,但在工商业和用户侧,储能项目落地依然困难。

“对于峰谷波差的盈利方式,唯一受困的因素是成本。但不能简单的理解成本下降就能取得好的收益,质量仍是制约盈利的关键因素。第二类商业模式是把热响应、热启动全部叠加下来,这一模式在华北、广东、安徽等地,已经率先落地。需求侧响应很简单,就是把用电负荷需要用电的时候就负荷平移一下,从而得到一定的补偿。但这一模式至今,并未真正落地用到。此外,通过储能进行充电站扩容的项目多数都在开发和落地,微电网、移动储能供电商业模式尽管盈利途径清晰,但仅仅依靠价格或坐等成本下降,盈利的途径处于表面。”范小波分析,“美国和欧洲现货市场通过储能改变现货收益,已经取得非常好的盈利,我认为未来中国可能产生的商业模式,应该包括现货交易、光伏消纳及PPA,以及一次调频。”

伴随应用生产导向时代的到来,不同的使用条件、场景、环境,将产生各种便利,差异化的商业模式,正备受储能业界期待。

中国化学与物理电源行业协会今年7月全国产能产业巡回走访调研发现,光储充电站由单纯的充电功能逐渐转变为大型移动智能终端、储能和数字空间,兼有健身娱乐、数字消费、公共服务等多样化的功能。光储充电站成为电动出租车司机生活新模式的重要载体。

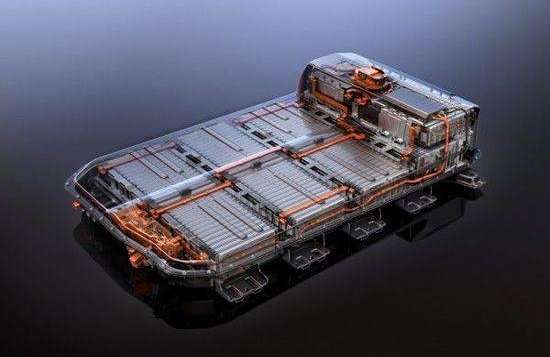

不过,尽管多家逆变器企业在“531新政”颁布后都提出了“光储一体化”概念,但实际应用普遍在海外,国内有大规模储能应用的只有阳光电源、科华恒盛、宁德时代等少数几家企业,且多数项目都依靠行政命令强制推进,与海外大量自愿安装建设形成鲜明对比。光储充电站实现真正落地尚需时日。不少受访者表示,从储能项目的实践来看,电池是储能项目商业模式的核心,也是制约储能项目实施的关键和瓶颈。

“从储能系统出厂测试和现场运行来看,不同厂家电芯的一致性、容量保持率、数据采集的可靠性等方面差异较大,部分厂家电池在实际运行过程中的故障率偏高。”国网平高集团有限公司党委副书记、总经理程利民分析,“希望业界重视产品质量、重视标准建设、重视行业培育。”

期成本低、使用年限长等复合特点的储能技术,现有储能技术难以支撑大规模商业化推广应用。

“储能技术相应的商业模式目前还不成熟,很多社会资本对储能的投资仍呈观望状态。不断进步的储能技术与清晰的商业模式,是储能产业今后能否健康发展的关键。”袁智勇判断。

还应看到,技术性之外,安全性问题也是制约储能项目投资迟迟无法回收的根结所在。

华夏银行绿色金融中心副主任彭凌分析,储能项目因未来收入的不确定性,导致其投资回收期相对较长。站在传统银行的角度,储能还不算银行特别青睐的领域,技术储能虽然在进步,成本也在下降,清晰的经济模型却尚未完全建立起来。

“储能领域有非常强的特殊性,我们会重点关注技术性和安全性。技术性方面,重点关注从重要的技术指标、接入方案到可行性研究详细的技术评估;安全性方面,重点关注电芯。”彭凌说。

“我国正在大规模的铺设5G和新基建的建设,中国拥有全球最大的储能市场,伴随应用市场导向时代的真正到来,按照不同使用条件、场景、环境会产生很多便利化、差异化的商业模式,储能系统将不断升级与进化,产品功能和使用方式也将发生深刻变革。”对于储能发展的前景,中国化学与物理电源行业协会秘书长刘彦龙信心十足。