连锁反应的根源在于,7月19日,保利协鑫新疆多晶硅工厂发生爆炸,之后停工一个月。8月18日上午,四川乐山遭遇百年一遇特大洪水,国内另一个多晶硅大户——通威股份旗下永祥股份,不得已紧急停产。

上游原料供应短缺很快引发了价格上涨。光伏企业因原料价格上涨面临巨大的成本压力,紧接着光伏玻璃也开始供需失衡,产能缺口越来越大,“疯狂”涨价,甚至是封装材料也在经历价格爬坡。

此前企业签订合同的时候定价较低,涨价风波影响下行业出现了一批违约的情况,一些光伏项目陷入停滞,甚至很多中小企业资金周转更加困难。

当时有人认为,持续涨价会让行业短期内发展滞缓,这就错了,大家不约而同在想办法“抢货”!同时千万不要小瞧资本的力量,原材料涨价的同时,光伏股市几乎全部上涨。

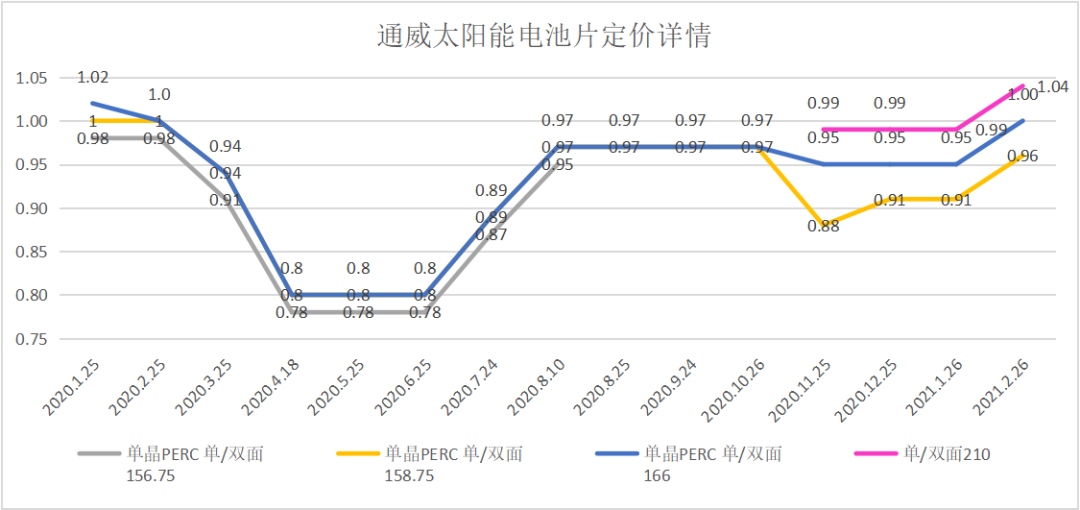

这是行业向好发展的一个强劲信号!初步预测,至少2021上半年硅料价格还会小幅上扬,虽然根据目前各企业公布的既有产能/新投产数据来看,2020年底多晶硅料产能超过60万吨,2021年全球多晶料产能理想状态下能达到75.9万吨,但新投的产能绝大部分要到Q4才能达产。

按照眼下的情况,要匹配明年高速增长的全球光伏装机容量以及各下游企业持续扩产的步伐,至少上半年多晶硅料的供需关系还很紧张。

不过,有聪明的下游企业早就签订了长单锁量。2020年初以来隆基、天合光能、晶科等企业已经签署了77.45万吨的硅料长单。其中,隆基股份签署订单规模最大,在8月、12月隆基分别与亚洲硅业、新特能源签署了未来5年,共计39.48万吨多晶硅原料供应。

其次是天合光能,分别与大全新能源、通威签署了未来3年,共计10.96万吨多晶硅原料供应。晶澳签署了未来5年,共计14.04 万吨多晶硅原料供应;晶科签署了未来3年,9.3万吨多晶硅原料供应。

与此同时,玻璃方面的供需情况也不容乐观。