俄罗斯最大石油和天然气管道生产商TMK正在努力将美国钢管生产子公司IPSCO推向市场,后者有望通过首次公开募股(IPO)筹资帮助母公司偿债。

路透社2月1日报道称,TMK将以每股20至23美元的价格出售IPSCO约2326万股股份,额外还将附加350万股的绿鞋期权(Greenshoe Allotment即绿鞋期权,是超额配售选择权制度的俗称,由美国波士顿绿鞋制造公司于1963年IPO时率先使用而得名——编者注)。事实上,引入超额配售选择权机制可以起到稳定新股股价的作用。

TMK在一份声明中表示,计划出售IPSCO 2325.5813万股股份,其中744.1860万股由IPSCO 自己出售,剩余1581.3953万股由 TMK出售。IPSCO将在纽约证交所进行IPO,目标是筹集4.65亿至5.35亿美元的资金。

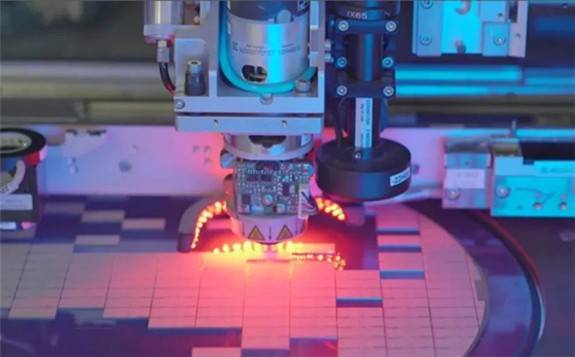

《金融时报》指出,鉴于IPSCO的强势前景,有望筹集最高6.15亿美元的资金。IPSCO是TMK于2008、2009年通过17亿美元的资产收购创建而成,近年来受益于美国页岩产业爆发,几乎成为TMK去年业务增幅的主力。

TMK拥有者俄罗斯商人德米特里·南皮亚斯基(Dmitry Pumpyansky)表示,将利用上市所得收益偿还债务,纽约上市还有望强化TMK在美国管道制造市场的地位。

据了解,IPO完成后,TMK在IPSCO的持股比例 将从目前的100%降至62%,如果交易承销商使用绿鞋期权购买额外350万股股份票,TMK的持股比例将降至58%。

目前,IPSCO已经向美国证券交易委员会(SEC)提交了一份关于新股和现有股上市的注册声明草案。虽然TMK此前考虑过IPSCO其它发展方向,但唯一不变的是坚决保留对其的控股权。

俄罗斯外贸银行(VTB Capital)在一份报告中指出,页岩油行业的迅速扩张以及美国股市的普遍上涨,为TMK提供了一个机会,使其通过IPSCO显著提高美国的市场份额。IPSCO作为美国页岩热潮发展中的公司,其股票在高端股票市场上市有望赢得更高的估值。

彭博社汇编数据显示,去年IPSCO生产超过100万吨的管材,由于美国钻井活动仍然很活跃,预计该公司今年产量仍不容小觑。

需要注意的是,作为履行对俄制裁相关法案的一部分,美国财政部1月29日发布了一份俄罗斯“高级政治人物”和“经济寡头”名单。该名单包含除俄总统普京之外的几乎所有俄罗斯高官以及近百名财产超过10亿美元的“寡头”。

目前尚不得知美国升级制裁俄罗斯的举措,是否会影响IPSCO在美IPO的计划,但业内普遍认为,美俄剑拔弩张的政治关系,对俄罗斯经济和贸易带来了严重限制,TMK此时寻求将美国子公司上市的确困难重重。