拜登正式宣誓就职,成为第46任美国总统。同时,新一任国会也都正式到位,美国正式开启拜登和民主党同时“掌控”国会参众两院的时代。

市场对此整体反应积极,美股三大主要指数普遍上涨,尤其是纳斯达克指数在奈飞等良好业绩的支撑下更是大涨近2%。美元和美债利率基本持平,变化不大。

针对新一任政府到位后的可能政策演变与市场焦点,做了如下整理:

拜登就任初期的主要政治日程将成为短期焦点。结合此前拜登和其他主要内阁提名成员的表态,拜登上任初期(100天)的主要政治日程和目标包括,推动1.9万亿疫情救助法案通过、扩大疫情检测、强制戴口罩、重返巴黎气候协定、取消部分国家的旅行禁令并推出较为全面的移民改革方案、扩大对于强制搬离和取消抵押赎回的限制等等。

实际上,拜登在就任当天即签署了多达15项行政命令,其中多数旨在停止或逆转了多项特朗普总统时期的主要政策,包括重新加入巴黎气候协议、停止从WHO撤出,新在联邦直接所属区域/设施内强制戴口罩、取消Keystone XL油气管道许可、取消不过国家的旅行禁令、停止修建边境墙等。

★ 这其中,对市场影响较大的是新增1.9万亿美元的抗疫刺激方案。在去年底刚通过9000亿美元的第二波抗疫刺激的基础上,拜登提出了新一轮1.9万亿美元的刺激规模,最主要的变化是将对于低收入家庭和个人直接回补贴增加1400美元(上一轮为600美元),同时将失业救助提高至每周400美元并延长至9月(上一轮为每周300美元并导3月截止);此外还包括对疫苗、以及州政府的拨款等。如果能够通过的话,将使得整体新一轮刺激规模将达到2.8万亿美元,与4~7月的第一轮3万亿美元疫情刺激CAREs法案及其辅助财政刺激规模将基本相当。

考虑到当前疫情依然较为严重,我们预计新一轮财政刺激获得通过的可能性较高。市场的主要焦点将在于拜登在民主党在参议院具有微弱优势的情况下,能以多快的速度最终通过多大规模的刺激。

即便无法得到足够共和党配合,民主党也可以使用预算调解程序快速通过,当然这将耗费今年其他财政和加税等相关政策的有限资源。也有媒体报道,为了赢得参议院共和党的支持,民主党可能推动将部分两党都支持的部分先行通过,然后再将其他可能有阻力的部分放到后续基建等计划中一并使用预算调解程序快速通过。

由于这一刺激规模高于多数市场此前预期,因此我们认为这将在短期内对于美股、美债利率和美元都提供一定支撑。共计2.8万亿美元的新增刺激(现有9000亿加上拜登新提出的1.9万亿美元计划)将继续支撑美国居民的消费需求,更不用说处于明显低位的消费品库存。叠加目前依然严峻疫情下相对缓慢的复工进展,产需缺口的弥合依然时间,因此我们预计或继续拉动进口作为补充,因此我们依然建议关注消费需求和出口链条的配置机会。

此外,疫苗接种和疫情控制后的产能利用率修复也值得关注(目前美国每天接种人数已经提速至91万剂,总接种1571万剂;粗略估算若要实现二季度70%的人口覆盖率,接种速度需要提高至每天200万剂左右)。

★ 未来主要关注事件和时间点:国会演讲施政方案和新一财年预算案。除了上文中提到的拜登就任100天的政治日程、1.9万亿美元的新增财政刺激进展、以及目前已经开始的美国4Q20业绩期外,从政治和政策进展角度,新就任总统预计将在2月份某个时间在国会两院联席会议发表演讲(即所谓正常情况下的国情咨文,但新总统就任年份称呼不同),并将进一步阐述其执政思路和观点。

此外,新一财年预算案(2021年10月开始)也值得密切关注。正常年份,根据法律要求,总统需要在每年2月的第一个周一前提交新一财年的预算案,但在换届年份可能会有延迟,特别是一些预算细节可能会更晚。此次预算案之所以值得密切关注,是因为其中可能透露中拜登在此前竞选过程中提出的大规模基建和气候计划、以及潜在的加税方案。

在竞选过程中,拜登提出未来10年总支出计划规模约6~9万亿美元,这其中,市场较为关注的是基建投资和气候计划,合计约2~3万亿美元,占其十年支出计划的30%。此外,拜登还主张加税以实现增加财政收入,缩窄贫富差距,加速制造业回流的目的,具体包括提高企业所得税(从当前的21%到28%)和资本利得税、海外收入税率以及提高社保收入上限等。这一正一反的政策对于市场影响也截然相反,例如如果上调企业所得税率,我们测算将拖累美股盈利10个百分点。

根据参议院议事投票规则,通过使用预算调解程序的简单多数,即便是在参议院微弱的多数下基建和加税方案并非没有可能,2017年底通过的特朗普税改即使如此,但前提拜登会将其作为首要政治目标动用所有政治资源全力推进;相比基建、加税在共和党遇到的阻力预计会更大一些。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。

相关推荐

特斯拉一家独大的美国市场销售额在大幅下滑!

相比中国市场近几年各大厂商新品频出、百花齐放的局面,美国市场似乎一直是特斯拉一家独大,2020年销量占据了美国电动车市场的八成份额。不过,随着其他厂商的奋起追赶,这一情况正在悄然发生改变。日前,摩根士丹利在最新的一份研报中透露,特斯拉的销量份额已经从去年的81%下滑至69%。

03-05

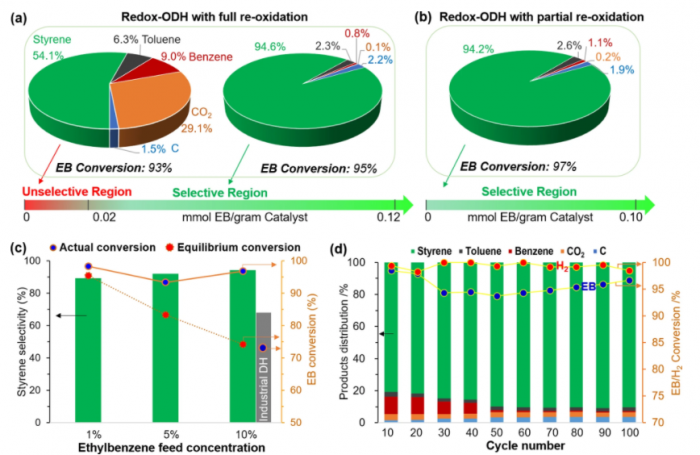

美国科研人员开发出新型催化剂 使苯乙烯制造更便宜、更环保

据外媒报道,化学工程研究人员开发出一种新的催化剂,可显著提高苯乙烯制造的产量,同时减少能源使用和温室气体排放。“苯乙烯是一种合成化学品,可用于制造各种塑料、树脂和其他材料,”该研究的通讯作者、北卡罗来纳州立大学化学工程教授李凡星说。“由于它的使用如此广泛,我们很高兴我们能够开发出一种具有成本效益的技术,并将减少苯乙烯制造对环境的影响。” 据行业估计,到2023年,制造商每年生产的苯乙烯将超过3300万吨。

03-05

美国新法案提案将为EV、电池等产品制造商提供80亿美元

据外媒报道,美拜登政府和国会中的民主党人宣称,他们在团结应对气候变化的同时将确保经济仍能提供高薪工作。该政府提出的一项新法案将直接把这种想法付诸实践。当地时间周一,密歇根州民主党参议员Debbie Stabenow和西弗吉尼亚州民主党参议员Joe Manchin提出了《美国能源制造就业法案(American Jobs in Energy Manufacturing Act)》,该法案将为生产减少碳排放产品和技术的公司提供至多30%的税收抵免。

03-04

中东局势升温:以色列警告伊朗 美伊重启核协议谈判陷僵局

伊朗外交部发言人哈蒂布扎德3月1日说,以色列指责伊朗攻击以色列货轮是无中生有。他还说,除非美国尊重已经达成的核协议,否则不可能同美国展开双边谈判。

03-03

麻省理工学院(MIT)开发了一种利用过氧化物设计太阳能电池板的新方法

今天,太阳能电池板通常是由硅制成的,但在未来,它们可以由不同的材料制造,提供更高的效率和更低的制造成本。这些下一代太阳能电池板可以取代硅的材料叫做过氧化物,麻省理工学院的研究人员表示,过氧化物材质可提供低成本、低温制造极薄、轻质、柔性电池的潜力。

03-02

推荐阅读

热文

-

南方MES将投资超过90亿卢布重建KavMinVody供电线路

南方MES将投资超过90亿卢布重建KavMinVody供电线路 -

Ovintiv 以 23.8 亿美元收购加拿大蒙特尼页岩油气资产

Ovintiv 以 23.8 亿美元收购加拿大蒙特尼页岩油气资产 -

RECPDCL 将奥里萨邦输电项目 SPV 移交给塔塔电力

RECPDCL 将奥里萨邦输电项目 SPV 移交给塔塔电力 -

甘肃开展2024年迎峰度冬电力负荷管理实战化演练

甘肃开展2024年迎峰度冬电力负荷管理实战化演练 -

En+ 预计 2025 年图瓦的煤炭出货量将维持在今年的水平

En+ 预计 2025 年图瓦的煤炭出货量将维持在今年的水平 -

秘鲁总理支持备受争议的秘鲁石油公司新领导层

秘鲁总理支持备受争议的秘鲁石油公司新领导层 -

中国路桥中标刚果(布)黑角努姆比大桥及进场路工程项目

中国路桥中标刚果(布)黑角努姆比大桥及进场路工程项目 -

RN-Uvatneftegaz 在 Protozanovskoye 油田启用了数字变电站

RN-Uvatneftegaz 在 Protozanovskoye 油田启用了数字变电站 -

印度天然气公司 GAIL 与 ADNOC 签署 10 年期液化天然气购买协议

印度天然气公司 GAIL 与 ADNOC 签署 10 年期液化天然气购买协议 -

超7500吨 我国最大海上智能油田群日产量创新高

超7500吨 我国最大海上智能油田群日产量创新高