2020年以来,全球范围内的负极材料企业“阵营”不断壮大。

全球新能源汽车景气度持续攀升,海外动力电池市场与国内市场双向需求带动下,现阶段宁德时代、LG化学、松下、SKI、中航锂电、比亚迪、国轩高科等全球头部动力电池企业都在积极筹备扩产,驱动负极材料扩产提速。

高工产研锂电研究所(GGII)数据显示,2020年Q3国内负极材料出货量为11.7万吨,同、环比增长74.1%、61.2%,预计全年出货量增长有望超30%。

究其原因,一方面,国内新能源汽车市场复苏叠加欧洲新能源汽车市场爆发,动力电池产能利用率快速提升;另一方面,得益于欧洲锂电自行车市场需求提升、电动工具国际企业加快国内布局、智能手机新品“换机潮”、疫情期间在线教育和视频会议等模式带动数码电池市场火热。

终端不同细分领域需求带动锂电池出货量增加,对负极材料的需求量水涨船高。

高工锂电获悉,目前包括璞泰来(江西紫宸)、杉杉股份、国民技术(斯诺实业)、中科电气、翔丰华、凯金能源都在加紧部署负极材料产能与石墨化加工能力。

同时,2021年诸多“新兵”加入负极材料扩产大军,包括福鞍碳材料、湖北宝乾、金泰能、闽光新材料、龙蟠科技、山河智能、华舜新能源相继宣布投资或开工负极材料项目。

在海外,今年韩国浦项化学、加拿大NextSource也在积极备充负极材料产能。

全球范围内的负极材料产能上量,对企业而言既是机遇,同时也面临加速出局的风险。

从竞争格局来看,负极材料行业“马太效应”凸显。国内负极材料市场集中度持续提升,产品毛利率持续走低。新进入者增多的情形下,企业整体面临较大的竞争压力,这对其在资金投入、技术提升和市场开拓等方面都提出了极大的考验。

在技术层面,硅碳作为替代石墨的下一代锂电池负极材料,松下、GS汤浅等日企的硅碳负极已应用于消费电子和汽车领域。当前国内包括璞泰来、中科星城、斯诺、杉杉、正拓等负极企业都在积极推进硅碳负极的产业化,宁德时代、比亚迪、力神、国轩高科等动力电池企业也纷纷入局。

不可忽视的是,近年来,中国企业逐渐凭借技术、成本、产能等优势加速海外配套与全球替代。相关数据显示,中国负极材料出货量占全球比重逐年上升。璞泰来、杉杉股份、翔丰华等头部企业的负极材料已进入韩国LG化学和三星SDI供应链。

高工锂电分别整理了上述15家企业的负极材料投扩产情况。经不完全统计,在未来几年建成投产后,负极材料总产能将超过90万吨。

璞泰来

2020年7月,璞泰来拟募资不超过45.9亿元,投向锂电负极材料和隔膜等项目建设。其中,年产5万吨高性能锂离子电池负极材料建设项目由内蒙古紫宸负责投建,总投资12.8亿元;年产5万吨锂电池负极材料石墨化项目由内蒙古兴丰负责投建,总投资约6亿元。

同时拟募资7.35亿元收购山东兴丰49%的股权,收购完成后山东兴丰将成为璞泰来的全资子公司,进一步提升公司在石墨化加工领域的竞争实力,从而降低负极加工成本,提升公司盈利能力。

GGII数据显示,2019年璞泰来子公司紫宸科技在负极领域市场总体市场份额排名前三,其中人造石墨类负极材料市场份额排名前列。

当前,璞泰来负极项目年产2万吨负极材料项目尚在建设,年产3万吨高性能锂离子电池负极材料项目的部分工序已建成试生产。在下游市场驱动下,下半年建成投产后,预计出货量将继续增长。

杉杉股份

杉杉股份在全国拥有六大负极生产基地,已建成年产能超15万吨。截至2020年6月30日,杉杉股份拥有负极材料产能12万吨,负极材料已有授权专利107项,其中授权发明专利95项(国际发明专利2项),授权实用新型专利12项。

当前,杉杉股份投资38亿元的内蒙古包头年产10万吨负极材料一体化项目中,一期4万吨产能已于2019年8月建成投试产,下半年包头项目将逐渐起量。

2020年8月24日,杉杉股份调整募集资金16.75亿元,转投建年产10万吨锂离子电池负极材料项目。当前,其负极材料3.5万吨产能扩产项目、年产10万吨锂离子电池负极材料一期(6万吨)尚在建设。

在接受高工锂电采访中,杉杉表示目前其负极的两大方向:一是开发更高性能的消费类电池负极材料,二是开发动力类电池需求的高性价比、大批量生产的负极材料。

国民技术

国民技术新能源负极材料领域业务由子公司斯诺实业承担,其专注人造石墨负极材料的研究与开发,行业深耕十数年,现已具备从原料预处理至负极的全产业链生产能力。

目前斯诺实业主要客户为力神电池、国轩高科等,其石墨化加工主要为配套公司自身人造石墨负极材料生产,在满足企业内部需求的基础上,为行业其他用户提供石墨化加工服务。

石墨化产线运营方面,内蒙斯诺石墨化加工厂已于2019 年下半年全面投产,并拥有国内排名前列的负极材料石墨化窑炉,预计一期年产能可达10000吨。

硅基负极相关技术研发及储备方面,国民技术制备的纳米硅材料的首充容量 449mAh/g,首效 91.9%,循环100 周容量保持率≥95%。目前比容量 450~500mAh/g 的产品已完成小试开发,处于中试和量产准备阶段。

中科电气

中科电气负极材料的营收比重占比持续提升。2020年1-9月,子公司中科星城锂电负极业务营收占总营收的比重接近80%,实现负极材料销售量1.5万吨左右。前三季度负极材料销量已接近其去年全年销量,预计超越全年销量将是大概率事件。

当前,中科电气正在推进贵州铜仁格瑞特锂离子电池负极材料+石墨化一体化生产基地项目建设,在第三季度处于产能逐步爬坡阶段。子公司贵州格瑞特已完成新增20000吨/年负极材料及10000吨/年石墨化产线项目厂房等基建工作,其中10000吨/年石墨化产线已于今年7月份点火试产;参股公司集能新材料10000吨/年石墨化加工产能扩建工程亦完成建设并实现逐步投产。

2020年11月30日,中科星城石墨5万吨负极材料项目签约落户宁乡高新区。该项目总投资10亿元,占地约150亩,建设年产5万吨硅碳负极、石墨负极等锂电池负极材料生产基地。初步预计到2020年底,中科电气将形成4-5万吨负极材料产能。

翔丰华

2020年7月,深交所受理了翔丰华的创业板IPO申请。翔丰华募集资金5亿元用于3万吨高端石墨负极材料生产基地建设项目。

翔丰华成立于2009年,主营锂电池负极材料,主要产品分为天然石墨和人造石墨两大类。目前是比亚迪、LG化学、宁德时代、鹏辉能源、南都电源、多氟多、卡耐新能源、孚能科技、国轩高科等电池企业的供应商。

2020年4月,翔丰华正式成为三星SDI的供应商,从2020年6月起三星SDI开始小规模采购公司产品用于试生产或调试,预计于2020年12月起批量采购。

2019年底,翔丰华产能为2万吨左右,2020年产能预计为3万吨左右。随着募投项目3万吨产能投产,翔丰华未来将形成6万吨以上产销规模。

凯金能源

凯金能源多次闯关创业板,并拟募集资金25亿元,其中95%将用于年产6万吨高性能锂离子电池负极材料及研发中心项目。根据其规划,在投产第三年达到100%产能。

凯金能源成立于2012年,专注于石墨负极材料研发、生产及销售。2017-2019年,凯金能源主营业务(负极材料)毛利率分别为33.52%、28.39%、23.54%,呈逐年下滑态势。

目前凯金能源客户主要集中在动力电池市场,与宁德时代、孚能科技、天津力神、万向一二三、天津捷威、比克电池、国轩高科、鹏辉能源等建立了合作关系;海外方面,其产品已通过松下、三星SDI、LG化学的送样或中试检测,有望在2020年批量供货。

福鞍碳材料

2020年4月27日,福鞍碳材料年产4万吨锂电池负极材料项目正式点火投产,项目总投资5.2亿,由辽宁福鞍集团出资建设。分两期进行,共建设四条生产线。

在此基础上,福鞍碳材料还计划在四川省雅安市天全县打造6万吨锂电池负极材料产业,建成原材料加工、生料加工、高温包覆、石墨化、成品加工等工序于一体的产业基地。

天全福鞍碳材料从事锂电池负极材料的研发、生产、销售,主要产品为以低成本为核心竞争力的锂电池石墨负极材料,可应用于中、高端动力电池和储能电池制造。

湖北宝乾

2020年9月22日,湖北宝乾年产5万吨负极材料项目开工。该项目投资总额6亿元,计划于2021年6月份投产。一期将安装两条1万吨/年的负极材料生产线。

湖北宝乾成立于2017年,其中持股60%的宝武炭材隶属于中国宝武钢铁集团有限公司,拥有完全自主的针状焦生产技术,正在布局锂电池负极材料产业化,生产基地遍及华东、华南、华中、北方等区域。

目前,湖北宝乾具备年产3000吨负极材料的生产能力,5万吨负极材料项目的建成有望提升其产能规模优势。

金泰能

2020年10月底,四川金泰能锂离子电池负极材料项目正式落户四川雅安天全县,拟投资10亿元建设年产6万吨锂电池负极材料自动化智能生产线项目。

金泰能成立于2018年,是四川金汇能新材料股份有限公司子公司,主营业务为人造石墨的研发生产与销售。

事实上,这不是金泰能负极材料项目的首次布局。2019年1月11日,金泰能年产10万吨锂离子电池负极材料生产项目(一期)在四川广元市经开区举行投产仪式,项目总投资17亿元,一期投资1.7亿元将形成年产1万吨锂离子电池负极材料的生产能力。

闽光新材料

2020年10月,山西闽光新材料与澳大利亚石墨开采商Renascor Resources Limited(ASX: RNU)签署了谅解备忘录。协议约定Renascor将在10年内每年向闽光新材料出售10000吨纯化球形石墨材料,材料来源于其Siviour石墨矿山。

闽光新材料成立于2003年,是福建三钢集团的子公司,主营负极材料、硅基负极材料、针状焦、石墨烯的研发、生产和销售。

当前,闽光新材料计划在临汾市建设“年产4万吨高性能碳负极材料及焦化转型升级项目”,形成“煤—焦化—高性能人造石墨负极材料—硅碳负极材料”产业链。

龙蟠科技

2020年10月9日,龙蟠科技与蓬溪县人民政府签署投资协议,项目落户于蓬溪经济开发区金桥片区,计划投资8亿元,规划总面积300亩,主要生产高性能磷酸铁锂电池材料、三元正极材料、负极材料及发动机尾气处理液等。

为支持该项目建设,龙蟠科技投资1亿元设立新公司——四川锂源电池材料有限公司(暂定名)。龙蟠科技成立于2003年,总部位于南京,目前包含润滑油液脂、车用环保尿素、氢能源、锂电材料四大业务领域。

在新能源领域的布局,龙蟠科技早有准备。4月,龙蟠科技完成规模为4亿元的可转换债券发行,主要用于新能源车用冷却液生产基地建设等项目。但作为负极材料领域的新进入者,龙蟠科技将面临较大的生存压力和挑战。

山河智能

作为负极新玩家,山河智能一入场就花了“大手笔”。

2020年11月3日,山河智能公告称,子公司湖南博邦山河与贵州大龙经济开发区管理委员会签署了《贵州大龙年产10万吨负极材料及其高端装备应用项目框架协议》,项目总投资50亿元,占地800亩。

博邦山河成立于2018年,从事开发冶金专用设备、环境保护专用设备及制造石墨及碳素等新材料,主要产品包括新能源动力电池负极材料及各类高纯度石墨制品。

公告显示,该项目可以推动博邦山河研制的高端石墨生产设备正式应用于人造石墨产业化,快速形成负极材料产能,以满足新能源车、储能电池等行业对负极材料的强劲需求。据了解,博邦山河负极产品对象将瞄准国内新能源电池大户,由于目前尚未完全产业化,暂时没有客户。

华舜新能源

2020年12月8日,山西华舜新能源科技有限公司(简称华舜新能源)年产6万吨动力锂电池负极材料项目开工。

该项目总投资8亿元,规划用地130亩,将建设造粒及包覆系统、低温碳化设施、石墨化提纯机组,新型隔板式送电系统及配套相对应的环保系统。

第二阶段还将实施总投资27亿元的年产6GWh高比能动力锂电池项目。项目建成后,每年可生产负极材料6万吨,年产动力锂电池6GWh。

华舜新能源于2019年8月成立,经营范围为新材料技术推广服务,锂离子电池、石墨及碳素制品的研发、制造及销售。

韩国浦项化学

韩系电池企业主要以人造石墨为主,包括三星SDI、LG化学和SKI三大韩系电池企业当前都在大规模扩充产能,进而对负极材料产生强劲需求。

2020年7月,浦项制铁子公司浦项化学投资2177亿韩元(约合人民币12.9亿元)建设的年产1.6万吨人造石墨项目正式破土动工,项目计划在2023年之前完成建设,足以为42万辆电动汽车生产60KWh的动力电池包。

浦项化学于2020年2月和LG化学签署了一份供货合同,将于2020-2022年向LG化学供应合计12.5万吨负极材料,合同金额价值16亿美元(约合人民币112.5亿元),这足以为一百万辆电动汽车生产电池;2020年12月,浦项化学与通用汽车和LG化学成立的电池合资公司Ultium Cells LLC商议负极材料的供货协议。

随着未来市场需求持续增长,浦项化学计划将其负极材料总产能在2024年提升至10万吨。

加拿大NextSource

2020年4月,加拿大矿业开发公司NextSource Materials Inc宣称建设年产4.5万吨石墨负极项目。

NextSource与日本石墨贸易公司Japanese Partner、中国负极材料供应商签署了合作意向书,将在位于马达加斯加的Molo石墨项目附近建立一座负极材料SPG工厂,从而为国际汽车OEM客户提供配套服务。这项合作已将NextSource定位为向全球主要电池负极客户提供高质量片状石墨的重要未来供应商,从而进入高速增长的动力电动汽车和储能市场。

2018年,NextSource与日本石墨贸易公司签署了为期十年的约束承购协议,后者将每年向其购买2万吨Molo SuperFlake®石墨,用于电动汽车的电池负极材料。

当前,NextSource正在建设马达加斯加Molo石墨项目,项目第一阶段是建设一个加工厂,前两年生产约17000吨/年的高质量SuperFlakeTM石墨精矿;第二阶段每年生产45000吨SuperFlake®石墨精矿。

免责声明:本网转载自合作媒体、机构或其他网站的信息,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。本网所有信息仅供参考,不做交易和服务的根据。本网内容如有侵权或其它问题请及时告之,本网将及时修改或删除。凡以任何方式登录本网站或直接、间接使用本网站资料者,视为自愿接受本网站声明的约束。

相关推荐

日产发布新跨界EV:预告超级工厂电池投资

据外媒报道,日产发布了其最新的电动汽车--一款跨界电动汽车,旨在在一个全新的平台上重启Leaf的成功。这款紧凑型SUV的首批细节本周已被分享,不过它尚未命名,可能会在去年宣布的日产Ariya下插入。Ariya的生产已被略微推迟,日产指责持续半导体短缺导致了全电动SUV到来的延迟。

07-02

新工艺有望能更有效地回收电动汽车电池

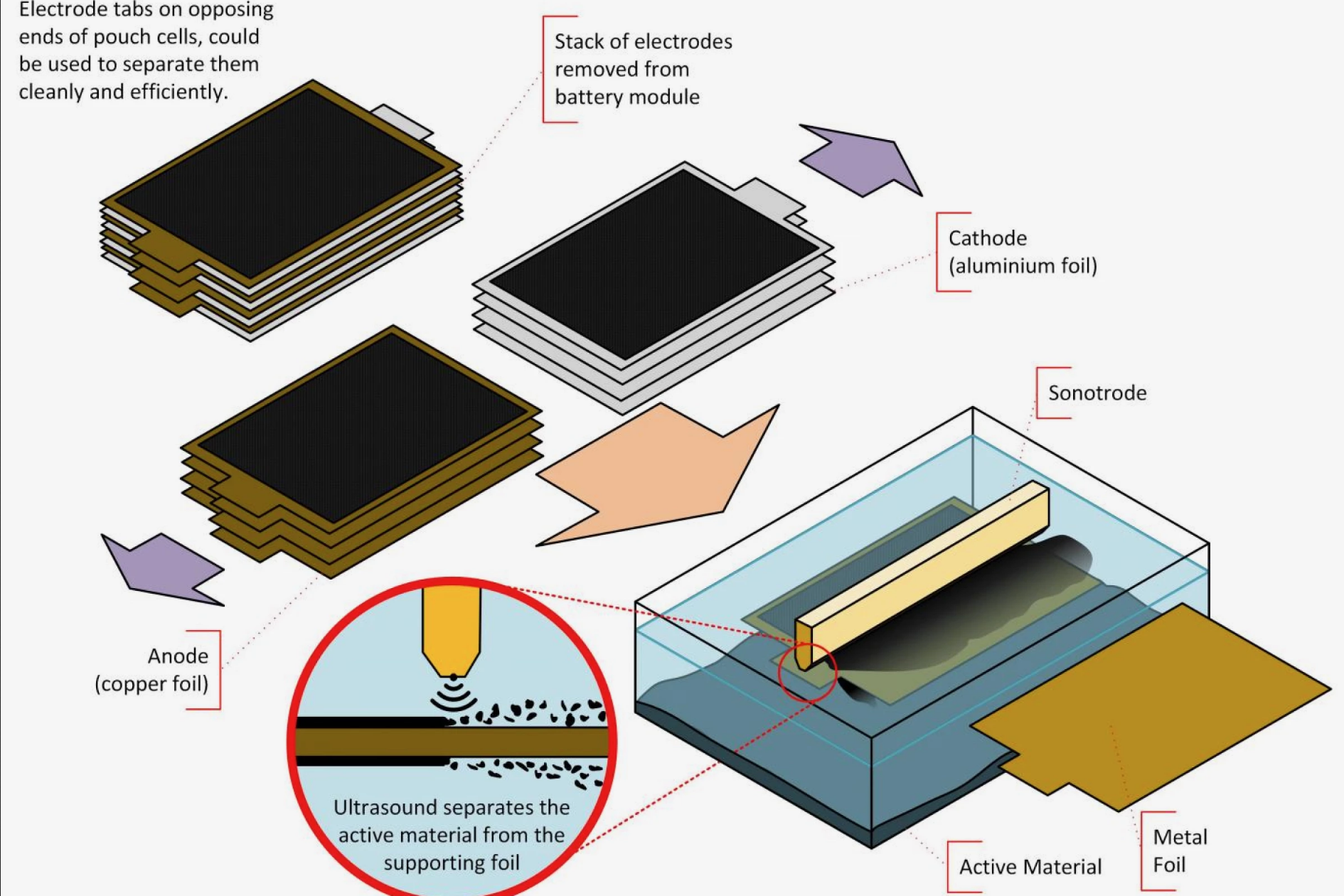

据外媒报道,虽然电动汽车肯定比燃油汽车更环保,但它们的电池组仍没有达到可回收的程度。通过更有效地从旧锂离子电池中提取可重复使用的材料,一种新的工艺可能会有所帮助。作为英国法拉第研究所锂离子电池回收项目的一部分,这项技术是由英国莱斯特大学和伯明翰大学的科学家开发的。

07-01

宁德时代拿下特斯拉4年大单!

6月28日晚,宁德时代发布公告称,公司与特斯拉于6月25日签订协议约定,公司将在2022年1月至2025年12月期间向特斯拉供应锂离子动力电池产品。6月29日,公司股价报收508.51元/股,涨幅2.96%,总市值超1.18万亿元。

06-30

创业板首家万亿市值公司诞生!宁德时代股价突破500元大关再创新高!

6月28日消息,宁德时代股价今日继续上涨,截至今日收盘,宁德时代上涨3.71%,收盘价为493.90元,盘中触及历史高位502.98元/股,股价创历史新高,总市值为1.15万亿元。值得注意的是,5月31日,宁德时代股价高开高走,一度涨近5%,总市值突破1万亿元,创业板首家万亿市值公司诞生,创造历史。

06-29