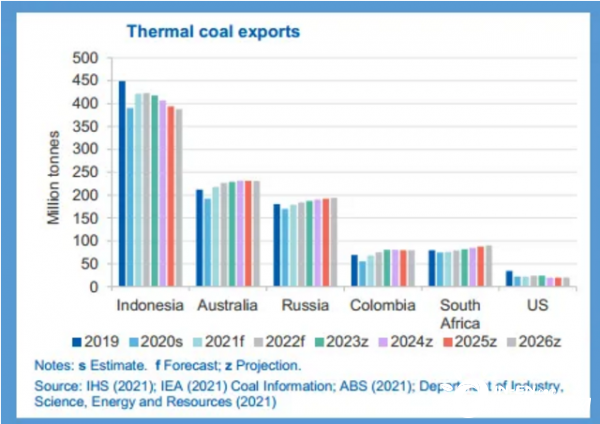

澳大利亚首席经济学家办公室发布最新《能源与资源季报》显示,受新冠肺炎疫情影响,全球煤炭生产商大幅削减产量,2020年全球动力煤出口量同比下降约13%。

《季报》显示,受疫情影响,2020年全球各主要煤炭出口市场差异明显。受煤炭需求和煤价双重下降影响,大西洋盆地市场上的高成本煤炭供应商受影响巨大,尤其是美国和哥伦比亚煤企。

01、 印尼

印尼是全球最大的动力煤出口国,2020年出口总量约为4亿吨,远低于2019年的4.59亿吨,主要受新冠肺炎疫情影响,煤炭需求低迷。尽管印尼煤炭储量丰富,但多数煤矿运营成本较高,2020年年中煤价大幅下降使得这些煤矿不再具有经济效益。

受季风季节影响,今年1月份,印尼煤炭产量同比下降17%至4200万吨。印尼政府设定2021年产量目标5.5亿吨,低于2020年目标5.62亿吨。

《季报》显示,今年上半年印尼煤炭出口量预计将小幅回升,但产量或不会回到2019年的水平。另外,受煤价低位波动影响,加之印尼政府限制出口、保证国内供应的政策,也将限制未来出口量。

02、 澳大利亚

澳大利亚是全球第二大动力煤出口国,其动力煤产量的75-80%用于出口。受全球能源消费量大幅下降的影响,加之中国进口澳煤受限,2020年澳大利亚煤炭出口收入创超30年来最大降幅。

由于中国进口澳煤下降,去年第三季度澳大利亚煤炭出口量同比下降15%,创历史最大降幅,澳煤出口价格也随之下降。2021年,纽卡斯尔港动力煤基准价预计为64.5美元/吨,但随着出口量回升,2023年预计逐渐上涨至73美元/吨,2026年再次回落至60美元/吨左右。

2020-21财年,澳大利亚煤炭出口量预计将由上一财年的2.13亿吨下降至2.06亿吨。不过,随着供应链调整,全球市场逐渐转向高品质煤,预计到2025-26财年澳大利亚煤炭出口量将回升至2.31亿吨。

03、美国、南非、哥伦比亚

《季报》显示,2020年,美国动力煤出口量约为2200万吨,远低于2019年的3400万吨。

多数美国煤企运营成本较高,因此美国出口商对出口价格较为敏感,除非煤价进一步上涨,否则出口量并不会显著回升。另外,受廉价天然气的竞争,国内和欧洲地区需求下降,美国煤炭行业压力倍增,预计未来出口量不会出现显著增长。

因全球煤炭需求整体低迷,2020年,哥伦比亚煤炭出口量同比下降约20%至5500万吨。另外,大型煤矿塞雷洪(Cerrejon)工会罢工行动也使得该国煤炭产量大幅下降。预计2023年,哥伦比亚煤炭出口量将增至8000万吨,并保持这一水平。

2020年12月,南非煤炭出口量连续第二个月增长,标志着煤炭行业强劲复苏,主要是受中国和印度买家强劲需求支撑。到2022年,南非煤炭出口量有望恢复至7900万吨。另外,南非国内动力煤用量下降也可能带动煤炭出口。

04、综述

总体来看,随着新冠疫苗推出,经济逐步恢复正常水平,预计2021年大西洋盆地和亚太市场的煤炭出口将部分恢复,下半年电力消费量也将恢复至正常水平,带动煤炭需求整体回升。

不过,随着世界主要经济体做出减排承诺、中国进口环境变化以及印度本土煤炭资源的开发,也将为动力煤出口国出口前景带来不确定性。