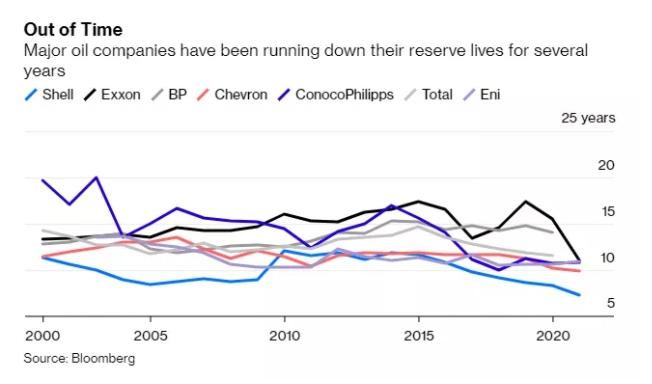

近日,花旗银行发布报告称,截至2020年底,全球最大的国际石油公司(包括埃克森美孚(57.32, 1.61, 2.89%),雪佛龙(104.27, 2.03, 1.99%),康菲石油(52.69, 1.90, 3.74%)和欧洲主要石油公司)的平均“储量寿命”为9.5年,与2015年之前石油价格暴跌前的数据相比,下降了25%。

所谓石油“储量寿命”是指按照当前的石油产量水平来计算,当前的石油储量能够开采多长时间,即采储比(R/P)。一个多世纪以来,该数据是判断石油行业发展方向的一个关键指标。

花旗银行表示,在过去的五年中,主要的大型国际石油公司的“储量寿命”下降了25%,这可能对大型石油公司未来几年的生产和收入构成挑战,而这也说明大型石油公司不再押注于石油的未来。

然而,值得注意的是,对于石油巨头来说,如果采储比继续下降,尚未形成气候的可再生能源如何获得发展的资金“动力”?

01. 石油巨头产储比大幅下降

花旗银行在上周的一份报告中指出,石油公司储量的下降对石油行业及其盈利能力是一个“迫在眉睫的挑战”。国际石油公司的平均“储量寿命”为9.5年,比2015年油价暴跌前的水平低了25%。

自约翰•d•洛克菲勒(John D. Rockefeller)时代以来,储量与产量比(R/P)一直保持在稳定的水平。在大型石油公司和整个美国,R/P很少低于10年,而少有的低于10年的数据,往往与重大的石油供应中断有关。2020年由于石油价格和石油需求暴跌,石油巨头削减了数十亿美元的资产,并在最近的报告中给出了较低的R/P值。

根据花旗报告引用壳牌的数据,截至2020年12月31日,壳牌的探明储量减少了19.72亿桶油当量,至91.24亿桶油当量。彭博社引用数据计算表示,截至2020年底,该公司的R/P仅为7.34年。

雪佛龙类似的举措也产生了同样的效果,将R/P降至9.89,这是自1998年以来首次降至10年以下。而早在去年9月BP的生产主管戈登•伯雷尔(Gordon Birrell)表示该公司将设定R/P的目标为8年。

当然,这些数字并不意味着当现有石油耗尽时,石油生产将会停止。但石油巨头R/P数据的大幅下降,在一定程度上说明,世界正在迅速向可再生能源过度。

02. 石油产储比下降之下的危机

对于现有的整体平均R/P大幅下降,花旗银行认为,金融市场似乎对这些问题的评估不足,分析师无法接受国际石油公司的未来正受到威胁。

一家石油公司只有在拥有储量并能在很长一段时间内将产量保持在目标水平的情况下才能存在。如果储量和产量下降,受到质疑的不仅仅是这样一家石油公司对投资者的吸引力,还有它的生存能力。

花旗银行在研究报告中称,行业巨头的年度报告表明,这些曾经“伟大的公司”现在正陷入困境,低油价是造成这一问题日益严重的主要原因。花旗银行表示:

“储量与盈利之间的这种关系是无法回避的,因此我们认为,分析储量趋势是衡量一家公司健康状况的一个极其重要的指标。”

尽管随着需求的复苏和油价的攀升,2021年这些公司将有大量可利用资金。然而,问题在于,这些公司是会投资于新的产量和储量,还是会将其用于支付股息。一些分析师宣称,目前的储量危机不是真正的问题,因为多数国际石油公司正处于能源转型阶段。

但是,为了投资于能源转型,这些公司需要大量现金来应对计划中的数十亿美元的风能、太阳能和氢能项目,同时还要使投资者和股东满意。如果储量不足以维持“正常”的石油和天然气运营,那么成功实现能源转型的计划也将失去支撑。因此,无论对于国际石油公司来说,石油储量下降是“迫在眉睫的挑战”。

此外,未来几年,如果国际石油公司的R/P继续下降,全球石油市场结构将发生重大调整。对于国际石油公司来说,由于他们的储量下降和降低投资组合风险的需要,现在他们无法像曾经那样充满活力地追求新的机会。

清洁能源倡议、社会责任投资和可持续发展目标都对国际石油公司及其维持储量和产量的能力产生了直接的限制性影响。而其中一大主要影响是,在国际石油公司努力保持R/P的同时,国家石油公司设法保持着可观储量。沙特阿美、ADNOC等主要产油国正在考虑R/P超过25年。如果国际石油公司的产量被削减或限制,那么对来自国家石油公司的石油需求将大幅增加。

花旗银行认为,全球化石能源为非化石能源生产经济体提供了安全保障,但这一体系目前正面临威胁。能源转型的风险仍在评估中,但全球能源市场的选择已经转向严重依赖国有石油公司的石油,不太可能是最佳解决方案。

在国际石油公司和国家石油公司共同努力维持平衡的混合市场结构下,能源供应的稳定性得到了支持。如果R/P达不到10年以上,这种稳定就会受到威胁。