作为光伏行业重要的上游材料,多晶硅料的“涨”势仍在持续。

根据硅业分会5月19日价格跟踪,本周国内单晶复投料成交均价为19.44万元/吨;单晶致密料成交均价为19万元/吨。今年以来,硅料价格累计涨幅高达123.5%,毛利率已超过70%。

相较于上游的一片繁荣,下游的电池片和组件行业利润率却在持续下降。业内人士认为,由于去年大幅扩产,硅片、电池片、组件环节今年将承受产能过剩的巨大压力。在这一趋势下,谁把握了新技术,谁将从淘汰赛中胜出。

下游无力传导

光伏行业产业链包括硅料、硅片、电池片、组件、光伏电站环节。2019年以来,随着平价上网时代到来,光伏行业大幅扩产,尤其是去年四季度,行业迎来了史上最大扩产季。

然而,光伏产业链越往上游,技术、资金的壁垒越高,且组件、电池、硅片和硅料建

设周期分别为6个月、9个月、12个月和18个月,即上游硅料扩产周期远长于下游。诸多因素导致硅料供不应求,价格持续飙涨。

今年以来,多晶硅价格涨幅远超预期,从年初的85元/kg左右的市场均价一路飙涨至当前的190元/kg,涨幅高达123.5%。

多晶硅料价格暴涨之下,供应相对集中的硅片价格随之跟涨。但是,硅片涨价幅度明显低于硅料。今年以来,硅片价格涨幅仅超40%,利润有所收缩。今年一季度,硅片龙头隆基股份营业总收入和归属于母公司的净利润分别为158.54亿元和25.02亿元,同比分别增长84.36%和34.24%,利润增速不及收入增速。

相比之下,在产能过剩压力下,今年以来电池片和组件价格相对平稳,更加难以传导上游涨价压力,电池环节。

记者了解到,由于游走在盈亏边缘,电池片和组件厂商开工率在六七成左右。

电池片上市公司爱旭股份一季报显示,营业总收入和归属于母公司的净利润分别为30.07亿元和1.01亿元;去年全年则分别为96.64亿元和8.05亿元。组件公司东方日升今年一季度营业总收入和归属于母公司的净利润分别为38.54亿元和0.56亿元,同比增速分别为上升11.45%和下降83.02%。

业内人士认为,硅料价格涨势或持续至四季度。行业研究机构索比咨询的统计显示,硅料有20万吨的产能将在今年三、四季度建成投产,但产能爬坡需要3至6个月,预计2022年才能真正放量,因此今年硅料估计仍处于紧缺状态,价格仍会维持高位。

先进产能或胜出

SOLARZOOM公司副总马弋崴认为,持续高涨的硅料价格,将不断挤压并淘汰中下游硅片、电池、组件环节的过剩产能。这一大趋势下,先进产能有望胜出。

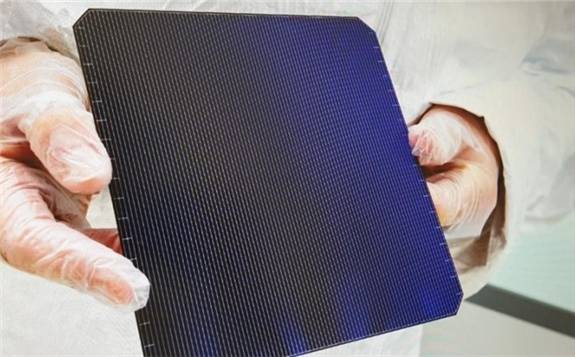

目前,光伏行业技术创新主要体现在两个环节,一个是大硅片210mm和182 mm。这两年硅片产能迅速扩张,两大龙头企业隆基股份与中环股份分别主导182 mm和210mm大硅片。

今年210mm快速挤占市场。中环股份一季度营业收入同比增长65.23%,归属于母公司的扣非后净利润同比增长158.94%。公司在业绩预告中解释称,光伏G12硅片得到行业客户高度认同,产销逐月增长,盈利能力和市场竞争力逐月提升。最近,中环股份还抛出了最多90亿元的融资计划,募集资金将全部用于“50GW(G12)太阳能级单晶硅材料智慧工厂项目” 。

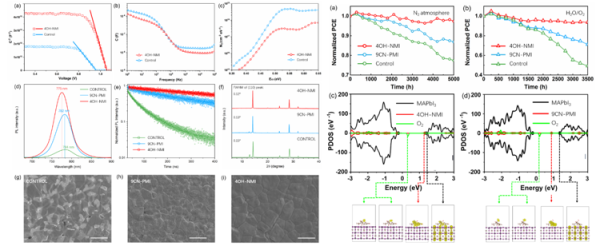

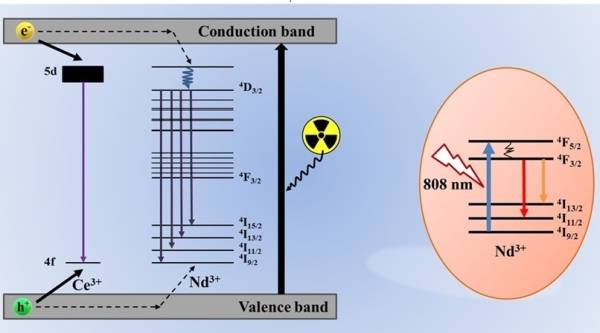

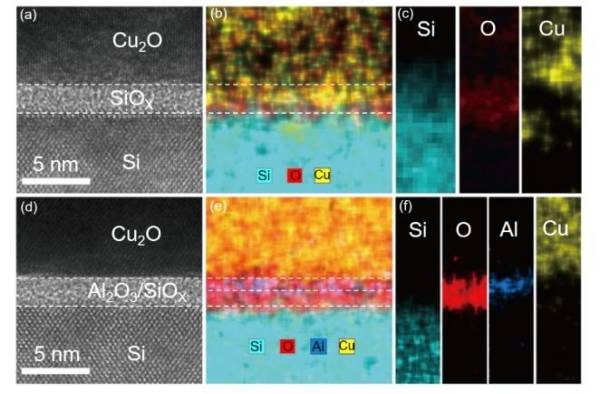

此外,电池片新技术HJT与TOPCON今年都处于量产关键期。尤其是,下一代电池设备HJT最近频频迎来利好。

继华晟新能源3月宣布HJT电池片500MW量产线顺利流片后,风电龙头明阳智能上周披露,投资30亿元建设年产5GW光伏高效电池和5GW光伏高效组件项目。项目建设周期5年,其中今年完成1GW光伏高效电池+1GW光伏高效组件产线建设。公司透露,综合考虑异质结电池具备的多项优势,异质结电池已经具备替代 PERC 电池的实力。公司已经引入了异结质设备相关专家,沉淀了相关技术。公司称,异质结电池是公司长期重点关注的方向。

多位熟悉内情人士透露,还有几家公司有意投资或扩产异结质电池。今年异结质生产线的产能将大幅增加。

目前,HJT设备与主流PERC电池设备相比,并不具备成本优势。马弋崴指出,随着HJT 低成本商业化量产不断得到验证和推广,到2021年末,HJT电池生产成本略高于PERC,但HJT一体化企业生产成本低于PERC,到2022年HJT电池片环节生产成本将与PERC打平。