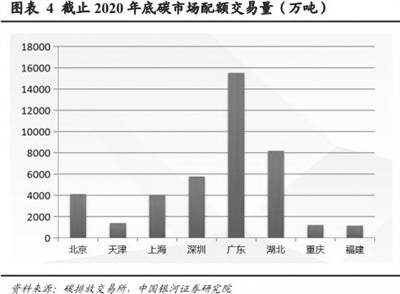

截至2020年底碳市场配额交易量(万吨)

全国碳排放权现货交易启动在即,碳期货市场建设也加快推进。证监会近日表示,为配合碳现货市场发展进程,证监会积极指导广期所贯彻落实粤港澳大湾区发展战略规划,加快推进碳期货市场建设。多家机构认为,“双碳”目标正在重塑诸多行业投资主线,将带来年均万亿元规模的市场投资空间。在此背景下,机构和上市公司动作频频抢占新风口。

“双碳”目标下投资主线生变

全国性的碳排放权交易市场已经进入上线倒计时。生态环境部此前表示,按照《碳排放权交易管理办法(试行)》等相关要求,各省级生态环境主管部门已通过全国碳排放权注册登记系统基本完成配额预分配工作。生态环境部也已经组织完成上线交易模拟测试和真实资金测试,正在开展上线交易前的各项准备工作,拟于今年6月底前启动全国碳市场上线交易。

自2011年以来,我国已经陆续在七个省市开展了碳排放权交易的先行试点。生态环境部数据显示,截至今年3月,试点阶段的碳市场共覆盖20多个行业、近3000家重点排放企业,累计覆盖4.4亿吨碳排放量,累计成交金额约104.7亿元。

碳期货市场建设方面,证监会新闻发言人6月18日表示,下一步,证监会将指导广期所开展广泛调研论证,完善合约规则设计,在条件成熟时研究推出碳排放权相关的期货品种。

天风证券分析指出,根据2019年的数据,我国二氧化碳排放量在全球占比达到28.8%,随着全国碳市场交易正式启动,中国有望成为全球最大的碳交易市场。由于我国产业规模庞大、转型处于初级阶段,碳中和进程中将存在巨量的投资缺口。根据国内外主流机构的测算,碳达峰、碳中和需要的资金投入规模大概在150万亿元至300万亿元,相当于年均投资3.75万亿元至7.5万亿元。

长江证券分析认为,“双碳”目标正在重塑各行业投资主线,同时带来投资主线的变化。其中水电、核电、风电、光伏的投资价值凸显,优质企业存在投资良机。

上市公司和机构动作频频

碳中和愿景下,各类投资风口不断涌现。其中,电力、交通、工业、新材料、建筑、农业、负碳排放以及信息通信与数字化等领域已经成为投资机构重点关注方向。例如,高瓴资本已经在碳中和领域开始进行全产业链布局,累计投资近500亿元,公司在新能源技术、材料、工艺等绿色新基建领域,深入布局了光伏、新能源汽车和芯片等产业链上下游。

在全国碳市场即将上线的背景下,近期各领域上市公司布局动作不断。6月17日,协鑫能科在投资者互动平台表示,公司下属有关项目已经完成碳市场注册登记,并已得到碳排放权交易配额。同日,中国联通发布《“碳达峰、碳中和”十四五行动计划》,明确提出将通过建立健全碳数据管理体系、碳足迹管理体系、绘制重点用能设备碳足迹等措施,有序参与碳排放权交易市场。

信达证券分析认为,随着碳交易市场的建立和日趋成熟,碳排放权将逐渐演化成企业的一项重要资产,即碳资产,可以为企业贡献利润。在此基础上,“双碳”目标实现的过程,同时也成为企业碳资产扩张的过程。

近日,豫能控股表示,公司拟使用自有资金5000万元出资设立全资子公司,立足全国重点涉碳行业,以碳资产管理、碳金融服务为业务重点,打造碳资产托管平台、碳市场咨询服务平台、碳金融服务平台。6月14日,北清环能公告称,下属公司潍坊润通、郑州能源、北控十方与常州荣碳签署《碳资产转让协议》,潍坊润通将其拥有的CCER(国家核证自愿减排量)及相关全部权利,出让予常州荣碳,交易总价为720万元。道氏技术近日也披露,公司拟实施碳材料资产整合。

与此同时,银行、信托、基金公司等金融机构也纷纷布局碳中和领域,绿色债券、绿色股票、绿色信贷等碳中和金融产品接连落地。同花顺数据显示,截至今年5月底,上海证券交易所、深圳证券交易所累计发行的碳中和债券达到89只,发行规模合计达1046.4亿元。其中,风电、光伏、水电、绿色建筑、轨道交通等绿色低碳项目成为重点方向。

中航证券分析认为,全国碳交易市场的建立一方面增加了碳交易的地域范围,另一方面,随着首批纳入的发电企业运行机制成熟,未来我国碳市场覆盖范围将逐步扩大,最终有望覆盖发电、石化、化工、建材、钢铁、有色金属、造纸和国内民用航空等多个行业。此外,伴随“双碳”目标逐步实现、控排覆盖企业增加以及碳交易市场逐步成熟,预计碳交易规模将迅速攀升。