据不完全统计,2021年上半年,国内新增新型储能装机规模超10GW,同比增长超600%。其中百兆瓦级以上规模项目超过34个,是2020年同期的8.5倍。

所谓新型储能是指电化学储能、压缩空气储能、熔融盐储能等除抽水蓄能外的新型电储能技术。在新型储能中,电化学储能由于在体积与安装等方面综合性能较高,是目前市场上主流的储能解决方案。

储能政策激励,推动储能产业快速发展随着可再生能源(光伏、风电、水电)等市场逐步增大,储能成为解决能源消纳问题的必经之路。据中关村储能技术联盟的不完全统计,2021年6月-10月储能相关政策频出,从国家到地方与储能相关的直接政策、间接政策约有90项发布或征求意见,为储能产业的发展制定了一系列相关计划、投资与补贴政策。

截至目前,我国已有25个省份发布文件明确新能源配置储能,青海、新疆、陕西西安三地区推出了地方性补贴政策。10个省份公布了储能参与调峰服务的价格文件,鼓励了电网侧储能的发展。

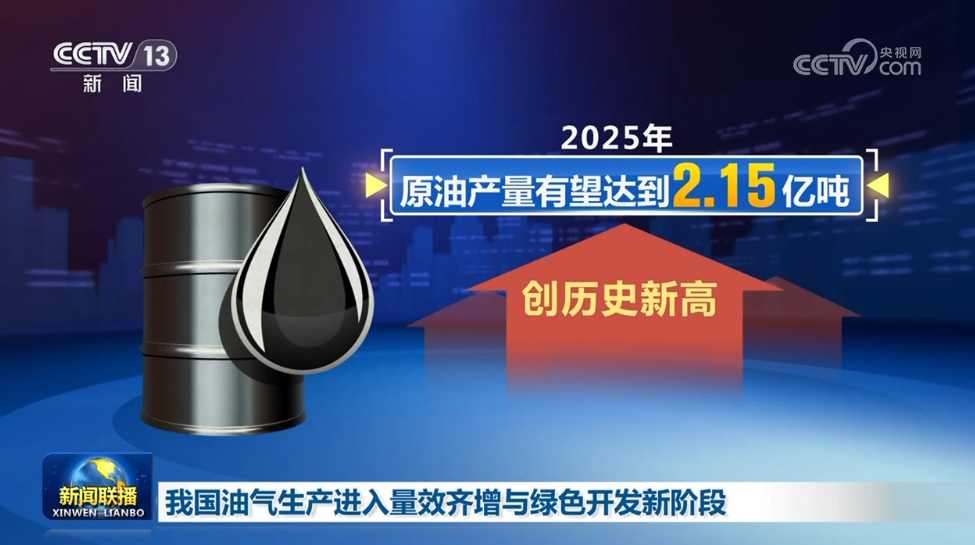

储能的快速发展必然有政策激励,7月23日,国家发展改革委、国家能源局近日联合印发了《关于加快推动新型储能发展的指导意见》,文件明确指出,到2025年,实现新型储能从商业化初期向规模化发展转变,装机规模达3000万千瓦以上。

从市场规模来看,据业内理想估算,2025年储能市场空间或将达4500亿元,2020-2025年累计或达1.6万亿元;到2030年或将达1.3万亿元。

万亿市场空间,现实困局急需破解随着TWh时代的到来,储能行业迎来了高速增长红利,发展空间一片蓝海。根据东吴证券估算,预计到2025年国内新增储能装机达到34.4GW/86.2GWh,到2030年国内新增储能装机达到175.6GW/534.4GWh,国内储能市场占全球市场的1/3左右。

储能在电力系统中的应用场景划分为发电侧、电网侧和用户侧。发电侧可分为传统电源侧和新能源侧两个场景;电网侧主要安装在变电站及其附近;用户侧以工商业储能为主。具体到应用场景的装机测算,在储能装机需求中,发电侧为主要推动力。

资料来源:天风证券

高增长的趋势下,必然会有很多待解决的问题,例如安全、成本、商业模式等。安全与成本是储能攻关的难点,尤其对于安全性来说,是目前储能难以逾越的技术门槛。

今年四月份北京市一储能电站起火,致两名消防员牺牲,一名员工失联,类似事件在各个储能应用场景都有发生。对于储能电站这一新兴行业来说,若要在市场上大规模发展安全是第一要义,其次是经济性。

对于储能成本来说,以电化学储能为例,2020年电化学储能的度电成本在每次0.5元左右,距离规模应用的目标度电成本0.3—0.4元还有20%至40%的差距。

这一数值从直观感受来看相距不大,但是从储能产业链来看,降本的趋势必然是越降越难。这关乎整个产业链上下游之间的多方面协作,共同推进。而目前储能产业链并不完善,缺乏分工合作,各大企业以垂直一体化为主,难以规模化降本。

所以储能若要大规模的市场化发展,这两点现实困境急需解决。

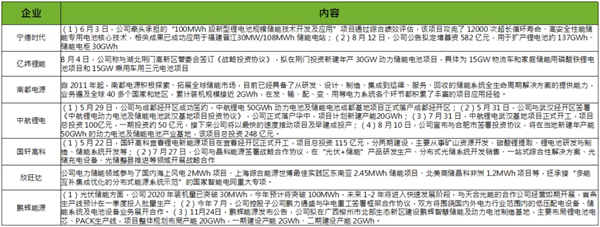

企业纷纷布局储能,发展速度加快宁德时代副董事长黄世霖曾表示,储能未来的市场规模可能超过动力电池,甚至可以用万亿产值来衡量。在储能领域,宁德时代已与阿特斯、三峡、国电投、华电、国家能源、晶科能源、明阳能源、易事特、科士达等企业达成了合作。

今年8月,比亚迪携全新电网级储能产品BYDCube亮相“2020年第十四届SNEC展会”;7月底,比亚迪与金风科技举行战略合作签约仪式,双方将致力于共同为电源侧储能场景打造最优的储能解决方案和产品服务。

据不完全统计,今年以来各大动力电池企业都纷纷抢占储能市场。亿纬锂能、中航锂电、南都电源、国轩高科、欣旺达、鹏辉能源等都对储能作了一定的投资与布局。受益于碳中和下强劲的需求驱动,可以看到越来越多的企业进军储能产业,储能正被高速推动发展。