头部企业降价行为或为去库存

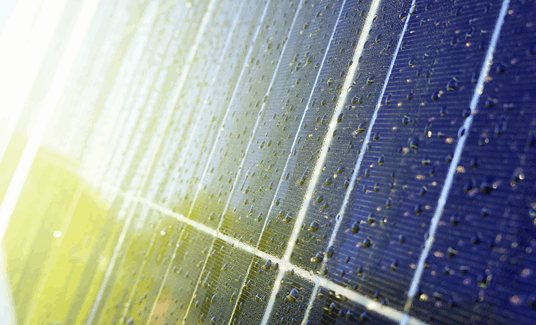

光伏硅片产能近年持续高速扩张, 11月30日,隆基股份官网发布单晶硅片的官方报价,各尺寸硅片全线下降0.41元/片~0.67元/片,降幅在7.2%~9.8%。这是自2020年5月以来,隆基股份官方硅片报价首次出现下调。

跟随隆基股份“降价”,12月2日,中环股份宣布下调硅片价格,对标此前11月的硅片价格,G1硅片下降0.52元/片,报价5.15元/片,降幅9.1%;M6硅片下降0.72元/片,报价5.05元/片,降幅12.48%。新增M10硅片报价,6.21元/片,新增超大硅片218.2mm,报价9.22元/片。

其实,硅片的价格早已开始下降。11月24日,PVInfoLink发布数据显示,硅片环节,国内182mm硅片价格降幅高达6.8%,最低报价为6.25元/片,相应的海外降幅为5.9%。

隆基股份、中环股份宣布硅片降价是否意味着行业已发展至不得不面对硅片产能过剩的局面?产业链环节的企业又将迎来什么影响?

“一年半了终于降价了,对于光伏行业整体来说,硅片降价是好事,有利于行业健康可持续发展,隆基股份率先降价可以争取到更多的市场份额,虽然利润率会受到一些影响,但可以追求规模效益,总比硬抗着高价要好很多。”北京特亿阳光新能源总裁祁海坤表示。光伏组件产品很可能会从现在的2元/瓦,回到1.8元/瓦甚至是1.5元/瓦也是有可能的,这样会大大刺激光伏电站项目的装机需求,因为电站投资达到内部收益率在6%甚至8%以上时,电站投资行为会被大范围的激发。

中泰证券苏晨团队认为,硅片价格下降预计受硅片企业库存累积的压力和影响,也包含对薄片化的体现(薄片化降低成本);硅料作为产业链最短板供应,价格波动并非供给扰动导致,而是潜在需求超预期导致,目前硅料价格高位持稳、硅片成交价下降,产业链博弈或将结束。

祁海坤接着表示,光伏行业的其他环节,如硅料、电池片和组件很快也会出现产品接连降价的动作,这有利于各大光伏企业把同比增加那么多的库存产品消化掉,提高库存周转率,短期利润确实可能会受到一些影响,长期来看现在的降价趋势更为合理。

下游需求有望得以提振

随着硅片价格下降,下游需求有望得以提振。国金证券分析称,考虑到本次调价后,在当前高位的硅料价格下,硅片边际产能或已接近盈亏平衡点。按照本次隆基硅片调价幅度,对应组件端成本下降7至8分/W,预计将有大量项目进入“可装机”成本区间,有效激发年底抢装需求。硅片降价有可能反向传导使得硅料降价,然后组件降价,进而延伸到逆变器等环节,与此同时,可能促使装机量上升,以量补价,从而利好整个光伏行业。

东莞证券指出,今年以来,由于原材料大幅上涨,国内下游装机需求受到一定影响,随着新增硅料供应量将在今年年底开始逐步释放,光伏产业链价格在明年有望迎来明显的拐点,下游装机需求将逐步恢复。

后市分析:光伏板块各环节走势或将分化

光伏产业分为硅料、硅片、电池、组件、应用产品五大环节。其中,硅料处于光伏产业链最上游,是硅片的原材料。硅片是电池的材料,电池是组件的关键组成部分。

受制于供需关系影响,上游原材料企业在产业链中一直拥有举足轻重的地位。此前硅料的涨价,直接侵蚀中下游电池和组件的毛利。根据统计,国内多晶硅料均价从年初的8万元/吨左右涨至目前27万元/吨左右,涨幅超过220%。上游的涨价令中下游公司业绩承压,如爱旭股份三季报亏损4582万元,东方日升前三季度业绩下滑逾四成。

面对硅片降价,横店东磁方面在互动平台表示,“价格传导具有一定的滞后性。一般情况下,上游材料的价格下降会使得公司成本端压力得到一定缓解,有利于改善公司光伏产业的盈利能力。”

展望后市,业内人士指出,在细分行业方面,可重点关注光伏产业链中垂直一体化的组件企业,以及确定性受益于明年装机量提升、不会受硅料价格波动而影响盈利能力的辅材环节,如光伏胶膜、逆变器、跟踪支架等。