2021年的汽车行业饱受缺芯之困,但国内造车新势力似乎过得没这么惨,电动车市场依然卖得火爆。近日,国内造车新势力先后发布了2021年交付量数据,头部三家企业全年交付量均破9万大关,合计交付量达28万,小鹏以98155辆取代蔚来成为第一,市场座次由“蔚理小”变身“小蔚理”。

第二梯队的哪吒、威马、零跑等表现也不错,其中哪吒全年交付量增速更是超过360%,在国内造车新势力中最为亮眼,也成为第一梯队有力的挑战者。这也预示着国内造车新势力有望在2022年实现年度交付量10万+的里程碑,而这些企业都在憋着“大招”。

不过,对于国内造车新势力来说,2022年也将面临“内忧外患”的局面。一方面传统势力和新势力交织,市场竞争将更加激烈;另一方面,后补贴时代叠加成本、缺芯等问题,行业或将迎来涨价潮。

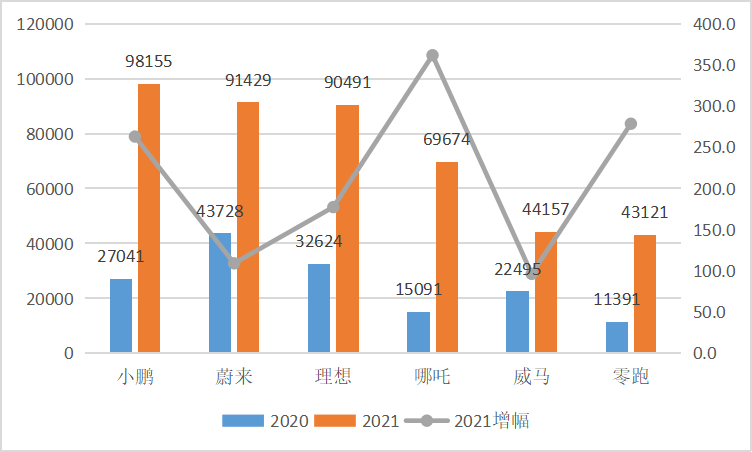

交付均翻倍,小鹏逆袭哪吒最猛

从国内造车新势力发布的数据来看,多数企业在2021年的销量继续呈现高速增长,但彼此之间增速的差异还是比较明显,行业座次也发生改变。

在第一梯队企业中,小鹏在2021年以98155辆的交付量位居第一,相当于2020年交付量的3.6倍,同比增长263%,增速是2020年的两倍多。蔚来凭借EC6、ES6、ES8三款老车,全年交付量达到91429台,同比增长109%,增幅比上年略有下降。理想则靠着一款理想ONE也实现交付量过9万,达到90491辆,同比增长177%。

对比来看,蔚来、理想和小鹏在2020年的新车交付量分别为43728辆、32624辆、27041辆,蔚来以明显优势位居第一,小鹏则垫底。到了2021年,小鹏迎来逆袭,凭借小鹏P7和P5等主力车型实现高速增长,取代蔚来成为国内造车新势力第一名;公认的“老大哥”蔚来增速垫底,仅以微弱优势守住第二的位置,头部格局由“蔚理小”变身“小蔚理”。

国内6家造车新势力2021年交付量(辆)和增长(%)情况

在第二梯队中,获得周鸿祎近30亿投资的哪吒汽车在2021年以69674辆的交付量领先,同比增长超360%,在国内造车新势力中增长最为迅猛。值得注意的是,哪吒此前还在月度交付量中跻身前三,而且最近两个月交付量均过万,可以说正在向第一阵营发起冲击。

威马和零跑在2021交付量均超过4万辆,分别为44157辆和43121辆,增幅96%、279%。虽然和哪吒都有较大明显差距,但威马2021交付量已接近过去三年总和,零跑也在12月创下新高,交付达7807辆,同比大涨368%,凭借销量主力零跑T03和中型SUV零跑C11有望成为下一个月交付量过万的造车新势力。

不过,从累计交付量来看,蔚来依然是造车新势力的领跑者,截止去年底累计交付接近17万辆,小鹏和理想则分别超过13万和12万辆;哪吒和威马则分别达到95977辆、88686辆,即将向10万大关发起冲击,梯队分化也将会更加明显。

2021年汽车行业都面临着严峻的芯片供应问题,小鹏董事长何小鹏在去年底接受采访时就谈到,最近最焦虑的是供应链问题。“小鹏最新的P5车型受芯片短缺的干扰最大,自己经常打飞的去喝酒找芯片。”蔚来因此也在去年3月底停产5日,小鹏和理想在四季度也给出减配或延迟补装雷达等交付方案。

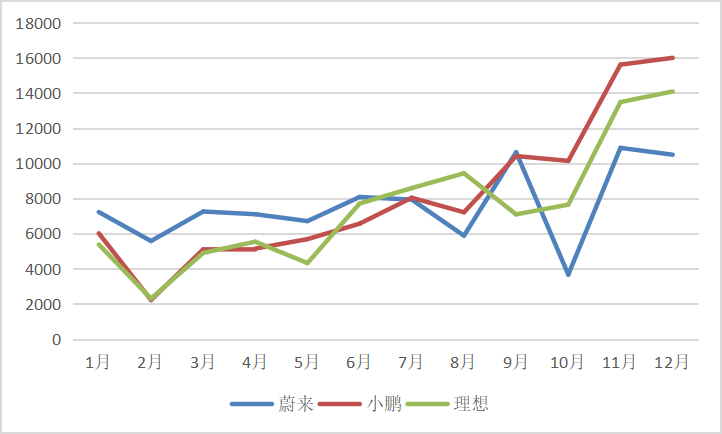

蔚小理2021年月度交付情况(辆)

这也在一定程度上影响了交付量的稳定增长。从去年月度交付情况来看,这三家企业都呈现出波动趋势,蔚来波动更为明显(10月主要受生产线改造影响)。值得一提的是,最后两月,这三家企业都铆足劲头冲业绩,交付量持续过万,小鹏更是连续四月单月过万,并先后突破1.5万和1.6万关口,成为全年交付量逆袭成为国内造车新势力第一的关键动力。

受向好数据刺激,2022年首个交易日,港股新能源板块逆势走强,小鹏大涨超5.8%,理想大涨3.5%,蔚来在美股也大涨5.65%。

冲击10万关口,新车进入量产

国内造车新势力快速增长的交付量意味着电动车正在加速普及。据乘联会数据,2021年1-11月国内新能源汽车渗透率为13.9%,11月更是一度突破20%,相较2020年不到6%的渗透率提升明显,并预计2022年新能源乘用车渗透率有望突破20%。比亚迪董事长王传福此前更是乐观预计,今年年底新能源汽车渗透率可以高达35%。

在经过了前期的市场催化之后,未来几年新能源汽车将会迎来加速发展期。随着“小蔚理”交付量均突破9万大关,也预示着2022年国内造车新势力将迈进10万+时代,其累计交付量也将向20万发起冲击,这种景象可能是2018年前后陷入黑暗时刻的造车新势力们无法想象的事情。

这些造车新势力们也准备继续放出“杀手锏”和“大招”。“危机四伏”的蔚来将在今年量产2款新车型,包括首款旗舰轿车ET7,以及最低价位探到26万的中型智能电动轿跑ET5,其也是蔚来对标宝马3系和特斯拉Model3、承担走量任务的车型。此外,蔚来定位为纯电SUV的ES7近期也遭曝光,或将在今年第三季度启动交付。

小鹏将在今年正式向市场推出中大型旗舰SUV小鹏G9,市场消息称P7大概率也将迎来改款,“3579”家族将成为小鹏冲击20 万的依仗。仅有一款产品的理想也计划在2022年推出新车型X01,威马也计划在下半年交付量产纯电轿车M7。

不过,随着新能源汽车加速渗透,玩家不断增加,造车新势力们也将迎来新一轮的“内忧外患”,2022年的市场竞争无疑将会更加激烈。

虽然国内造车新势力销量保持较高增长,在产品定位和细分市场找到了自身优势,并通过积累的用户体验逐渐形成了一定的品牌力,但这个市场尚未形成稳定或寡头格局,无论是传统车企、还是外资品牌,亦或是正在布局的百度、小米等互联网企业,都还有机会来分食。

特斯拉显然是有力的外资品牌竞争者,其2021年全年交付量达93.62万辆,逼近100万大关,同比增幅达87%,超出市场预期。比亚迪则是本土代表,其2021年全年新能源乘用车销量达59.37万辆,同比增长232%,远超前述六家国内造车新势力交付量总和。

广汽埃安、大众ID家族等同样是强有力的竞争者,吉利极氪、东风岚图等也在快速跟进,华为不久前也推出问界M5继续卖车。在传统势力和新势力交织的当下,新能源汽车这个赛道将会愈发火热和拥挤,未来只会“越杀越疯”。

进入后补贴时代,或迎来涨价潮?

与此同时,新能源汽车“优惠”也出现变化。据财政部等四部门在2021年底发布的《关于2022年新能源汽车推广应用财政补贴政策的通知》,新能源汽车补贴标准在2021年基础上退坡30%,自2022年1月1日起执行,且新能源汽车购置补贴政策将于2022年12月31日终止,此后上牌车辆不再给予补贴。

补贴退坡成为新能源汽车赛道在2022年面临的第一大挑战。这也意味着,按照前述补贴标准,续航在300km到400km的纯电车型补贴金额今年将降低3900元(补贴从2021年的1.3万元下降到9100元),大于400km的纯电车型补贴将降低5400元(补贴从2021年的1.8万元下降到1.36万元),且在2022年底之后新能源汽车将不再享受补贴。

受此影响,多家汽车品牌已表示将上调旗下新能源车型价格。稍早前,大众宣布,2022年1月1日起旗下车型将进行涨价,ID.6 CROZZ和ID.4 CROZZ两款纯电车型将整体涨5400元,调整后起售价分别为24.22万元和20.53万。广汽埃安的销售人员也表示,埃安LX将涨价4000元,起售价达到23万;哪吒汽车、飞凡汽车也都表示将调整价格。

今年1月1日,蔚来发布2022年购车补贴方案,表示在2021年12月31日(含)前支付定金购买ES8、ES6及EC6,且在2022年3月31日前提车的用户,仍可按照2021年国家补贴标准享受补贴,差额由蔚来承担。

小鹏也推出类似的“限时保价”政策,即在1月1日至1月10日期间,完成定金支付的订单客户均尊享综合补贴后建议零售价格与2021年保持不变,即2022年国家补贴相对于2021年国家补贴退坡的差额由小鹏承担。小鹏此前还下调了三款车型的购车权益,被认为是“变相涨价”,小鹏G3i近日新增的两款车型也均涨价2000元。

不同于蔚来、小鹏的“补贴差额”和“限时保价”策略,特斯拉则赶在2021年最后一天直接涨价,国产车型Model 3和Model Y的后轮驱动版分别上调了1万元、2.1万元,且特斯拉中国已经确认,涨价与新能源汽车补贴退坡有关。统计显示,特斯拉自2021年8月以来,已在国内先后5次提价。

有分析师认为,受补贴退坡、动力电池等上游成本飙涨、缺芯仍难彻底解决等冲击叠加之下,2022年新能源汽车或将掀起一轮涨价潮,终端消费者将会承担更多费用,对新能源汽车销量或会产生一定影响。而对新能源车企而言,随着政策扶持力度减弱,未来更需要用产品和品牌来说话。

乘联会秘书长崔东树也认为,补贴退坡30%会对新能源车增速带来一定影响,尤其是每年补贴规模上限约200万辆,实际规模比去年大幅缩减,不论是补贴的单车额度还是总量,都处于相对偏低的状态。所以各车企面临着后补贴时代的挑战,必然在价格上进行调整。

不过,崔东树对新能源汽车后市表现仍保持乐观。他认为,此次政策的细节指标完全没有调整,是超预期的总体稳定,且非常有利于低端车型的强力增量。随着国内消费者对新能源市场认可度的大幅提升,政策补贴的力度稳定,必然推进2022年的新能源车销量总量暴增,新能源乘用车销量从原预期的480万辆,调整为550万辆,甚至有望突破600万辆。

无论是渗透率继续提高带来的红利,还是趋于激烈的市场竞争、补贴退坡甚至取消之后带来的压力,对于正在跃过10万+门槛的造车新势力来说,都意味着越来越多的挑战,这场黄金赛道的比拼也还远未到结束的时候。