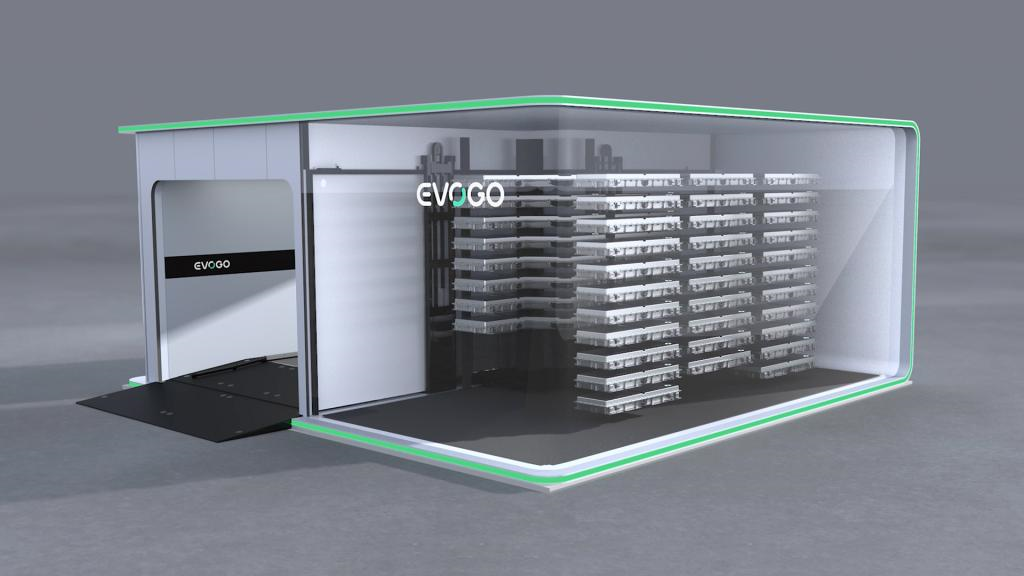

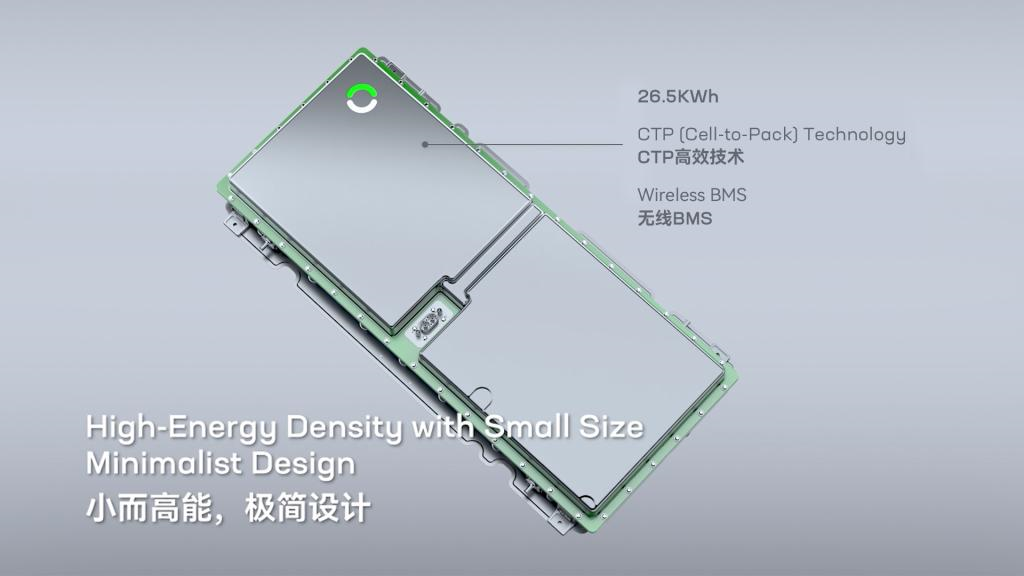

“巧克力换电块”,单块电池可以实现200km续航,消费者可以按需租用一到三块电池;“快换站”,一个标准站只需三个停车位,站内可存储48个换电块,每次换电时间1分钟;配套服务“App”,提供人、车、站、电块的连接和服务。

核心提示:

1.布局换电,宁德时代背负的担子更重了。换电站的投入成本高,商业变现慢,且新能源汽车电池标准不统一,难以统一“换电”。发布换电战略之后,宁德时代股价连续两日下跌,跌幅约5%。

2.新能源车企为“换电”探过路,并不好走。2013年特斯拉做过尝试,终因成本高、盈利难、普及难度大等问题而放弃;蔚来也因“换电”背上了比友商更重的亏损包袱。

3.有业内人士认为,宁德时代的换电方案会和车企的利益产生冲突,因为电池是新能源汽车的核心部件,一旦开放了这个接口,车企就失去了电池的控制权。

4.作为国内新能源动力电池的“带头大哥”,宁德时代也面临多重威胁:LG放出狠话要超越宁德时代,比亚迪在扩产电池产能,新能源车企也不断向电池领域扩展。

宁德时代要“革命”的声音在网上沸腾了。

一分钟“换电”,最远可实现600公里续航,基本能做到燃油车加油的体验,对于新能源车主来说,无疑是摆脱“里程焦虑”的“真香”。

“能源公司的生命源泉就是电,储能、换电是大势所趋。”能源领域投资人刘琳告诉凤凰网科技。

但“换电”对新能源车企来说,却是一条并不太好走的“路”。目前,面向私家车市场,国内只有蔚来在“换电”的路上走得更远,但也因此背上了比友商更重的亏损包袱。早在2013年特斯拉就尝试过换电,但最终因为成本高、盈利难、普及难度大等问题而放弃。

“这个计划很宏伟,但可能只是宁德时代‘一厢情愿’,实际操作起来不会那么顺利。”汽车独立分析师张翔向凤凰网科技表示。

在换电战略发布之后,宁德时代股价连续两日下跌,跌幅约5%。部分业内人士认为,宁德时代布局“换电”,看似野心很大,亦是面临业绩增长压力而作出的一步“不得已而为之”的险棋。

动了车企的“奶酪”?

宁德时代的野心很大。

有别于传统换电模式,宁德时代推出的换电新品牌EVOGO,可以实现“一电多车”全适配场景,“巧克力换电块”适用于从A00级到B级、C级的乘用车以及物流车,可以适配全球80%已经上市以及未来3年要上市的纯电平台开发的车型。

陈伟峰认为,消费者买车不需要再买电池,而是可以“按需租电”,根据自身的使用场景与习惯,自由选择租用换电块的数量。

“换电成熟之后,车企就不需要配电池了,用户买车成本下降,会有利于新能源车的推广,特别是在补贴下滑后。”一位金融分析师表示。

但张翔的想法却并没有这么“乐观”,他认为,宁德时代的换电方案会和车企的利益产生冲突,因为电池是新能源汽车的核心部件,一旦开放了这个接口,车企就失去了电池的控制权。

另有分析师表示,宁德时代换电其实是想打通电池原材料、电池研发、生产制造、使用、回收的全生命周期价值闭环,在电池能源领域掌握绝对的话语权,但这显然会动了车企的“奶酪”。

“主流的车企,诸如上汽、特斯拉很难接受和宁德时代一起合作换电,因此,宁德时代初期只能找一些销量不太好的车型或车企。”张翔表示。

目前来看,尽管宁德时代创始人兼董事长曾毓群亲自为“换电”站台,并拿出巧克力,热情呼唤车企“来一块?”

但EVOGO公布的合作车型仅有一款,一汽奔腾NAT组合换电版,而这款汽车在去年4月已经上市,并不是面向普通消费者的民用车,而是面向出租、网约等出行场景的纯电车型。

对于EVOGO之后是否会向2C市场推广,宁德时代相关负责人给出肯定答案,会在2B和2C市场同时推广,并计划未来在10个城市建设换电站。

从公开信息来看,目前,宁德时代确实在“跑马圈地”,与贵州签订换电网络协议,并在吉林辽源成立区域换电业务公司,但其他8个城市在哪里,以及换电站的具体建设数量还没有披露。

沉重的成本包袱

“宁王”巨大的野心之下,背负在肩上的担子也更重。

“快充”还是“换电”一直是新能源车企争论的焦点。之所以有争议,是因为换电站的投入成本高,商业变现慢,且新能源汽车电池标准不统一,难以统一“换电”。

蔚来内部人士张橙告诉凤凰网科技,相对于安装充电桩来说,换电站资产属性更重,蔚来的单个换电站建设成本约在200万元左右。

而在换电站建设之后,还需要保证电池储备,并支付用电、人力、土地租金等后期维护成本。

蔚来高级副总裁沈菲斐表示,蔚来一个换电站,一天换电50单、一年收入五六十万,基本可以覆盖场地租金和设备折旧。

目前,蔚来的换电费用是给车主提供每月免费换电4-6次,换电一次根据车型可以续航400-600公里,基本能够满足市内通勤,超出之后大约100多元一次。

尽管如此,一个换电站想要保证一天换电50单并不容易。张橙表示,全国有近800个换电站,北上广还有江浙地区的换电站比较多,像北京目前已经拥有超过70座换电站,但是一些三四线城市基本没有换电站,主要是由于换电站的建设成本和维护压力。

国家电网也在推动换电发展,不过其主要还是致力于乘用车换电。据披露,国家电网建设一个标准配置的换电站,费用在500万元左右,而充电桩建设单价只有3.5万元左右。

特斯拉联合创始人马克·塔彭宁认为,换电对用户体验的改善不足以弥补商业运营上的挑战。

特斯拉在2013年尝试换电失败后,坚定了“快充”的路线。特斯拉对外事务副总裁陶琳也表示,“充电”才是大规模民用新能源汽车最好的补能方式。

截至目前,特斯拉在中国大陆已建设开放超过1000座超级充电站、超过8000个超级充电桩,覆盖全国了60个以上城市及地区。

“换电方案做了十几年,但是一直没有做起来,现在只有蔚来一家在做,也是‘亏本赚吆喝’。”张翔表示。

宁王“难当”

作为国内新能源动力电池的“带头大哥”,全球约三分之一的新能源车都装载着宁德时代的电池。

中国汽车动力电池产业创新联盟日前发布数据显示,宁德时代的装车量位居国内动力电池企业装车量榜首,占比为52.1%;比亚迪和中创新航(原名为“中航锂电”)排名第二、第三,市场占比分别为16.2%和5.9%。

从全球来看,韩国市场研究机构SNE Research发布数据显示,2021年1月至11月,宁德时代以31.8%的市场占有率排名第一,LG能源以20.5%的份额排名第二;松下以12.5%排名第三,比亚迪以9%排名第四。

2021年,“宁王”风光无两,但保住这个成绩并不容易。

在2015年之前,LG、松下一直是动力电池的“老大哥”,而2011年成立的宁德时代还只是个福建小厂。乘着国内新能源汽车快速发展的东风,加之选对三元锂技术的加持,才让宁德时代的销量直线上升。

但在今年初,LG放出狠话,预计其全球市场份额将超过宁德时代,并计划在6个国家扩大产能。

比亚迪也在国内多地扩产,建厂,并扩大“朋友圈”,目前一汽、长安、金康、北汽品牌车型已经使用了比亚迪的刀片电池,同时,特斯拉、福特、大众、戴姆勒、现代汽车等也在与比亚迪接触。

不仅如此,新能源车企也正企图把电池这一核心技术放在自己“手上”,也在投资、合资成立电池厂。

长城汽车不仅成立蜂巢能源,专注于动力电池研发和生产,且在去年发布“永不爆炸”的大禹电池;早在几年前,特斯拉就收购Maxwell、Hibar等电池公司,计划自建电池厂。

近一个月时间,宁德时代的股价也出现波动,从高点680元左右跌至560元左右,跌幅超15%。

亟需巩固自己“宝座”的宁德时代不断募资,并通过收购锂矿资源,布局正负极材料、电解液等上游产业,加固自己的能源帝国。据不完全统计,宁德时代在2018年6月成功上市,通过上市、限制性股票激励等方式募资超262.6亿元。

去年8月,宁德时代向特定对象发行证券事项,预计再融资450亿元。2022年1月12日该募资获审核通过。

巨额资金加持,宁德时代的步子迈的更大了。

根据天眼查数据显示,在去年12月底,宁德时代申请了“巧克力换电块”“巨无霸换电块”等商标。

1月18日,宁德时代成立奉新时代新能源资源有限公司,经营范围包括矿产品收购与贸易。

1月19日,宁德时代、上汽集团全资子公司上海汽车集团金控管理有限公司、B站关联公司上海绘界文化传播有限公司共同成立私募股权投资公司。

从目前来看,布局“换电”,是“宁王”保住王位的的一步险棋,而未来,他的商业版图或将更加庞大。

而在大多数语境下,“大”和“强”并不是同一个概念。

(应采访者要求,文中刘琳、张橙为化名。)