镍资源在哪儿

全球镍主要分布于印尼、澳大利亚、巴西,合计达到60%的储量,俄罗斯占7.8%。中国镍产量60万吨、需求大概170万吨(占全球需求的一半),对外依存度非常高。这些镍需求量中,67%用于生产不锈钢,动力电池占镍使用量的8%,由于电动汽车市场的蓬勃发展,到2030年,预计将有1.25亿辆电动汽车投入使用,镍占比将一路呈指数级增长。据国金证券的研究,到2025年,动力电池镍使用量将上升为17%。

从资源分布来看,全球镍矿企业市场非常分散,俄罗斯镍供应占全球9%左右,但俄罗斯在全球镍出口中,占据49%市场份额。俄罗斯有全球最大的高品位镍生产商俄镍Nornickel,俄镍近些年产量较为稳定,基本维持在21万吨上下。

因为俄乌战争,俄镍供应引发担忧,物流停运的可能也继续推高镍价,与此同时全球低库存驱动了市场波动,带来挤仓式上涨。短短两日涨幅超过240%,刷新了LME成立145年来的飙升记录。因镍价剧烈波动,LME宣布暂停LME所有场所的镍合约交易,3月9日,镍期货价格也从10万美元/吨上方回落至8万美元/吨。

青山控股因被逼仓而“名声大噪”

镍价暴涨后,一则平仓传闻将一直低调的青山控股集团推到聚光灯下。有传闻称,青山控股在伦镍有20万手空单。目前镍价已经飙升到8万美元每吨,如果按这一价格被逼迫平仓的话,损失将超160亿美元。

3月8日,媒体报道称青山控股将就传闻统一作公开回应,但3月8日青山并未做回复。

青山控股上世纪80年代创建于浙江温州,历时30年的发展,现已成为跨国集团公司,为全球最大的不锈钢生产企业。据悉目前青山系旗下拥有青山控股集团有限公司、上海鼎信投资(集团)有限公司、青拓集团有限公司、永青集团有限公司、永青科技股份有限公司五大集团,下辖300余家子公司。

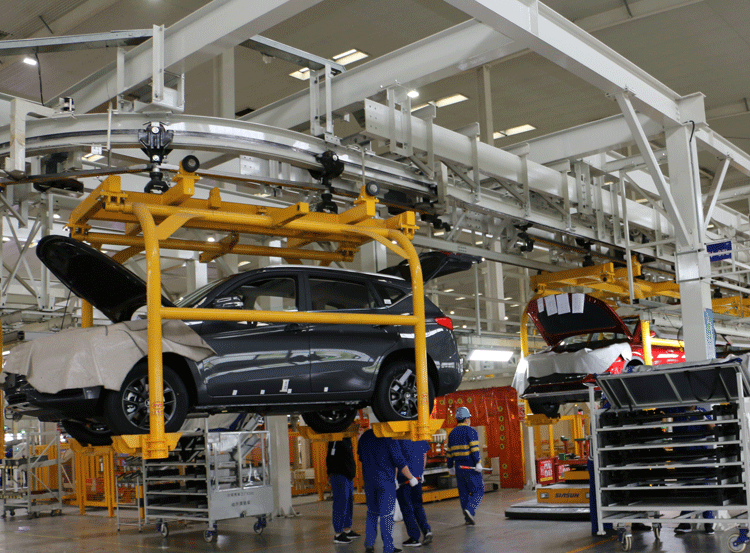

虽然主营是不锈钢,2017年起,青山开始新能源布局,进入动力电池上下游领域。2018年,青山与广汽集团等签署合作备忘录,将致力于合作共建动力电池全产业链。广汽集团2018年社会责任报告显示,其与广东省广新控股集团有限公司、青山控股集团有限公司签署合作备忘录,三方为共同推动新能源汽车及动力电池相关产业的转型发展和创新升级,将致力于合作共建动力电池全产业链。

除了坚持不锈钢与动力电池之外,青山控股不爱跨界。但在2020年12月,青山与宁德时代共同通过参与中法人寿增资跨界保险行业。中法人寿目前第一大股东为鸿商集团,青山与宁德时代各持股30%为战略股东。

印尼镍矿似乎是逼仓源头

有传闻称,嘉能可和华尔街正联手逼仓,目的是要青山让出在印尼镍矿的60%股权。

印尼作为镍资源储量最丰厚和品位较高的国家,考虑到镍资源的战略地位和产业建设,自2009年便开始酝酿出口禁令,并于2014年1月正式生效。

2017年政策有所松动,宣布有条件允许镍矿出口,但随后政府在2020年再次全面禁止镍矿石出口。一系列政策之下,倒逼外资企业在印尼当地建厂冶炼。在政策背景下,中资企业纷纷赴印尼建厂,青山和印尼合作最深入,也取得了大量的镍矿权。

印尼青山第一批NPI转产高冰镍已然出炉,意味着新能源用镍的供应渠道被打开,印尼大量的镍生铁可以通过转产高冰镍从而进一步补充新能源的镍需求。青山已与华友钴业、中伟股份签订高冰镍供应协议,约定青山实业于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍。

不仅如此,青山已经携手华友钴业和格林美,在印尼开发红土镍矿,用以建设新能源电池镍资源原料制造体系。

虽然目前还没有准确的消息说明镍价为何如此飙升,当地时间3月8日,LME表示,取消所有在英国时间3月8日凌晨0时0分或之后在场外交易和LME select屏幕交易系统执行的镍交易。LME还宣布推迟所有原定于3月9日交割的实物结算镍合约的交割。

这给了青山喘息的机会,但是平仓的风险仍在,如果涨势持续,该公司的空头头寸可能会抵消其部分生产利润。镍价以后将如何发展,还有待时间验证。此次危机也给国内企业带来深重的影响,其中青山的老朋友华友钴业也因镍事件遭到一字跌停,而三元材料重要企业容百科技也慌忙撇清,称未参与过镍期货交易。

对于上升到国家战略资源的镍来说,各方的角逐才刚刚开始。而镍价的上涨也势必给已经在暴涨的锂电池原料价格上再烧一把火。