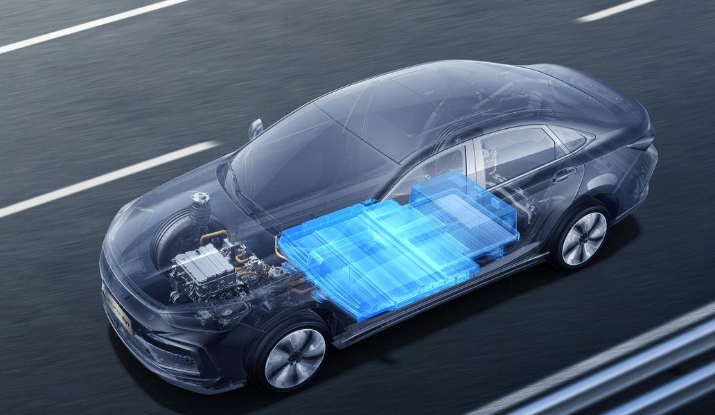

3月22日,盛新锂能公告,拟通过比亚迪定向发行股票募资不超过30亿元,引入比亚迪作为战略投资者。

根据协议,双方将在碳酸锂/氢氧化锂/金属锂等锂产品供应、锂矿资源加工、优质矿产资源进行合作开发和产业链资源合作等维度展开深度合作。

此次30亿大手笔入股盛新锂能,除拿到锂盐优先采购权外,比亚迪进一步将目光锁定在锂资源加工及上游矿产资源长期稳定供应。

盛新锂能主要从事锂矿采选、基础锂盐新能源材料业务。目前拥有2.5万吨碳酸锂,4.5万吨氢氧化锂产能(其中遂宁盛新3万吨产能已投产),并拟与青山控股子公司Stellar在海外合资新建5万吨氢氧化锂产能。

资源端,盛新锂能自有矿山原矿年生产规模40.5万吨,折合锂精矿约7.5万吨;与银河锂业、AVZ矿业等境外锂矿资源企业签署长期承购协议,包括Maxmind 51%权益、SDLA盐湖50%经营权以及Mt Cattlin 6万吨/年包销量。

锂资源供应紧缺压力下,强化锂资源战略已经成为全球共识。包括宁德时代、亿纬锂能、国轩高科、比亚迪等电池企业通过多形式强化对上游锂资源的掌控。

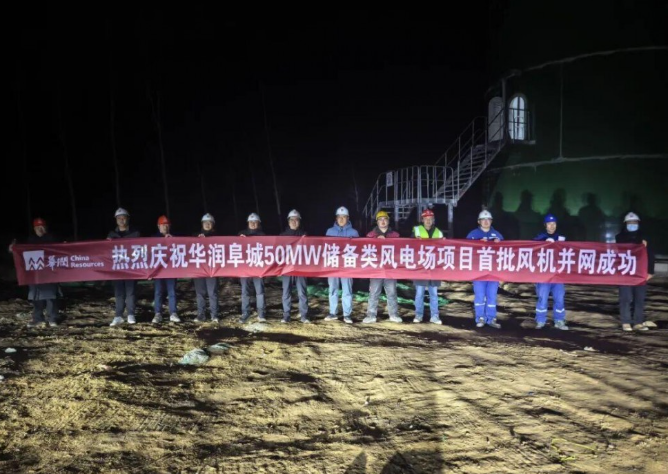

继投资江西志存锂业、天华时代等国内企业及大手笔收购多起国际锂矿资源外,宁德时代2022年再加码锂资源部署,相继在四川、宜春、贵州等大加大锂矿资源勘查开发。

如2月,其与四川时代、甘孜州投资集团、宜宾三江汇达公司、四川省天府矿业公司签订合资协议,合作加快四川省锂矿资源勘查开发,增加锂资源供给。并在四川、贵州成立锂矿公司,负责锂资源的掌控。

国轩高科宣布在宜春布局年产10万吨碳酸锂项目,并与盐湖股份战略合作;亿纬锂能相继收购金昆仑、金海锂业等锂矿企业后,又与蓝晓科技签署战略合作协议,在锂资源产业链深入合作布局,积极参与西藏结则茶卡盐湖锂资源的开发利用。

可以看到,动力电池企业对锂资源的掌控需求正由稳定供给向资源争夺转变。实际上,不止锂资源,包括镍、钴等上游矿产资源行业已处于供需失衡的状态,也是头部动力电池资源争夺的核心,

头部企业加速抢占上游原材料资源的逻辑是,一方面,面向TWh时代,供应链有效供给将面临巨大缺口,电池企业需提前防范资源断供风险;另一方面,锂电上游原材料价格“疯长”,电池企业需平抑供应链价格波动,实现核心原材料的成本管控。

包括锂、镍、钴等上游资源供需紧平衡短期内难缓解,价格持续上行。未来随着供需缺口的拉大,市场供应与价格演变形势将更加严峻。而掌控了上游矿产,则意味着企业能够握住锂资源供应稳定与成本控制的“咽喉”。