随着光伏风电、电动车等行业的成熟,并逐渐迎来补贴的退出,氢能源或将成为新一轮政策关照的重点。

今天受《氢能产业发展中长期规划(2021-2035年)》政策出台影响,氢能板块爆发,十几只个股涨停。

近期的A股市场有两个现象值得大家关注:

第一,自上周三上证指数触底反弹以来,市场的情绪开始逐渐升温,每天都有新热点出来。

这些热点通常跟当天的政策密切相关,比如周一的农业、周二的房地产、今天的氢能、储能、中药,都是如此。

市场的关注点,正逐渐从外围的乌克兰战争、中美关系、美联储加息等对市场的负面冲击,转向国内的政策动向对市场的正向拉动。

这跟两会结束后,高层“稳增长”的指挥棒确定,各部门各就各位,陆续发力、落实政策有关。

这也是每年A股“春季行情”的基本规律,进一步印证了我们上周三文章《见底信号出现!》的逻辑。

第二,回归到氢能源。

由于是政策驱动逻辑,在有更多的基本面支持出现之前,很可能会在短线回落,建议不要盲目跟风。

但长期的角度而言,氢能源又是值得投资者重视的。

这是个万亿元级别的大市场,前景广阔,随着光伏风电、电动车等行业的成熟,并逐渐迎来补贴的退出,氢能源或将成为新一轮政策关照的重点。

很多人以为,氢能源和锂电是互相替代的关系,其实并不然。

笔者认为,两者更多是互补关系,就像汽油和柴油、煤油,由于技术特点不同,都会有各自适合的应用场景。

目前看来,锂电池更多替代的是汽油市场,在乘用车领域发展;

氢能源的能量密度更高、续航时间更长,将更多替代商用车、轮船、飞机、工程机械、农用机械的柴油、煤油应用场景。

虽然氢能源目前由于成本的关系,还缺乏市场竞争力,但随着政策的强力鼓励、补贴的加大、技术的进步,这个行业目前正处于大爆发的前夜。

如果从风险投资的角度而言,现在进入正是时候。

一

为什么要关注氢能源?

因为氢能源就是下一个锂电产业链,一个依靠政策补贴而实现从0到1、到10,逐渐爆发的万亿大产业。

不仅是我国在重视,全世界发达国家都已经将氢能上升到了国家能源战略的高度。

美国,《氢能经济路线图》明确,2050年,氢能将占到美国终端能源消费的14%。

欧盟,《欧盟氢能战略》提出,氢能占比要由当前的不到2%提升至13~14%。其中,法国计划到2030年要投入70亿欧元发展绿色氢能。

日本,2019年公布《氢能利用进度表》,明确至2030年建成“氢能社会”。

可见,氢能确实是未来碳中和社会的一个重要产业,有见及此,我国近几年也在不断推出一些鼓励政策。

尤其是2020年财政部发布相关的补贴支持政策之后,各地方部门的积极性被调动起来,氢能的商业化进程开始加速。

比如,浙江舟山市提出要探索氢能海上供应链,新建燃料电池船舶100艘以上,建设氢能海洋应用示范城市。

广东佛山市提出要打造氢能产业的“硅谷”,目前投资已经超过300亿元,聚集了康明斯制氢设备、韵量燃料电池、鸿基创能膜电极、通用氢能核心材料、济平催化剂等氢能龙头企业,还兴建了第二条燃料电池有轨电车线路。

武汉提出要从“车都”转型为“氢都”,如今聚集了东风新能源、雄韬氢能、众宇动力、武汉开沃等一批氢能企业,还有在氢能科研实力出众的武汉理工大学。

氢能作为一种绿色能源,拥有清洁低碳、热值高、来源多样、储运灵活四大优点,被誉为21世纪的“终极能源”。

其中,清洁低碳、来源多样是它能够取代传统能源的关键,而跟锂电相比,则是各擅胜场。

氢能比锂电更优越的地方在于:

1)热值高:其热值可达到120MJ/kg,是同质量化石燃料的3倍,更是锂电池的100倍。

2)储运灵活:氢可以以气态、液态或固态的金属氢化物等形态出现,能适应不同场景的要求。

另外,氢能也没有工作温度限制,不像锂电那么娇贵,一到气温寒冷的北方就很快趴窝了。

氢能的充能速度更快,几分钟就能完成燃料的加注,完全不需要像锂电一样长时间的等待,在高速公路上大排长龙。

正是拥有这些优势,才使得氢能的前景无比广阔,各国政府也对其青睐有加,不断加码补贴。

当然,回归现实,氢能眼下最大的劣势就是成本,高昂的设备和运营成本使得其商业化迟缓,只能等待政府的有形之手。

政策补贴有没有可能改变这个困境呢?

参考锂电产业,过去十年,锂电池性能提高了3倍,成本下降了90%,技术的进步和规模化带来的成本下降,通常会超出人们的想象。

根据国际氢能联盟的估算,到2030年,氢能成本将比2020年下降至少60%,到那时,氢能的广泛普及将是可以预料的。

二

氢能产业链包括上游氢能制取、中游储存运输、下游场景应用等。

其中上游制氢包括化石能源制氢、电解水制氢、工业副产氢;储运环节分为液氢储运、高压储运、固态储运、有机液态储运;下游包括交通运输、储能、工业应用等。

上面说到,氢能产业的核心瓶颈是成本,而制约瓶颈的关键就是氢能的上游制取和中游存储运输。

只有解开这个瓶颈,氢能才能进入商业化的快车道,所以在今天出台的《氢能产业发展中长期规划(2021-2035年)》中,关键的目标就是——

1)初步建立以工业副产氢和可再生能源制氢就近利用为主的氢能供应体系。

2)可再生能源制氢量达到10-20万吨/年,成为新增氢能消费的重要组成部分,实现二氧化碳减排100-200万吨/年。

3)燃料电池车辆保有量约5万辆,部署建设一批加氢站。

这三个目标,第一、第二个目标涉及上游制氢,第三个目标涉及中游储运,因此中上游才是现阶段投资的重点。

上游方面,根据氢能生产来源和生产过程中的碳排放情况,可将氢分为灰氢、蓝氢、绿氢。

灰氢是指通过化石燃料燃烧产生的氢气;

蓝氢是指在制氢过程中增加碳捕捉、利用与储存技术产生的氢气;

绿氢是利用风电、水电、太阳能、核电等可再生能源制备出的氢气,制氢过程完全没有碳排放。

这三种氢里,绿氢是最符合理想的清洁能源,蓝氢算是低碳氢,是政策的主要鼓励对象。

我国目前是世界第一制氢大国,在氢能的全球版图上具有举足轻重的地位。

但尴尬的是,目前的主要制氢方式是煤制氢,占比约64%,这也是最不环保的灰氢,因此未来会逐步被更清洁的蓝氢和绿氢取代。

中期来看,蓝氢是主要的过渡形式;长期来看,绿氢会成为终极的发展方式。

蓝氢的主要来源是天然气制氢,2019年,我国天然气制氢占比14%,为第三大制氢方式,次于煤制氢、工业副产制氢。

主要原因是,第一我国的天然气资源比较少、对外依存度比较高,第二价格也相对比较贵。

但是考虑到两个因素,第一我国拥有非常丰富的页岩气资源,全球占比20%左右,不输于美国,开发潜力是很大的;

第二,现阶段煤制氢的成本虽然低于天然气制氢,但基本没有下降空间了,而天然气制氢的成本下降空间还很大。

首先,由于煤制氢的碳捕捉技术成本更高。根据IEA数据,在目前的技术水平下(2020年),天然气制氢叠加碳捕捉技术成本后,成本达到17.02元/kg,而煤制氢成本将达到16.44元/kg,两者成本差距将大大缩小。

其次,由于煤制氢的现阶段规模更大,随着天然气制氢的规模化发展,成本将实现更快的摊薄,最终低于煤制氢的成本。

从长远来看,以电解水制氢为代表的绿氢,也有很大的发展空间。

电解水制氢在目前我国的占比只有1%,但由于其绿色环保、操作灵活的特点,并且可与风电、光伏等可再生能源结合,未来有望成为终极的制氢路线。

当然其现阶段最大的问题就是成本高昂,这需要等待相关技术的成熟,以及光伏风电成本的进一步下降。

根据中国氢能联盟预测,2025年,可再生能源电解水制氢成本有望降低至25元/kg氢气,彼时将具备与天然气制氢进行竞争的条件;

2030年,可再生能源电解水制氢成本将低至15元/kg氢气,具备与配套碳捕捉技术的煤制氢竞争的条件。

储运方面,短期来看高压气态氢的形式,用拖车运输是最经济的方式,毕竟能节省液化成本与管道建设的前期投资成本,是现阶段的主要发展方向。

但是,当氢能需求大规模爆发之后,采用输氢管道+液氢槽车运输的方式才是最高效的。

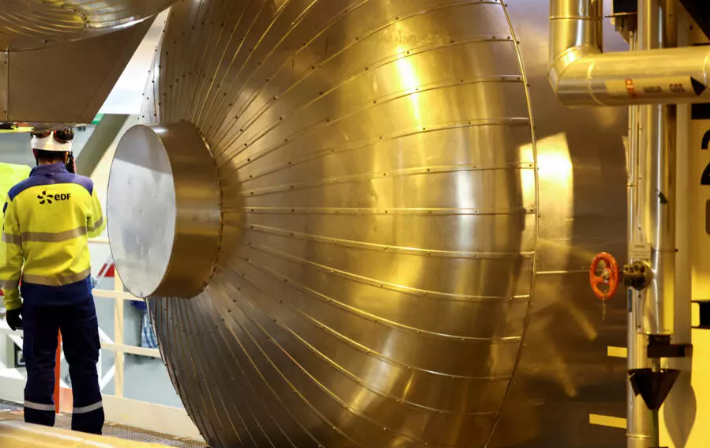

液氢运输是指在标准大气压下,将氢气冷却至-253℃形成液体,储存至低温绝热的液氢罐中,并装载于液氢槽车中进行运输。每次可运输氢气约4000kg,是气氢拖车运量的10倍左右,大大提高了运输效率。

管道输氢则是实现氢气大规模、长距离、低成本运输的重要方式。2019年全球已建成的氢气管道近5000公里,而中国不足100公里。目前的研究热点是利用现有的天然气管网混氢运输。

整体来看,运输环节最大的投资板块是储氢罐。

加氢站方面,目前发展缓慢主要原因一是需求还没有大规模启动,二是设备成本比较贵。

其中,设备国产化是降本关键,主要设备包括储氢装置、压缩设备、加注设备、站控系统等。

压缩机成本占总成本比例较高,约占30%,是投资空间最大的环节。

现阶段的加氢站投资成本大约是加油站的3倍左右,根据中国电动汽车百人会预测,在技术进步及规模效应下,当压缩机、储氢罐、加氢系统需求量增加到100套/年时,未来加氢站降本空间在21%左右。

这类似于飞轮效应,当规模效应出来,技术进一步升级,成本便螺旋式下降,又进一步刺激需求,扩大了市场规模。

最难的便是早期的第一步,如果政府能通过补贴有力的推一把手,飞轮便能加速运转起来。

三

氢能产业下游广阔,未来有望成为万亿级市场。

但着眼于现实,成本高昂是最大的困扰,因此,今天的政策文件,主要就是着眼于上游制氢和中游储运环节的降本进行补贴。

这也是我们现阶段的主要投资方向。

中上游环节,目前我国实力最强的还是垄断型国企。

比如中石化,目前已提出要打造中国第一氢能公司,正规划建设我国最大的加氢站网络;

比如中石油,也在建设我国最大的蓝氢产能基地。

在民营企业层面,工业副产制氢比较领先的是卫星化学,该公司是国内丙烯酸及酯行业的龙头,由于丙烷脱氢以及乙烷裂解的过程中会大量副产氢气,因此成本上具有一定优势。

宝丰能源布局了全球单厂规模最大、产能最大的电解水制氢项目,2021年首批装置成功投产,项目全部达产后可年产2.4亿标方绿氢和1.2亿标方绿氧。

而从投资的角度,笔者还是建议大家关注技术门槛更高、利润率更好的设备环节。

重点关注中上游的储运设备环节,业绩释放会比较早,核心企业包括雪人股份(压缩机)、冰轮环境(压缩机)、京城股份(储氢罐)、富瑞特装(气罐运输车)。

至于下游搞燃料电池的亿华通、雄韬股份;搞质子交换膜等关键材料的东岳集团、泛亚微透,搞氢能重卡的潍柴动力,或许还需要等待更长时间。