4月27日和28日在伦敦召开的氢会议将详细研究这些重大主题,其中包括1.4万亿美元的机遇,即低碳氢生产,包括蓝氢和绿氢,如何从今天几乎为零扩大到5亿吨,到2050年实现占全球一次能源结构的15%。这正是全球需要努力为之实现的,加速能源转型方案实现气温升高不超过1.5°C。氢分析师BridgetvanDorsten介绍了她对氢行业发展的最新思考。

第一,全球对低碳氢供应的投资正在加大。第一季度宣布了75个新项目,总产能为1110万吨/年,接近季度纪录。美国主导了第一季度的项目公告,占51%,而西班牙(20%)、巴拉圭(11%)和埃及(8%)则反映了氢能在全球的发展趋势。

这些新项目使全球天然气管道总量增加了20%,达到6400万吨/年,其中近三分之二位于包括澳大利亚、英国、美国和荷兰在内的6个主要国家。

长期以来,利用可再生电力从水中电解出的绿氢一直是主导项目,在2018年至2021年期间占到所有项目的80%。剩下部分是通过将天然气分解成氢气和二氧化碳产生的蓝氢,这种蓝氢安装了碳捕获和封存装置。

在2022年第一季度,我们看到了一个有趣的转变,即绿氢项目占到项目中的95%,而蓝氢项目仅占5%。这可能是第一季度做出投资决定的项目具有的特殊性,但蓝氢投资放缓将为CCS开发者敲响警钟,特别是在欧洲,目前所有CCS项目一半都是制蓝氢使用的。

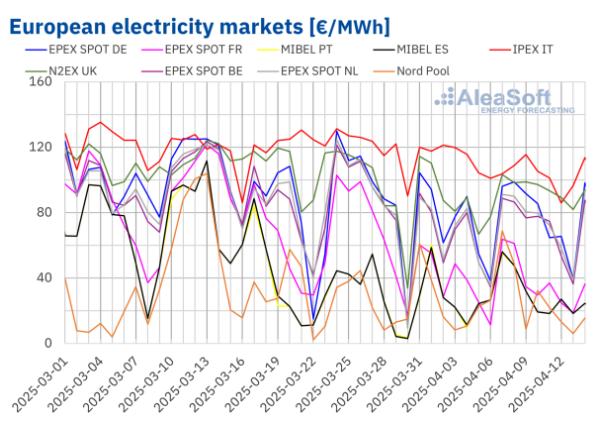

第二,能源危机将刺激国际氢气贸易。氢是欧洲未来能源结构核心,在地缘政治冲突发生后,欧洲摆脱对进口天然气依赖之际,氢的地位更是如此。但未来几年天然气和电力价格上涨,可能会削弱欧洲蓝氢和绿氢的经济效益。其结果将是投资减少,加强欧洲能源安全所需的国内氢气项目出现供小于求。

欧洲的损失将是氢出口国的收益。在天然气和电力价格相对稳定、生产成本较低的市场,包括中东、北非、澳大利亚和美国的生产商将成为赢家。

第三,电解器供应商正在迅速建立“超级工厂”规模设施,规模一直在上升。供应商有45吉瓦项目积压,而到2023年,目前的生产能力每年只能支持14吉瓦,不过,这种不匹配是任何新兴行业都会出现的典型现象。

具体政策将进一步提高门槛。英国政府最近宣布将其氢气产能目标从500万千瓦增加一倍至1000万千瓦,这也向国内供应链发出了强烈信号。

第四,全球政策正在为氢能增长奠定基础。去年11月的第26次缔约方会议是各国设定净零目标的催化剂,对许多国家来说,氢气正在成为交付的核心部分。目前,已有超过75个国家的政府宣布了不同发展阶段的氢能计划、路线图、战略和目标。印度(扩大氢政策)、克罗地亚(路线图)、秘鲁(路线图开发)和丹麦(路线图澄清)都在2022年第一季度提出了氢政策。

第五,承购协议有助于行业的早期融资,对降低项目风险至关重要。作为迄今为止最大的协议之一,澳大利亚的FortescueFutureIndustries和德国公用事业公司E.ON签署了谅解备忘录,在2030年之前交付500万吨。预计,随着氢气行业的成熟,承购协议将激增,商业安排将演变为长期合同。