迈入2022年,动力电池需求不断扩大,关键材料持续涨价,其中如锂、镍、钴等材料价格在以近10倍的幅度猛涨后,仍保持上升趋势,这带动着废旧动力电池的价格水涨船高,回收企业因此订单暴增。

原本冷清的动力电池回收似乎转眼之间成为了炙手可热的“香饽饽”。尤其是进入2022年后,头部动力电池厂商以及产业链相关方的加码,给这个赛道再添上一把火。

行业开始迈入白热化竞争阶段。从业人士表示,今年或将成为动力电池回收行业真正的“元年”,这个赛道似乎正在走向价值蓝海。

价格一天一变、货源难抢

动力电池回收的行情有多火爆?不少电池回收企业负责人表示,近期动力电池回收价格一天一个价,企业不得不四处抢收,甚至不惜加价购买,生怕买迟了一步会再次涨价。

市场竞争催化下,“废料”价格水涨船高,涨幅甚至超过了新货。

数据显示,2022年以来,废旧磷酸铁锂电池的价格从2021年初的2000元/吨左右到目前接近2万元/吨,废旧三元电池的价格已超过4万元/吨,价值更高的钴酸锂已超过10万/吨。

在此背景下,行业内甚至出现了退役电池回收折扣系数倒挂的奇特现象。为了争取到订单,以往企业一般是以新货的60%-70%左右价格回收,而现在折扣系数倒挂,涨到超过140%,而去年的这个时候只有70%左右,已经翻了一番。

回收价格的水涨船高,一是原料缺乏加上大幅涨价;二是进入的企业越来越多,导致竞争加剧。

目前退役动力电池总量有限,回收企业注册量激增,行业面临“僧多粥少”的局面。

据企查查数据,2020年我国新增动力电池回收相关企业3321家,2021年注册量增至2.44万家,同比增幅达635.17%;截至目前,相关企业数量已达4.06万家。

另一方面,也不乏有企业存在囤积居奇和投机炒作。业内人士称,“电池回收企业盈利点在一定程度上依赖市场行情,回收一批电池加工成产品后,价格若处于市场低位,过段时间再销售,可能就有不错的利润。”

多企业布局分食千亿市场

此轮动力电池回收行情如此火爆,源自市场红利驱动,在于未来可见的巨大价值空间。

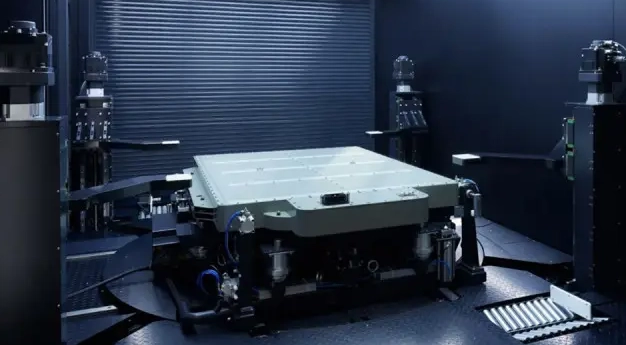

如果以2015年作为我国新能源汽车市场化的节点,按照动力电池约5年-8年的使用寿命推算,第一波动力电池退役潮将在今年和明年正式进入高峰期。

数据显示,2020年中国约有20万吨动力电池退役,预计至2030年,我国动力电池退役总量将达237万吨,届时三元锂与磷酸铁锂电池回收将超1500亿。

而除了利润空间外,电池回收产业也具备重要的战略资源以及环保价值。有观点认为,当电动车的渗透率达到80%-90%,甚至都可以不用新挖矿了。

当下,价值千亿的动力电池回收“蛋糕”已被无数掘金者盯上,其中包括电池厂、材料厂、整车厂、第三方运营企业以及各路资本。

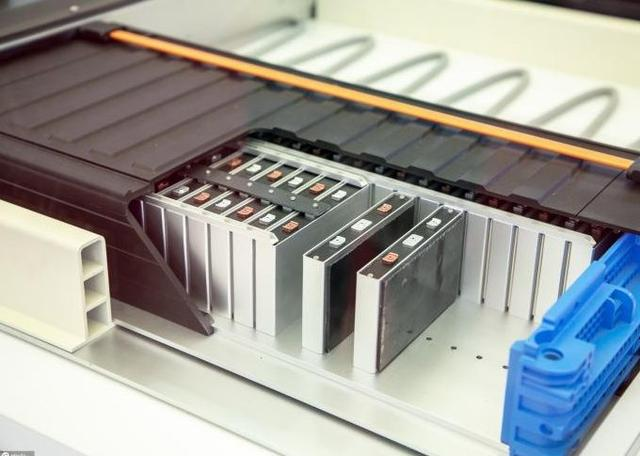

电池企业端,如宁德时代、比亚迪、国轩高科、蜂巢能源等。在材料涨价的巨大压力下,头部电池企业除了价格传导、上游寻求保供外,动力电池回收业务逐步成为了战略布局中重要的一环。

宁德时代早在2015年就投资了动力电池回收行业龙头邦普循环。目前,邦普循环子公司湖南邦普的工厂仍是中国最大的动力电池回收基地。

去年10月,宁德时代再度投资320亿建设邦普一体化电池材料产业园项目,其中动力电池回收是重头戏。

董事长曾毓群介绍,目前邦普在回收方面,锂的回收率已经发到了91%,镍和钴的回收率则达到了99.6%。公司还计划回收LFP、负极石墨、6F里面的锂等。

2018年1月,比亚迪与国内动力电池回收利用大户中国铁塔达成战略合作;去年4月,比亚迪成立了台州弗迪,于动力电池回收领域再落子。

电池回收亦备受国轩高科关注。据悉,目前公司已在全国布点29家退役电池回收中心,52家退役电池回收网点以及200余家委托点。

第三方回收企业如赛德美、邦普循环、天奇金泰阁、赣州豪鹏等,材料厂如光华科技、格林美、华友钴业、中伟股份、赣锋锂业等。

其中,格林美2021年动力电池梯级利用装机量1.06GWh,进入GWh时代,同比增长89.29%;天奇金泰阁凭借动力电池回收业务去年净利润为2.24亿元,同比暴增622.58%。

车企端,包括特斯拉、蔚来、北汽、威马等。如蔚来选择与宁德时代等企业投资了电池资产公司蔚能,做回收在内的电池全生命周期管理。

此外,值得一提的是,随着碳酸锂价格突破50万元/吨,磷酸铁锂电池也成为了电池回收龙头企业们的重点布局领域。

比如,5月6日,天赐拟投资13.32亿元建设年产30万吨锂电池电解液改扩建和10万吨铁锂电池拆解回收项目;天奇股份将在2022年新建磷酸铁锂回收处理产能;光华科技也正在投入退役磷酸铁锂电池全组分绿色回收与高值化利用技术,抢夺磷酸铁锂再生利用蓝海。

从“无序”到“有序”

尽管动力电池回收行业已行至爆发前夜,但仍存在“劣币驱除良币”的巨大风险。

目前,工业和信息化部先后三次发布了《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单公告,共有包括邦普循环、格林美在内的45家动力电池回收企业被纳入“白名单”之列。

在数量多达4万余家的参与玩家中,正规军的生存空间难言利好。

一方面,动力电池回收业务的建设规模较大、建设周期较长,往往造成资金链吃紧;另一方面,各家动力电池生产标准、类型的差异,进一步提升回收和利用难度,短时间内较难形成规模效应。

而小作坊基于更低的运营成本以价格优势拿到电池,导致市场上大部分电池流入灰色地带,给行业监管带来了挑战。

数据显示,2021年中国约有20万吨电池退役,其中被正规企业回收的电池不足5万吨。

而此轮电池回收价格倒挂,企业“一窝蜂”入市,部分企业业绩能实现翻倍增长,但恐加剧企业无序竞争。且小企业安全、环保隐患等问题突出,难以形成良性循环。

动力电池回收行业如何从“无序”走向“有序”,是所有企业需要面对的议题。

行业人士表态,从政策规范出发,加强动力电池回收监管流程,建立动力电池统一溯源、监测标准。随着行业逐渐规范、要求日渐严格,不合规的企业会被淘汰出局。

对于电池回收企业而言,在电池回收技术较成熟下,打通动力电池消费市场和回收市场之间的环节,建立完善电池回收网络,成为竞争的关键点。

而宁德时代、比亚迪、国轩等头部企业的参与,或将带来重塑动力电池回收行业发展模式的新契机。