核心提示

5月,国际能源市场你方唱罢我登场,西方国家与俄罗斯之间角力加剧,双方将事关经济命脉的能源作为相互制裁的重要砝码,引发能源市场剧烈波动。欧盟针对俄罗斯的第六轮制裁(包括争议巨大的石油禁运)自月初公布方案,直至月末在成员国范围内达成一致,各方同意了“禁海运不禁管道”的折中方案。据此,欧盟将逐步削减75%的俄罗斯石油进口,年底前将扩大至90%。媒体指出,这是俄乌冲突3个多月以来,欧盟最严厉的制裁措施。

(来源:微信公众号“中能传媒研究院”作者:杨永明 中能传媒能源安全新战略研究院)

俄罗斯强硬反击西方制裁,普京签署总统令,针对外国不友好行为进行相关经济措施回应。“卢布结算令”持续发力,继波兰和保加利亚之后,俄方又先后停止对芬兰、丹麦、荷兰的天然气供应。截至5月19日,约有54家企业与俄气公司签有天然气购销合同,一半左右已在俄气银行开设了用卢布与俄方结算所需的专门账户。

在多个国家遭遇俄方“断气”后,欧洲国家认为自身能源安全受到严重威胁,进而积极调整能源政策、采取各种措施,包括为供应短缺制定紧急预案、尽可能多地储存天然气、以集采方式购买天然气、提高LNG处理能力等,以应对俄罗斯天然气供应完全中断的可能。

欧盟委员会正式发布《欧洲廉价、安全、可持续能源联合行动》(REPowerEU)的详细方案,将地区能源安全和应对气候变化结合在一起,从地缘政治的高度审视其能源转型进程。长远看,REPowerEU或将对整个欧洲的能源转型带来影响,未来会有更多欧洲国家加快能源转型的脚步。

继此前多个欧洲国家将海上风电作为能源转型的核心路径之后,挪威也公布了大规模发展海上风电的计划,丹麦、德国、比利时、荷兰四国政府签署联合声明,意在将北海打造成欧洲的“绿电中心”。种种迹象表明,欧洲清洁能源政策似乎正在向海上风电倾斜,预计未来该地区对海上风电技术、设施的投资将快速增长。

欧盟就对俄石油禁运达成一致,全球石油供应进一步收紧

5月30日,欧洲理事会主席米歇尔表示,欧盟成员国当天就对俄罗斯的第六轮制裁方案达成一致,其中包括此前争议巨大的石油禁运,各方同意“禁海运不禁管道”的折中方案。据此,欧盟将逐步削减75%的俄罗斯石油进口,年底前将扩大至90%。而此前最反对禁运俄罗斯石油的匈牙利获得“完全豁免权”。受石油禁运消息影响,当天WTI、布伦特油价均出现上涨,布伦特油价7月期货更是突破120美元/桶。其实5月初欧盟委员会就已提出第六轮制裁方案,但匈牙利、斯洛伐克等成员国认为此举将对本国经济造成重大影响,坚决反对对俄实施石油禁运,致使方案迟迟未能获得通过。为让匈牙利等国接受最新的制裁方案,欧盟委员会在石油禁运问题上做出重大妥协,提出只禁止通过海运方式购买的石油,而不对通过管道运输方式购买的石油做出限制,以便匈牙利、斯洛伐克和捷克等内陆国家可继续购买通过管道运输的俄罗斯石油。据报道,欧盟对俄第六轮制裁方案还包括将俄最大银行俄罗斯联邦储蓄银行移出SWIFT系统等措施,俄罗斯联邦储蓄银行拥有俄罗斯银行三分之一的资产,是购买俄罗斯石油和天然气的主要付款渠道之一。欧盟3月曾将多家俄银行从SWIFT系统中移出,但对俄罗斯联邦储蓄银行进行了豁免,以便欧盟企业可以继续通过该银行购买俄石油和天然气。但现在欧盟决定大幅降低对俄罗斯能源的依赖,因此将该银行也作为主要的制裁目标之一。

在实施了前几轮制裁后,欧盟逐渐将目标移向能源领域,意图通过实施能源禁运扼住俄罗斯经济命脉。4月,欧盟首次针对俄罗斯能源供给,宣布对俄煤炭禁运。此次以石油禁运为核心的第六轮制裁方案,更是直接攻击俄罗斯经济的引擎。欧洲石油购买量占俄罗斯石油出口的一半。根据欧盟统计局的数据,2021年,俄罗斯石油占欧盟进口石油总量的27%,其中约35%是通过“友谊”管道输往欧盟。该管道的北线通往德国和波兰,南线通往内陆国匈牙利、捷克和斯洛伐克。

俄欧能源相互依赖是无法回避的现实,任何对立、冲突与相互制裁都只能使双方的利益受损。根据俄经济发展部日前发布的俄罗斯社会经济发展评估报告,2022年俄罗斯石油(含凝析油)和天然气的产量,按基准情景预测将分别下降9.3%和5.6%,按保守情景预测将分别下降17.2%和8%。而欧洲则由于能源价格的高企,多项经济指标出现恶化。欧盟统计局数据显示,4月欧元区通胀率达到7.5%,连续6个月创历史新高,波罗的海国家以及荷兰等国的通胀率甚至达到了两位数。国际货币基金组织预测,今年欧洲发达经济体GDP增速将降至3%。德国央行发出警告称,对俄罗斯的能源制裁将令德国今年的GDP下滑5%,直接经济损失将高达1650亿欧元。

同时,欧盟对俄罗斯石油的禁运制裁将对区域内乃至世界石油供求蒙上阴影。短期来看,沙特和阿联酋的石油部长近日均表示,受俄乌冲突影响,从原油、成品油到天然气,油气产品的贸易量接近创纪录高位,油气行业闲置产能不断减少。世界正在从各个层面耗尽化石燃料产能。此外美国及其盟友对俄罗斯实施制裁,使油气供应链进一步收紧。生产环节投资不足也导致燃料价格上涨。如果全球没有更多的投资,待疫情后需求完全恢复之时,可能无法提供充足的油气供应。另据美国媒体报道,除了“欧佩克+”备用产能降至2020年4月以来最低水平,欧洲、北美洲和亚洲的经合组织成员国拥有的战略石油储备也下降到了危险的低点,未来还将继续下降。有限的备用产能、低库存水平,叠加新兴市场疫情后的需求复苏,消费者将面临前所未有的供应冲击,未来几个月布伦特油价预计突破120美元/桶。

长期来看,随着欧美国家对俄罗斯制裁的持续推进,全球油气供应格局也将随之进入深度调整期,美国、沙特、伊朗等油气出口大国的市场地位势必会发生改变,俄乌冲突前,三国占据全球油气出口市场的半壁江山。下一步,美国将取代沙特成为全球第一大石油出口国,取代俄罗斯成为第一大天然气出口国。如果俄罗斯因制裁油气出口量大幅下降,且伊朗、委内瑞拉等资源国因遭受美国制裁而难以提升出口量,则全球油气供给侧和需求侧的结构性失衡将进一步加剧。

俄罗斯“卢布结算令”持续发力,欧洲各国多举措应对供气短缺

5月3日,作为对欧美相关国家的反击,俄罗斯总统普京签署总统令,禁止俄罗斯政府机构、法人实体及公民与不友好国家和组织的法人和个人签订包括对外贸易在内的任何协议,禁止向俄联邦境外运输有利于被制裁组织及个人的原产于俄罗斯的产品和原材料,禁止对被制裁组织及个人履行交易义务和金融交易。同时,总统令还要求政府在10日内确定被制裁组织和个人的清单。5月11日,俄罗斯政府批准被制裁的法人实体名单,其中包括德国、英国、法国、奥地利、瑞士、比利时、意大利、捷克、斯洛伐克、保加利亚、罗马尼亚、波兰等欧洲国家,以及美国和新加坡的31家企业,其中包括俄气以前的欧洲子公司,以及一些天然气经销商和地下储气库运行商。5月12日,普京在俄罗斯经济问题会议上公开表示,西方国家对俄罗斯发起的制裁最终会反噬自身,进而引发全球经济动荡。5月20日,俄气公司告知芬兰国有能源企业加苏姆公司,俄方将从21日清晨起暂停向芬兰供应天然气,直到其采用卢布结算为止。5月31日,同样是因为拒绝以卢布支付俄罗斯天然气款,丹麦沃旭能源公司和荷兰加斯特拉能源公司分别收到了俄方停止天然气供应的通知。俄罗斯副总理诺瓦克5月19日表示,目前约有54家企业与俄气公司签有天然气购销合同,一半左右已在俄气银行开设了用卢布与俄方结算所需的专门账户。

俄乌冲突爆发以来,欧美等国对俄罗斯施加的经济制裁一直在持续加码,其中事关经济命脉的能源成为双方关注和制裁的重要砝码。普京于3月31日签署总统令,自4月1日起,俄方向“不友好”国家和地区供应天然气时将改用卢布结算。波兰和保加利亚是首批因拒绝“卢布结算令”而被停气的欧洲国家。俄罗斯通知两国企业自4月27日中断天然气供应。从“卢布结算令”生效到5月底,俄罗斯已经先后中断了对欧洲5个国家的管道天然气供应。

欧盟委员会日前公布的数据显示,俄乌冲突爆发前,欧盟40%的天然气供应依赖俄罗斯,这一比例现已下降到大约26%。欧盟希望这一比例到今年年底降至13%。目前,欧洲国家采取各种措施,包括为供应短缺制定紧急预案,尽可能多地储存天然气,以集采方式购买天然气,提高LNG处理能力等,以应对俄罗斯天然气供应完全中断的可能。

德国将煤电作为紧急备用。据彭博社5月24日报道,德国副总理兼经济部部长哈贝克将发布一项紧急法令,允许政府在天然气短缺的情况下恢复燃煤和燃油发电。根据该法令,总计10.4吉瓦的燃煤及燃油电厂将被置于产能备用状态,以便在紧急情况下替代燃气电厂发电。用作备用的部分煤电设施本应在德国弃煤进程中关闭,但现在面对潜在的天然气短缺,德国不得不每年向燃煤电厂运营商支付高达10亿欧元的费用,以确保电厂随时待命。法令还规定,只有在天然气短缺或存在天然气短缺威胁、需要减少发电用气的情况下,才会要求增加燃煤发电量。据悉,该法令如果获得通过,效力将持续至2024年3月31日。欧洲多国加强天然气储备。5月19日,欧洲议会和欧盟各成员国就一项在冬季前填补欧洲天然气储备的法律达成协议,决定到今年11月1日前欧盟各成员国的天然气储备量应不低于满额储气量的80%,到明年11月1日前各成员国天然气储备量不低于满额储气量的90%。而没有天然气储存设施的成员国则必须将一定数量的天然气(至少为该国过去5年天然气年度平均消费量的15%)储存在欧盟其他成员国。欧盟官方表示,设置这一最低储备量是为了保证欧盟各国在冬季的能源安全。而在此之前,希腊环境和能源部于3月份就曾表示,希腊政府正在考虑在意大利和保加利亚储存天然气,以确保2022至2023年冬季天然气的充足供应。德国政府于4月底出台能源供应安全法案,要求天然气运营商必须在下一个供暖季到来之前将天然气储备设施填充至90%。德国已接管了俄气公司在德国废弃的雷登天然气储存库,并向内填充天然气以增加天然气储备。5月29日,德国官方表示,这一储存库将以更快的速度被装满。5月18日,瑞士政府颁布一项紧急法令,要求加强瑞士天然气储备,从而尽可能减少俄罗斯天然气供应出现问题时对瑞士造成的影响。瑞士的天然气供应完全依赖进口,其中约一半来自俄罗斯。瑞士国内没有储存设施,每年消耗约35太瓦时天然气。俄乌冲突爆发后,瑞士加大力度从其他渠道采购天然气,并确保额外的储存能力。根据最新颁布的法令,瑞士应在周边国家储备其所需气量的15%。除常规采购外,瑞士还需在法国、德国、意大利和荷兰购买6太瓦时的非俄罗斯天然气。欧盟“团购”天然气。5月25日,欧盟委员会宣布成立欧盟能源平台工作组,工作组对外代表欧盟进行谈判,开发新的供应渠道,以集采方式购买管道天然气、LNG等资源,对内调剂各成员国的能源需求,以期进一步减少欧盟对俄能源依赖。工作组于6月1日开始工作。挪威重启欧洲最大的LNG工厂。5月27日,挪威国家石油公司(Equinor)表示,其位于挪威的Hammerfest LNG液化工厂已重新启动,Hammerfest产能为465万吨/年(合1800万立方米/日),占挪威天然气出口能力的5%,是欧洲最大的LNG液化工厂,于2020年9月因火灾而下线,现维修工作已完成。在重启之前,为了尽可能多地出口天然气,挪威已将其现有LNG产能最大化。Hammerfest的重启有助于欧盟减少对俄罗斯天然气的依赖。

欧盟公布REPowerEU详细方案,从地缘高度重视能源转型

5月18日,欧盟委员会正式发布《欧洲廉价、安全、可持续能源联合行动》(REPowerEU)的详细方案。根据方案,欧盟将通过节约能源、多元化能源供应、加速可再生能源发展以及投资和改革等方式尽快摆脱对俄化石燃料的依赖,方案还提出将欧盟2030年能效目标从之前设定的9%提高到13%、将其可再生能源在能源消费中的占比目标从之前设定的40%提高到45%,相关资金将动用欧盟恢复基金(RRF)和通过欧盟碳排放交易体系来筹措,用于支持可再生能源发展、提高能效以及进口LNG等。

俄乌冲突升级后,欧盟委员会于3月8日提出REPower EU计划,力求从天然气开始,在2030年前摆脱对俄罗斯的能源依赖。在3月24日至25日的欧洲理事会上,欧盟领导人就这一目标达成一致,并要求欧盟委员会在5月份提交REPowerEU的详细方案。此次欧盟委员会正式公布的详细方案以3月8日的版本为基础,增添了部分能源改革举措,旨在摆脱对俄化石燃料依赖的同时加速欧盟能源绿色转型。

具体来看,REPowerEU详细方案包括节能与提高能效、能源供应多样化、加速清洁能源转型三大支柱措施,以及改革融资渠道的相关建议。

节能与提高能效方面,节能是解决当前欧洲能源危机和减少能源账单的最廉价、最安全和最清洁的方式。欧盟委员会提议加强长期能效措施,将2021年7月公布的“Fit for 55”一揽子提案中具有约束力的能效目标从9%提高到13%,其他措施还包括,要求各成员国提高建筑物最低能效标准,针对化石燃料锅炉的补贴终止计划从2027年提前至2025年等。

能源供应多样化方面,欧盟将进一步推进欧盟能源平台的建设。在全球范围内,欧盟委员会已与国际合作伙伴开展了一系列合作协议,包括美国、加拿大增加LNG供应,与挪威加强管道气和LNG合作,重启与阿尔及利亚的能源合作,深化与阿塞拜疆的南方天然气走廊合作,增加埃及和以色列等中东国家的LNG供应等。

加速清洁能源转型方面,此前公布的“Fit for 55”一揽子提案中,2030年可再生能源在欧盟能源消费中的占比目标为40%,此次这一目标提升至45%,意味着欧盟可再生能源装机有望从目前的511吉瓦增加到2030年的1236吉瓦,其中,光伏发电累计装机达到600吉瓦,包括陆上和海上在内的风电累计装机达到480吉瓦。此外,到2030年欧盟绿氢产量达到1000万吨,绿氢进口量达到1000万吨。在欧洲地平线项目资助框架下为可再生氢气项目提供价值2亿欧元的新融资,并在欧洲共同利益的重要项目框架下迅速批准项目。

值得一提的是,为了解决大型可再生能源项目审批缓慢和流程复杂问题,欧盟委员会还提出了一项立法建议,要求缩短相关项目审批时间,并有针对性地修订可再生能源指令,将可再生能源视为压倒一切的公共利益,加快可再生能源发展。

总的来说,此次推出REPowerEU详细方案,是欧盟将地区能源安全和应对气候变化结合在一起,从地缘政治的高度审视其能源转型进程。长远看,REPowerEU或将对整个欧洲的能源转型带来影响,未来会有更多欧洲国家加快能源转型的脚步。

但需要指出的是,欧盟在能源转型过程中可能会面临资金、技术等问题。比方说,关于资金来源,欧盟委员会预计,为实施REPowerEU计划,到2027年需要额外投资2100亿欧元,到2030年则需要耗资3000亿欧元。关于这一点,业内有观点认为,欧盟委员会的成本估计可能会低于预期。根据能源研究机构Rystad Energy的分析,实现方案中提到的2030年可再生能源占比45%的目标,至少需要1万亿欧元的投资。在整个欧洲电力系统需要重组的情况下,为了达到目标,还需要额外的投资,包括电网和电池储能的发展,以确保稳定的能源供应。

欧洲多国押注海上风电,产业发展迎来新的机遇

5月11日,挪威公布了一项大规模发展海上风电的计划,提出到2040年开发30吉瓦海上风电装机容量,这几乎相当于挪威目前的总发电量。截至目前,挪威已经在北海开辟了两个区域,用于建设4.5吉瓦的海上风电装机,预计今年晚些时候将进行首次1.5吉瓦的招标。挪威政府表示,从2025年起将定期发放新区块的许可证。这一海上风电发展计划远远超过了挪威国内家庭和工业的需求预期,其中很大一部分电力将出口到其他国家。5月18日,丹麦、德国、比利时与荷兰的政府首脑在“北海海上风电峰会”上共同签署联合声明,旨在将北海打造成欧洲的“绿电中心”。他们承诺,到2050年将四国的海上风电装机增至约10倍,从目前的16吉瓦提高到150吉瓦;到2030年,海上风电装机总量将达到65吉瓦。

近些年来,欧洲大力推动能源转型,大幅提升可再生能源发电装机,特别是太阳能发电和海上风电。5月11日,国际能源署发布可再生能源市场2022和2023年展望报告指出,2021年全球太阳能、风能和其他可再生能源发电新增装机创下纪录,其中欧盟可再生能源发电新增装机猛增近30%,达36吉瓦,超过了欧盟在10年前创下的35吉瓦的纪录。近期,在地缘局势的影响下,为了保障能源安全,欧洲多国调整能源政策、加大可再生能源部署,地区光伏、风电装机需求维持高景气度。

具体到海上风电产业,近期多个欧洲国家将发展海上风电作为推进能源转型的核心路径。2月,德国政府宣布,到2035年实现100%可再生能源供电,其中,海上风电装机目标为30吉瓦。法国表示,将在本世纪中叶前大力发展海上风电、核电以及光伏发电,到2050年建设50个海上风电场,将海上风电装机容量提升至50吉瓦以上。3月,荷兰政府宣布,在未来几年内增加海上风电场建设,将此前制定的2030年海上风电装机目标翻一番,增加到20吉瓦以上。4月,英国推出的新版能源安全战略中提出,到2030年英国海上风电装机容量目标将从此前的40吉瓦提高到50吉瓦,其中5吉瓦以上来自深水浮式风电场。英国政府计划将海上风电项目核准时间由最多4年缩减到1年,还将修改2008年规划法,建立审批的快速通道。再加上5月挪威公布的大规模发展海上风电的计划,以及丹麦、德国、比利时、荷兰四国签署的打造欧洲“绿电中心”的联合声明,种种迹象表明,欧洲的清洁能源政策似乎正在向海上风电倾斜。

海上风电之所以获得政策倾斜,从资源角度来看,欧洲清洁能源格局中,南欧以光伏为主,西、北欧以风电为主,尤其是英国、德国、丹麦、瑞典、挪威等国,海上风电资源丰富,是全球较为成熟的海上风电市场。而这些国家,普遍离俄罗斯比较近,受到俄罗斯天然气的制约更为严重。从竞争角度来看,相比光伏产业,欧洲的风电产业更具竞争力,维斯塔斯、西门子歌美飒分别是世界排名第一、第三的风电龙头企业。鉴于在资源、竞争方面的优势,结合近期各国的支持政策,可以预见,未来欧洲对海上风电技术、设施的投资将快速增长,地区海上风电产业发展将全面提速。

但值得一提的是,风电产业的发展,除了政策的支持力度,市场环境也是重要影响因素。资料显示,2021年,欧洲五大风电整机制造商中有四家业绩都出现了亏损。按照欧盟此前的风电发展规划,2022至2026年期间欧盟每年应新增风电装机18吉瓦,但是2021年欧盟27个成员国的新增风电装机仅为11吉瓦左右,风电领域整体投资为410亿欧元,较2020年下降约11%,其中新增海上风电项目所获融资大幅收缩。这背后,除了通货膨胀导致的成本压力外,欧洲多个环保组织对风电的敌视态度也是一大阻碍。

5月,国际能源市场你方唱罢我登场,西方国家与俄罗斯之间角力加剧,双方将事关经济命脉的能源作为相互制裁的重要砝码,引发能源市场剧烈波动。欧盟针对俄罗斯的第六轮制裁(包括争议巨大的石油禁运)自月初公布方案,直至月末在成员国范围内达成一致,各方同意了“禁海运不禁管道”的折中方案。据此,欧盟将逐步削减75%的俄罗斯石油进口,年底前将扩大至90%。媒体指出,这是俄乌冲突3个多月以来,欧盟最严厉的制裁措施。

(来源:微信公众号“中能传媒研究院”作者:杨永明 中能传媒能源安全新战略研究院)

俄罗斯强硬反击西方制裁,普京签署总统令,针对外国不友好行为进行相关经济措施回应。“卢布结算令”持续发力,继波兰和保加利亚之后,俄方又先后停止对芬兰、丹麦、荷兰的天然气供应。截至5月19日,约有54家企业与俄气公司签有天然气购销合同,一半左右已在俄气银行开设了用卢布与俄方结算所需的专门账户。

在多个国家遭遇俄方“断气”后,欧洲国家认为自身能源安全受到严重威胁,进而积极调整能源政策、采取各种措施,包括为供应短缺制定紧急预案、尽可能多地储存天然气、以集采方式购买天然气、提高LNG处理能力等,以应对俄罗斯天然气供应完全中断的可能。

欧盟委员会正式发布《欧洲廉价、安全、可持续能源联合行动》(REPowerEU)的详细方案,将地区能源安全和应对气候变化结合在一起,从地缘政治的高度审视其能源转型进程。长远看,REPowerEU或将对整个欧洲的能源转型带来影响,未来会有更多欧洲国家加快能源转型的脚步。

继此前多个欧洲国家将海上风电作为能源转型的核心路径之后,挪威也公布了大规模发展海上风电的计划,丹麦、德国、比利时、荷兰四国政府签署联合声明,意在将北海打造成欧洲的“绿电中心”。种种迹象表明,欧洲清洁能源政策似乎正在向海上风电倾斜,预计未来该地区对海上风电技术、设施的投资将快速增长。

欧盟就对俄石油禁运达成一致,全球石油供应进一步收紧

5月30日,欧洲理事会主席米歇尔表示,欧盟成员国当天就对俄罗斯的第六轮制裁方案达成一致,其中包括此前争议巨大的石油禁运,各方同意“禁海运不禁管道”的折中方案。据此,欧盟将逐步削减75%的俄罗斯石油进口,年底前将扩大至90%。而此前最反对禁运俄罗斯石油的匈牙利获得“完全豁免权”。受石油禁运消息影响,当天WTI、布伦特油价均出现上涨,布伦特油价7月期货更是突破120美元/桶。其实5月初欧盟委员会就已提出第六轮制裁方案,但匈牙利、斯洛伐克等成员国认为此举将对本国经济造成重大影响,坚决反对对俄实施石油禁运,致使方案迟迟未能获得通过。为让匈牙利等国接受最新的制裁方案,欧盟委员会在石油禁运问题上做出重大妥协,提出只禁止通过海运方式购买的石油,而不对通过管道运输方式购买的石油做出限制,以便匈牙利、斯洛伐克和捷克等内陆国家可继续购买通过管道运输的俄罗斯石油。据报道,欧盟对俄第六轮制裁方案还包括将俄最大银行俄罗斯联邦储蓄银行移出SWIFT系统等措施,俄罗斯联邦储蓄银行拥有俄罗斯银行三分之一的资产,是购买俄罗斯石油和天然气的主要付款渠道之一。欧盟3月曾将多家俄银行从SWIFT系统中移出,但对俄罗斯联邦储蓄银行进行了豁免,以便欧盟企业可以继续通过该银行购买俄石油和天然气。但现在欧盟决定大幅降低对俄罗斯能源的依赖,因此将该银行也作为主要的制裁目标之一。

在实施了前几轮制裁后,欧盟逐渐将目标移向能源领域,意图通过实施能源禁运扼住俄罗斯经济命脉。4月,欧盟首次针对俄罗斯能源供给,宣布对俄煤炭禁运。此次以石油禁运为核心的第六轮制裁方案,更是直接攻击俄罗斯经济的引擎。欧洲石油购买量占俄罗斯石油出口的一半。根据欧盟统计局的数据,2021年,俄罗斯石油占欧盟进口石油总量的27%,其中约35%是通过“友谊”管道输往欧盟。该管道的北线通往德国和波兰,南线通往内陆国匈牙利、捷克和斯洛伐克。

俄欧能源相互依赖是无法回避的现实,任何对立、冲突与相互制裁都只能使双方的利益受损。根据俄经济发展部日前发布的俄罗斯社会经济发展评估报告,2022年俄罗斯石油(含凝析油)和天然气的产量,按基准情景预测将分别下降9.3%和5.6%,按保守情景预测将分别下降17.2%和8%。而欧洲则由于能源价格的高企,多项经济指标出现恶化。欧盟统计局数据显示,4月欧元区通胀率达到7.5%,连续6个月创历史新高,波罗的海国家以及荷兰等国的通胀率甚至达到了两位数。国际货币基金组织预测,今年欧洲发达经济体GDP增速将降至3%。德国央行发出警告称,对俄罗斯的能源制裁将令德国今年的GDP下滑5%,直接经济损失将高达1650亿欧元。

同时,欧盟对俄罗斯石油的禁运制裁将对区域内乃至世界石油供求蒙上阴影。短期来看,沙特和阿联酋的石油部长近日均表示,受俄乌冲突影响,从原油、成品油到天然气,油气产品的贸易量接近创纪录高位,油气行业闲置产能不断减少。世界正在从各个层面耗尽化石燃料产能。此外美国及其盟友对俄罗斯实施制裁,使油气供应链进一步收紧。生产环节投资不足也导致燃料价格上涨。如果全球没有更多的投资,待疫情后需求完全恢复之时,可能无法提供充足的油气供应。另据美国媒体报道,除了“欧佩克+”备用产能降至2020年4月以来最低水平,欧洲、北美洲和亚洲的经合组织成员国拥有的战略石油储备也下降到了危险的低点,未来还将继续下降。有限的备用产能、低库存水平,叠加新兴市场疫情后的需求复苏,消费者将面临前所未有的供应冲击,未来几个月布伦特油价预计突破120美元/桶。

长期来看,随着欧美国家对俄罗斯制裁的持续推进,全球油气供应格局也将随之进入深度调整期,美国、沙特、伊朗等油气出口大国的市场地位势必会发生改变,俄乌冲突前,三国占据全球油气出口市场的半壁江山。下一步,美国将取代沙特成为全球第一大石油出口国,取代俄罗斯成为第一大天然气出口国。如果俄罗斯因制裁油气出口量大幅下降,且伊朗、委内瑞拉等资源国因遭受美国制裁而难以提升出口量,则全球油气供给侧和需求侧的结构性失衡将进一步加剧。

俄罗斯“卢布结算令”持续发力,欧洲各国多举措应对供气短缺

5月3日,作为对欧美相关国家的反击,俄罗斯总统普京签署总统令,禁止俄罗斯政府机构、法人实体及公民与不友好国家和组织的法人和个人签订包括对外贸易在内的任何协议,禁止向俄联邦境外运输有利于被制裁组织及个人的原产于俄罗斯的产品和原材料,禁止对被制裁组织及个人履行交易义务和金融交易。同时,总统令还要求政府在10日内确定被制裁组织和个人的清单。5月11日,俄罗斯政府批准被制裁的法人实体名单,其中包括德国、英国、法国、奥地利、瑞士、比利时、意大利、捷克、斯洛伐克、保加利亚、罗马尼亚、波兰等欧洲国家,以及美国和新加坡的31家企业,其中包括俄气以前的欧洲子公司,以及一些天然气经销商和地下储气库运行商。5月12日,普京在俄罗斯经济问题会议上公开表示,西方国家对俄罗斯发起的制裁最终会反噬自身,进而引发全球经济动荡。5月20日,俄气公司告知芬兰国有能源企业加苏姆公司,俄方将从21日清晨起暂停向芬兰供应天然气,直到其采用卢布结算为止。5月31日,同样是因为拒绝以卢布支付俄罗斯天然气款,丹麦沃旭能源公司和荷兰加斯特拉能源公司分别收到了俄方停止天然气供应的通知。俄罗斯副总理诺瓦克5月19日表示,目前约有54家企业与俄气公司签有天然气购销合同,一半左右已在俄气银行开设了用卢布与俄方结算所需的专门账户。

俄乌冲突爆发以来,欧美等国对俄罗斯施加的经济制裁一直在持续加码,其中事关经济命脉的能源成为双方关注和制裁的重要砝码。普京于3月31日签署总统令,自4月1日起,俄方向“不友好”国家和地区供应天然气时将改用卢布结算。波兰和保加利亚是首批因拒绝“卢布结算令”而被停气的欧洲国家。俄罗斯通知两国企业自4月27日中断天然气供应。从“卢布结算令”生效到5月底,俄罗斯已经先后中断了对欧洲5个国家的管道天然气供应。

欧盟委员会日前公布的数据显示,俄乌冲突爆发前,欧盟40%的天然气供应依赖俄罗斯,这一比例现已下降到大约26%。欧盟希望这一比例到今年年底降至13%。目前,欧洲国家采取各种措施,包括为供应短缺制定紧急预案,尽可能多地储存天然气,以集采方式购买天然气,提高LNG处理能力等,以应对俄罗斯天然气供应完全中断的可能。

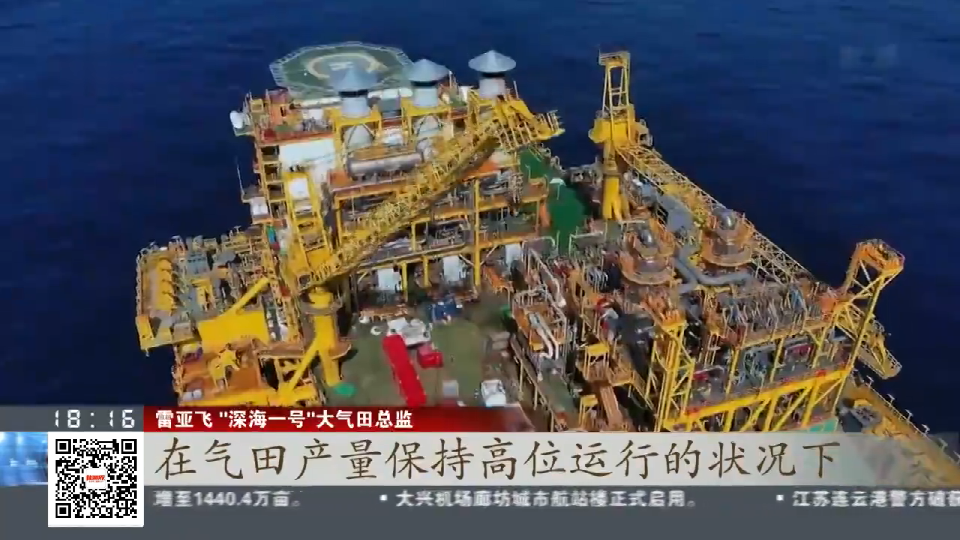

德国将煤电作为紧急备用。据彭博社5月24日报道,德国副总理兼经济部部长哈贝克将发布一项紧急法令,允许政府在天然气短缺的情况下恢复燃煤和燃油发电。根据该法令,总计10.4吉瓦的燃煤及燃油电厂将被置于产能备用状态,以便在紧急情况下替代燃气电厂发电。用作备用的部分煤电设施本应在德国弃煤进程中关闭,但现在面对潜在的天然气短缺,德国不得不每年向燃煤电厂运营商支付高达10亿欧元的费用,以确保电厂随时待命。法令还规定,只有在天然气短缺或存在天然气短缺威胁、需要减少发电用气的情况下,才会要求增加燃煤发电量。据悉,该法令如果获得通过,效力将持续至2024年3月31日。欧洲多国加强天然气储备。5月19日,欧洲议会和欧盟各成员国就一项在冬季前填补欧洲天然气储备的法律达成协议,决定到今年11月1日前欧盟各成员国的天然气储备量应不低于满额储气量的80%,到明年11月1日前各成员国天然气储备量不低于满额储气量的90%。而没有天然气储存设施的成员国则必须将一定数量的天然气(至少为该国过去5年天然气年度平均消费量的15%)储存在欧盟其他成员国。欧盟官方表示,设置这一最低储备量是为了保证欧盟各国在冬季的能源安全。而在此之前,希腊环境和能源部于3月份就曾表示,希腊政府正在考虑在意大利和保加利亚储存天然气,以确保2022至2023年冬季天然气的充足供应。德国政府于4月底出台能源供应安全法案,要求天然气运营商必须在下一个供暖季到来之前将天然气储备设施填充至90%。德国已接管了俄气公司在德国废弃的雷登天然气储存库,并向内填充天然气以增加天然气储备。5月29日,德国官方表示,这一储存库将以更快的速度被装满。5月18日,瑞士政府颁布一项紧急法令,要求加强瑞士天然气储备,从而尽可能减少俄罗斯天然气供应出现问题时对瑞士造成的影响。瑞士的天然气供应完全依赖进口,其中约一半来自俄罗斯。瑞士国内没有储存设施,每年消耗约35太瓦时天然气。俄乌冲突爆发后,瑞士加大力度从其他渠道采购天然气,并确保额外的储存能力。根据最新颁布的法令,瑞士应在周边国家储备其所需气量的15%。除常规采购外,瑞士还需在法国、德国、意大利和荷兰购买6太瓦时的非俄罗斯天然气。欧盟“团购”天然气。5月25日,欧盟委员会宣布成立欧盟能源平台工作组,工作组对外代表欧盟进行谈判,开发新的供应渠道,以集采方式购买管道天然气、LNG等资源,对内调剂各成员国的能源需求,以期进一步减少欧盟对俄能源依赖。工作组于6月1日开始工作。挪威重启欧洲最大的LNG工厂。5月27日,挪威国家石油公司(Equinor)表示,其位于挪威的Hammerfest LNG液化工厂已重新启动,Hammerfest产能为465万吨/年(合1800万立方米/日),占挪威天然气出口能力的5%,是欧洲最大的LNG液化工厂,于2020年9月因火灾而下线,现维修工作已完成。在重启之前,为了尽可能多地出口天然气,挪威已将其现有LNG产能最大化。Hammerfest的重启有助于欧盟减少对俄罗斯天然气的依赖。

欧盟公布REPowerEU详细方案,从地缘高度重视能源转型

5月18日,欧盟委员会正式发布《欧洲廉价、安全、可持续能源联合行动》(REPowerEU)的详细方案。根据方案,欧盟将通过节约能源、多元化能源供应、加速可再生能源发展以及投资和改革等方式尽快摆脱对俄化石燃料的依赖,方案还提出将欧盟2030年能效目标从之前设定的9%提高到13%、将其可再生能源在能源消费中的占比目标从之前设定的40%提高到45%,相关资金将动用欧盟恢复基金(RRF)和通过欧盟碳排放交易体系来筹措,用于支持可再生能源发展、提高能效以及进口LNG等。

俄乌冲突升级后,欧盟委员会于3月8日提出REPower EU计划,力求从天然气开始,在2030年前摆脱对俄罗斯的能源依赖。在3月24日至25日的欧洲理事会上,欧盟领导人就这一目标达成一致,并要求欧盟委员会在5月份提交REPowerEU的详细方案。此次欧盟委员会正式公布的详细方案以3月8日的版本为基础,增添了部分能源改革举措,旨在摆脱对俄化石燃料依赖的同时加速欧盟能源绿色转型。

具体来看,REPowerEU详细方案包括节能与提高能效、能源供应多样化、加速清洁能源转型三大支柱措施,以及改革融资渠道的相关建议。

节能与提高能效方面,节能是解决当前欧洲能源危机和减少能源账单的最廉价、最安全和最清洁的方式。欧盟委员会提议加强长期能效措施,将2021年7月公布的“Fit for 55”一揽子提案中具有约束力的能效目标从9%提高到13%,其他措施还包括,要求各成员国提高建筑物最低能效标准,针对化石燃料锅炉的补贴终止计划从2027年提前至2025年等。

能源供应多样化方面,欧盟将进一步推进欧盟能源平台的建设。在全球范围内,欧盟委员会已与国际合作伙伴开展了一系列合作协议,包括美国、加拿大增加LNG供应,与挪威加强管道气和LNG合作,重启与阿尔及利亚的能源合作,深化与阿塞拜疆的南方天然气走廊合作,增加埃及和以色列等中东国家的LNG供应等。

加速清洁能源转型方面,此前公布的“Fit for 55”一揽子提案中,2030年可再生能源在欧盟能源消费中的占比目标为40%,此次这一目标提升至45%,意味着欧盟可再生能源装机有望从目前的511吉瓦增加到2030年的1236吉瓦,其中,光伏发电累计装机达到600吉瓦,包括陆上和海上在内的风电累计装机达到480吉瓦。此外,到2030年欧盟绿氢产量达到1000万吨,绿氢进口量达到1000万吨。在欧洲地平线项目资助框架下为可再生氢气项目提供价值2亿欧元的新融资,并在欧洲共同利益的重要项目框架下迅速批准项目。

值得一提的是,为了解决大型可再生能源项目审批缓慢和流程复杂问题,欧盟委员会还提出了一项立法建议,要求缩短相关项目审批时间,并有针对性地修订可再生能源指令,将可再生能源视为压倒一切的公共利益,加快可再生能源发展。

总的来说,此次推出REPowerEU详细方案,是欧盟将地区能源安全和应对气候变化结合在一起,从地缘政治的高度审视其能源转型进程。长远看,REPowerEU或将对整个欧洲的能源转型带来影响,未来会有更多欧洲国家加快能源转型的脚步。

但需要指出的是,欧盟在能源转型过程中可能会面临资金、技术等问题。比方说,关于资金来源,欧盟委员会预计,为实施REPowerEU计划,到2027年需要额外投资2100亿欧元,到2030年则需要耗资3000亿欧元。关于这一点,业内有观点认为,欧盟委员会的成本估计可能会低于预期。根据能源研究机构Rystad Energy的分析,实现方案中提到的2030年可再生能源占比45%的目标,至少需要1万亿欧元的投资。在整个欧洲电力系统需要重组的情况下,为了达到目标,还需要额外的投资,包括电网和电池储能的发展,以确保稳定的能源供应。

欧洲多国押注海上风电,产业发展迎来新的机遇

5月11日,挪威公布了一项大规模发展海上风电的计划,提出到2040年开发30吉瓦海上风电装机容量,这几乎相当于挪威目前的总发电量。截至目前,挪威已经在北海开辟了两个区域,用于建设4.5吉瓦的海上风电装机,预计今年晚些时候将进行首次1.5吉瓦的招标。挪威政府表示,从2025年起将定期发放新区块的许可证。这一海上风电发展计划远远超过了挪威国内家庭和工业的需求预期,其中很大一部分电力将出口到其他国家。5月18日,丹麦、德国、比利时与荷兰的政府首脑在“北海海上风电峰会”上共同签署联合声明,旨在将北海打造成欧洲的“绿电中心”。他们承诺,到2050年将四国的海上风电装机增至约10倍,从目前的16吉瓦提高到150吉瓦;到2030年,海上风电装机总量将达到65吉瓦。

近些年来,欧洲大力推动能源转型,大幅提升可再生能源发电装机,特别是太阳能发电和海上风电。5月11日,国际能源署发布可再生能源市场2022和2023年展望报告指出,2021年全球太阳能、风能和其他可再生能源发电新增装机创下纪录,其中欧盟可再生能源发电新增装机猛增近30%,达36吉瓦,超过了欧盟在10年前创下的35吉瓦的纪录。近期,在地缘局势的影响下,为了保障能源安全,欧洲多国调整能源政策、加大可再生能源部署,地区光伏、风电装机需求维持高景气度。

具体到海上风电产业,近期多个欧洲国家将发展海上风电作为推进能源转型的核心路径。2月,德国政府宣布,到2035年实现100%可再生能源供电,其中,海上风电装机目标为30吉瓦。法国表示,将在本世纪中叶前大力发展海上风电、核电以及光伏发电,到2050年建设50个海上风电场,将海上风电装机容量提升至50吉瓦以上。3月,荷兰政府宣布,在未来几年内增加海上风电场建设,将此前制定的2030年海上风电装机目标翻一番,增加到20吉瓦以上。4月,英国推出的新版能源安全战略中提出,到2030年英国海上风电装机容量目标将从此前的40吉瓦提高到50吉瓦,其中5吉瓦以上来自深水浮式风电场。英国政府计划将海上风电项目核准时间由最多4年缩减到1年,还将修改2008年规划法,建立审批的快速通道。再加上5月挪威公布的大规模发展海上风电的计划,以及丹麦、德国、比利时、荷兰四国签署的打造欧洲“绿电中心”的联合声明,种种迹象表明,欧洲的清洁能源政策似乎正在向海上风电倾斜。

海上风电之所以获得政策倾斜,从资源角度来看,欧洲清洁能源格局中,南欧以光伏为主,西、北欧以风电为主,尤其是英国、德国、丹麦、瑞典、挪威等国,海上风电资源丰富,是全球较为成熟的海上风电市场。而这些国家,普遍离俄罗斯比较近,受到俄罗斯天然气的制约更为严重。从竞争角度来看,相比光伏产业,欧洲的风电产业更具竞争力,维斯塔斯、西门子歌美飒分别是世界排名第一、第三的风电龙头企业。鉴于在资源、竞争方面的优势,结合近期各国的支持政策,可以预见,未来欧洲对海上风电技术、设施的投资将快速增长,地区海上风电产业发展将全面提速。

但值得一提的是,风电产业的发展,除了政策的支持力度,市场环境也是重要影响因素。资料显示,2021年,欧洲五大风电整机制造商中有四家业绩都出现了亏损。按照欧盟此前的风电发展规划,2022至2026年期间欧盟每年应新增风电装机18吉瓦,但是2021年欧盟27个成员国的新增风电装机仅为11吉瓦左右,风电领域整体投资为410亿欧元,较2020年下降约11%,其中新增海上风电项目所获融资大幅收缩。这背后,除了通货膨胀导致的成本压力外,欧洲多个环保组织对风电的敌视态度也是一大阻碍。