6月22日,宁德时代发布公告披露定增结果,本次发行价格为410元/股,为发行底价的120.71%,募集资金总额约为450亿元。扣除各项发行费用(不含增值税),实际募集资金净额448.7亿元。

据公告披露,麦格理银行、摩根大通、巴克莱银行、高瓴旗下HHLR、国泰君安等22家国内外知名机构参与此次定增。

从披露结果来看,国泰君安证券股份有限公司获配近46.6亿元;JPMorgan Chase Bank,National Association获配40.73亿元;巴克莱银行获配33.6亿元;申万宏源证券有限公司获配33.48亿元;高瓴旗下HHLR获配近30亿元。

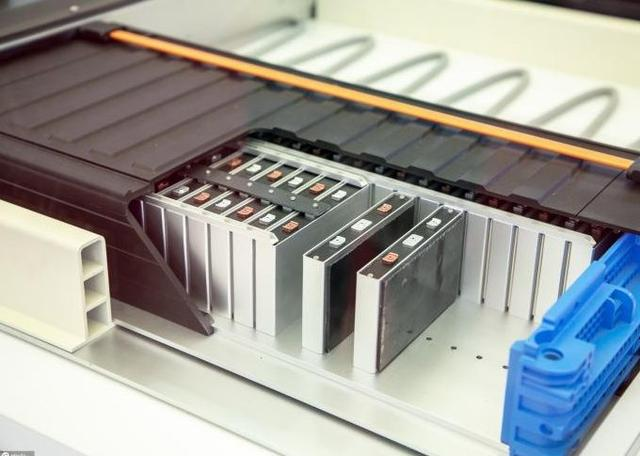

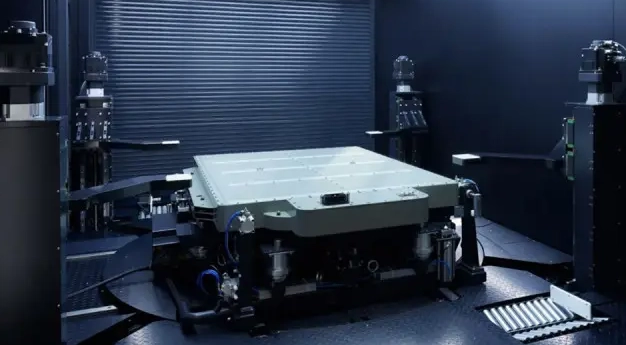

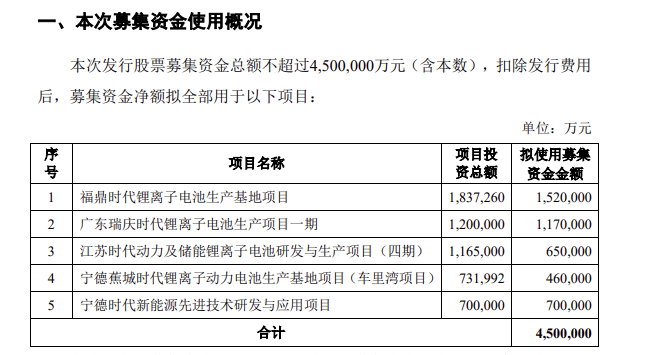

从募资用途来看,其中,152亿元募集资金拟投入到福鼎时代锂离子电池生产基地项目,占到了总募资的33.8%。广东瑞庆时代锂离子电池生产项目一期拟使用募集资金117亿元,占总募资总额的26%。

另外,江苏时代动力及储能锂离子电池研发与生产项目(四期)、宁德蕉城时代锂离子动力电池生产基地项目(车里湾项目)、宁德时代新能源先进技术研发与应用项目拟使用募资金额分别为:65亿元、46亿元、70亿元。

宁德时代去年11月宣布,拟向不超过35名特定对象募资不超过450亿元,所募集资金将用于135GWh 锂电池产能建设等项目,涵盖福鼎时代、广东瑞庆时代一期、江苏时代四期及宁德蕉城时代四座生产基地。

宁德时代表示,本次发行募集资金投资项目均投向公司的主营业务,项目的实施有助于公司巩固现有竞争优势,进一步提升行业地位,保证公司的可持续发展。本次发行不会对公司主营业务结构产生重大影响,不存在公司业务和资产的整合计划。