8月15日,锂矿企业再度走强,盐湖提锂板块全天涨幅1.49%,主力资金流入超15亿元。个股方面,西藏珠峰涨停;亿纬锂能涨超8.7%;西藏矿业、天齐锂业等跟涨。

自4月底以来,盐湖提锂板块反弹幅度近50%,碳酸锂价格高位“坚挺”是直接诱因,但这也让下游车企叫苦不堪,业内对于锂价后续走势也产生了较大的分歧。

随着近期亿纬锂能再度加码锂电,似乎又给“锂价多方”注入了一针强心剂。

头部玩家再加码锂电

8月11日晚间,亿纬锂能公告称拟定增募资不超过90亿元,用于投资乘用车锂离子动力电池项目、HBF16GWh乘用车锂离子动力电池项目和补充流动资金。此次定增全部将由亿纬控股、刘金成和骆锦红认购。

其中,乘用车锂离子动力电池项目拟使用募集资金34.00亿元;HBF16GWh乘用车锂离子动力电池项目拟使用募集资金26.00亿元;另将30.00亿元拟用于补充流动资金。

亿纬锂能表示,此次募投项目的实施,一方面可以提升公司高品质锂离子电池的生产能力,实现动力储能锂离子电池优质产能的扩大;另一方面,还将助力公司完善产品谱系,阶段性满足客户对高品质锂离子电池的多样化需求,提升动力储能锂离子电池的市场份额和核心竞争力。

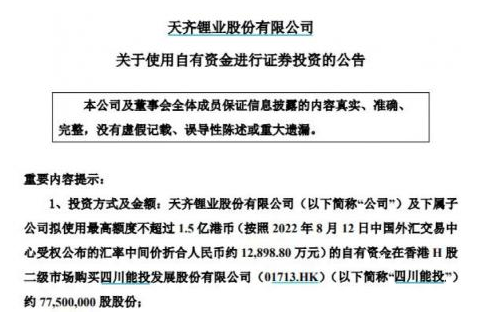

此外,8月12日天齐锂业发布一则证券投资公告,拟使用最高额度不超过1.5亿港币(折合人民币约1.29亿元)的自有资金在H股二级市场购买四川能投发展约7750万股股份。

以四川能投8月12日收盘价1.74港币/股计算,天齐锂业此举能够拿下四川能投发展近三成流通股,约占其总股本7.21%。这笔投资看似与天齐锂业主营业务不沾边。但通过股权穿透发现,四川能投与拥有丰富锂矿资源的川能动力脱不了关系。

自去年下半年以来,下游新能源需求持续火热,导致上游锂矿资源供给紧俏。为降本增效,包括比亚迪、宁德时代在内的动力电池巨头均纷纷向上游布局。

碳酸锂价格再度上涨

8月3日凌晨,澳大利亚锂矿龙头公司皮尔巴拉(Pilbara Minerals)举行了本年第五轮拍卖,最终成交价格为6350美元/吨,比上一轮拍卖环比提升了162美元/吨,涨幅为2.6%,与历史第六次拍卖价持平,仍是历史新高水平,折合碳酸锂成本已达45万元/吨。

Pilbara虽然历次拍卖的体量不大,但其已作为全球锂矿价格的风向标,它更多反映的是市场对锂精矿乃至锂加工产品未来价格的判断。

此前七次的拍卖价格,分别为每吨1250美元、2240美元、2350美元、5650美元、5955美元、6350美元和6188美元,累计涨幅超4倍。由此导致全球锂精矿长协价格也水涨船高,成为全球锂矿价格节节攀升的底气,对锂产品价格也起到了推波助澜的作用。

国内锂价近期也应声上涨。据生意社大宗榜数据显示,截止到8月15日,国内工业级氢氧化锂企业均价为47.5万元/吨,与上周一(8月8日)价格相比上涨了0.35%,与7月15日价格相比上涨了0.35%,以三个月为周期同比上涨了1.06%。

正所谓得资源者得天下。作为新能源时代的战略资源,锂矿一度被称为“白色石油”。

然而作为下游的车企却苦“锂”久矣。面对持续大涨的碳酸锂价格,动力电池厂商与整车厂的怨念已无须多言。锂价高位横盘,未来何时见顶?成为了业内关注的重点。

各界对未来的价格走势观点分化

此前,宁德时代董事长曾毓群指出目前已探明的锂资源储量可以生产160TWh(约160000 GWh)的锂电池。作为参照,2021年,全球锂离子电池出货量562.4GWh,表明锂并不稀缺。并且目前电池中的镍钻锰的回收率已经达到99.3%,锂的回收达到90%。到2035年以后,循环利用的退役电池可以满足很大一部分市场需求。

但随后天齐锂业很快反驳,表示大规模收锂在实验室应该能做到,但是商业上还没有。接着宁德时代再“回怼”称“欢迎到本厂查看先进量产技术”。

行业上下游的观点冲突同样映射在研究机构上。各大机构对于锂矿后市的看法也是不一。

包括华西证券、渤海证券、海通国际、民生证券、中信建投等一种机构都表示了对碳酸锂未来价格的看好,并指出了未来全球锂资源供应紧张将长期持续。

中信建投一份研报显示,目前全球锂资源总量丰富,但不等于即期产能充裕。前期资本开支不足导致产能兑现较慢,加上资源开发存在天然壁垒和约束,多重因素导致产能释放难度大,资源开发项目进度“不及预期”才是最“符合预期”之事。

至2025年,锂消费的年均复合增速将进一步加快至30%左右,如果考虑新型市场模式对锂消费的带动,锂的消费向上弹性将放大。供给弹性向下,消费弹性向上,供应紧张或是常态化,供需矛盾在2023年之后会逐步缓和,但很难根本扭转。

而中信证券的一篇研报中则指出,受产业链库存累积等因素影响,预计锂价后市涨幅或有限。预计2023年-2025年全球锂供应过剩占需求总量比例为6%、23%、30%,呈现逐年上升态势。2023年由于过剩比例较小,预计锂价或维持30万元/吨以上。2024年供应料将大幅过剩,预计锂价将显著下跌,价格或跌至15万元/吨以下。

至于双方观点谁对谁错,那只能由时间来证明。

“供不应求”or“供大于求”?

作为一种商品,碳酸锂价格终究还是由供给关系决定。

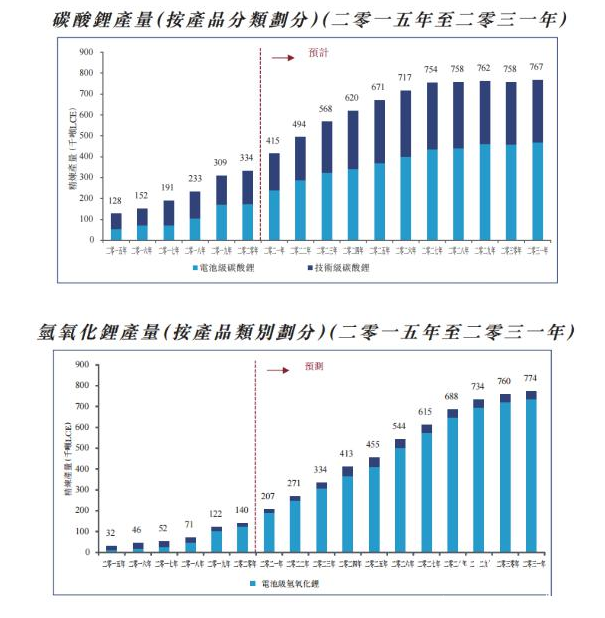

从供给端来看,根据全球各大锂矿产量国(澳大利亚、智利、阿根廷、津巴布韦等)已明确发掘并有规划产能的项目统计,预期2025年全球锂矿产量将增至93.1万吨LCE,且到2032年,将进一步达到134.7万吨LCE。若未来继续勘探新的锂矿项目,则供给量还会继续增加。

而在需求方面,则主要看新能源汽车未来渗透率趋势,以及能否克服安全性问题从而在储能端打开应用空间。而这也正是各方各方易见分歧预期差所在。

在笔者看来,过高的锂价,会使得新能源车企成本居高不下,持续上涨或导致新能源车企为了应对成本上涨而涨价。价格的上涨反而会不利于新能源汽车渗透率的提高。

至于未来价格涨跌与否,则要看能否促进整个产业链健康、合理的发展。

对于投资者而言,我们无法预测或改变未来是涨或者跌,能做的只有在合适的时间点做出自己认为正确的投资决策。