近日,国内风电制造企业陆续发布2022年第二季度及上半年业绩报告,部分整机制造企业营收较去年同期出现小幅下滑,上游塔筒、叶片等零部件板块主流制造商利润水平也有所下降。但业界普遍认为,今年上半年风电制造企业的营收下降表现只是抢装潮后的短期回调,从长期来看,风电市场仍将以高需求推动制造商业绩增长。

风电整机商业绩“冷热不均”

作为风电制造的核心板块,今年上半年国内主流整机制造商业绩出现了明显分化 。金风科技半年报显示,今年上半年金风科技营业收入约为166.63亿元,较去年同期下降了8.09%,归属于上市公司股东净利润约为19.20亿元,同比下滑5.92%。同期内,电气风电营业收入约为51.78亿元,同比下降57.75%,归属于上市公司股东的净利润约为1.41亿元,同比降幅也高达59.96%。

明阳智能发布的数据显示,今年1-6月期间营业收入约为142.38亿元,同比上涨幅度达到27.18%,归属于上市公司股东净利润约为24.48亿元,同比上涨幅度可达124.4%。运达股份半年报显示,今年上半年营业收入约为67.76亿元,同比增长32.89%,归属于上市公司股东净利润约为2.95亿元,同比上涨45.26%。

面对分化的业绩,各大整机制造商给出了不同的解释。明阳智能在其年报中指出,正是其对风电机组大型化和轻量化的推动,带来了进一步的产品单位成本下降。运达股份则表示,报告其内新增订单快速提升,而政策推动、技术进步等都是驱动业绩增长的主要因素。

但值得注意的是,随着风电平价时代的全面到来,多家风电制造商也在半年报中强调,“抢装潮”后风电行业市场化程度进一步提高,目前风电整机市场中需求多元化、产品迭代加速等变化为企业带来了挑战,整机企业之间竞争已更加激烈。事实上,从过去两年国内陆上和海上风电项目招标情况来看,各大整机商报价陆续爆出低价,风电整机招标价格已跌至历史新低。

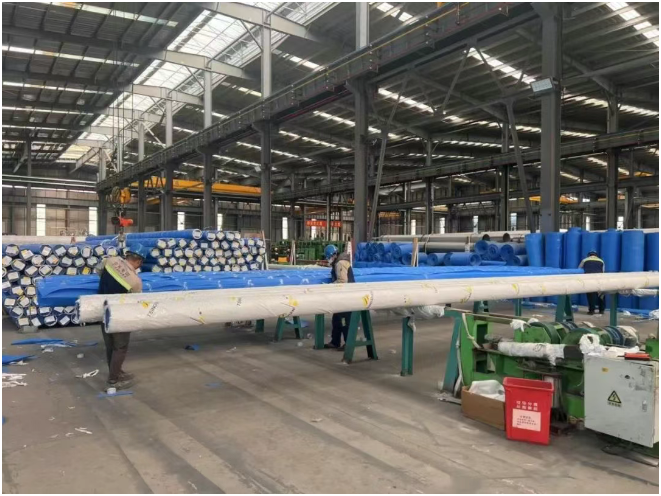

塔筒、叶片等零部件利润承压

除风电整机制造商外,风电塔筒、叶片、铸锻件等零部件板块盈利也正承压 ,多家主流制造商上半年营收出现下降,净利润也进一步下降。

风电叶片龙头企业中材科技今年上半年营业收入约为99.20亿元,同比增长5.99%,其中归属于上市公司股东净利润约为18.71亿元,但其中风电叶片营业收入约为24.35亿元,同比下降19.81%。株洲时代新材半年报则显示,今年上半年营业收入下降6.46%,归属于上市公司股东净利润下降35.93%。

从塔筒板块来看,上半年业绩的压力相对更大。行业研究机构东吴证券统计的数据显示,塔筒上市企业今年上半年归母净利润同比下滑幅度高达56.3%,营收下滑26.72%。天顺风能、泰胜风能、海力风电等头部企业今年上半年营收均出现了下降,归属于上市公司股东净利润也出现了两位数的下降。

塔架生产商大金重工今年上半年营业收入约为22.79亿元,同比上涨了36.27%,但受到营业成本增加影响,该公司利润总额同比下降14.13%。该公司称,生产所需的原材料主要包括钢板、法兰等,受到市场供需变动影响对公司营业成本带来波动。

市场需求有望持续驱动增长

据国家能源局发布的全国电力工业统计数据,截至今年6月底,风电并网装机容量为3.4亿千瓦,同比增长17.2%,新增风电并网装机容量为1294万千瓦,较去年同期增加了210万千瓦。业界普遍认为,过去两年我国风电行业陆续经历了陆上海上风电抢装潮,部分透支了2022年的市场需求,这也导致今年上半年风电装机增速相对较为温和。

但从各大风电企业发布的预测来看,下半年乃至中长期的风电市场需求也广为行业所看好。根据全球风能理事会预测,2022—2026年,全球风电新增装机量有望超过5.5亿千瓦,年复合增长率可高达6.6%,其中海上风电新增装机容量有望达到9000万千瓦。庞大的装机预期预计将为风电设备供应商带来利好。

运达股份在公告中指出,今年上半年,叶片运输受限、关键原材料紧缺、施工进度不足等不利因素预计将逐步消退,下半年风电建设有望提速 。

不仅如此,更有多家企业以及行业研究机构指出,国内风电制造企业因原材料价格、人工成本以及基地用地成本等较海外企业具备显著优势,能源供应危机席卷欧美多国,我国风电制造企业有望受益于逐步增长的海外风电需求。

同时,浙商证券则分析认为,今年第二季度以来,原材料价格从高位开始下降,未来伴随原材料商品价格下行,有望缓解目前风电制造商面临的成本压力,为盈利增长带来更大支撑。