中国船舶工业集团有限公司(简称“中船集团”)旗下新能源业务进行重大重组。

10月9日晚间,中船集团间接控股公司中船科技股份有限公司(简称“中船科技”)发布重大资产重组公告,公司通过发行股份及支付现金的方式购买中船集团控股下的新能源资产,交易作价91.98亿元,其中股份对价为87.43亿元,现金对价为4.55亿元。

具体为:中国船舶重工集团海装风电股份有限公司(简称“中国海装”)100%股权、中国船舶集团风电发展有限公司(简称“中船风电”)88.58%股权、中船重工海为(新疆)新能源有限公司(简称“新疆海为”)100%股权、洛阳双瑞风电叶片有限公司(简称“洛阳双瑞”)44.64%少数股权、中船重工(武汉)凌久电气有限公司(简称“凌久电气”)10%少数股权。

这些收购标的的业务主要涉及风力发电设备的制造、风电场和光伏电站的开发与运营、新能源工程建设服务等。

此外,中船科技还将募集配套资金不超过30亿元,用于补充上市公司和标的公司流动资金或偿还债务以及相关风电项目建设。

业内分析认为,本次重大资产重组,既是中船科技转型发展风电业务的起点,也是中船集团对国家“双碳”战略、全面深化国有企业改革的响应。

1 注入优质风电资产

中船科技前身为江南造船(集团)有限责任公司(简称“江南集团”)。1997年,江南集团以其下属的钢结构机械工程事业部为主体,通过社会募集方式成立上市公司。2016年12月,公司完成改革重组后更名为中船科技。

去年12月29日,中船科技披露重大资产重组及停牌公告。

本次重组前,中船科技的主营业务主要包括工程设计、勘察、咨询及监理,工程总承包以及土地整理服务等。中船科技2022年中报显示,公司上半年营业收入构成为:工程总承包占比88.05%;工程设计、勘察、咨询、监理占比9.41%。

本次重组完成后,中船科技将在现有的工程总承包、工程设计勘察等业务基础上,注入符合国家产业政策、行业发展前景广阔的新能源资产。

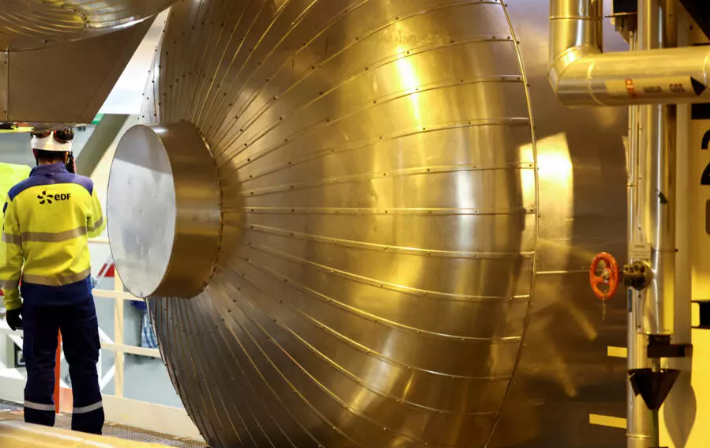

记者注意到,中国海装主要从事大型风力发电机组及核心零部件的开发研利、生产、销售,目前已形成以风力发电主机为产业核心,包括叶片、控利系统、变桨系统等风电配套产品及风电场工程建设在内的产业体系,是身处国内第一梯队的风电整机商。

中船风电和新疆海为主要从事风电产业的投资、开发与运营管理及新能源工程建设服务;凌久电气是一家主要从事风力发电控利系统的企业,主要产品为兆瓦级风电机组主控系统、变桨系统、风电变流器等;洛阳双瑞的主要产品为风力发电机组核心零部件之一的风电叶片。

中船科技表示,本次交易完成后,中船风电、中国海装、新疆海为、洛阳双瑞、凌久电气将成为其全资子公司。

可以看到,上述资产基本都是风电资产。本次交易对各方而言都是重大利好,在装入中国海装等优质风电资产后,中船科技将一步跨到风电行业一线实现业务转型,资产质量和盈利能力都将大幅提升。

2 重组解决同业竞争

中船集团主导的此次重大资产重组,是落实国企改革三年行动方案的一个重要步骤。

国企改革三年行动方案(2020-2022)目标之一,就是进一步扩大混改范围,进一步深化改革内容,并由混资本为主向混机制为主转变,并积极鼓励用资本市场助力科技创新,推动更多优质资产进入上市公司。

行动方案还提出:对重复投资、同质化竞争问题突出的领域开展战略性重组和专业化整合,积极探索跨区域整合,加快非主业、非优势业务剥离。

去年12月底,中船集团发布公告,称将与中国动力)设立合资公司,针对旗下柴油机资产同业竞争问题进行重组,也由此开启了集团解决同业竞争、开展重组的序幕。

本次对旗下风电业务的重组,是中船集团解决旗下同业竞争问题的又一重大举措。也是聚焦旗下上市公司主业、增强核心竞争力的重要手段。

本次交易完成后,中船集团所控制的关联方对中船科技合计持股48.25%,仍为其间接控股股东,国务院国资委仍为其实际控制人。本次交易不会导致中船科技控股股东、实际控制人发生变化。

为聚焦主业,增强核心竞争力,中船科技还将向不超过35名符合条件的特定投资者,以询价的方式非公开发行人民币普通股(A股)募集配套资金,募集配套资金总额拟不超过30亿元。

记者注意到,募集配套资金在扣除相关费用后,将用于补充上市公司和标的公司流动资金或偿还债务以及相关项目建设等,具体包括:兴城2号30万千瓦风电项目、江苏盐城风电叶片产线升级改造项目、中国海装象山大型海上风电装备产业园总装基地建设项目、正镶白族乌宁巴图风电二期100MW风电项目等。