逆变器不仅承担将太阳能光伏产生的直流电转换为交流电的重要角色,在完成最大功率点跟踪后还要将电能并入电网或用于家用电器。作为分布式电源与电网的接口,逆变器性能将直接影响到光伏发电系统的发电效率及运行稳定性。

逆变器主要分为集中式逆变器、组串式逆变器和微型逆变器。微型逆变器运行效率更高、安全性更好,主要应用于户用发电场景。

对于国内身处微型逆变器赛道的国内厂商来说,尽管不如光伏逆变器厂商在全球榜单大放异彩,但也是“闷声发财”。

10月17日,国内“微逆双雄”之一的昱能科技公布了前三季度业绩预告,报告期内,该公司预计实现归属于上市公司股东的净利润约为2.49亿元至2.79亿元,同比增长330%至382%。

另一家微型逆变器厂商禾迈股份同样公布了一份大增的业绩预告,前三季度归属于上市公司股东的净利润最高增幅超过198%。

成本优势凸显

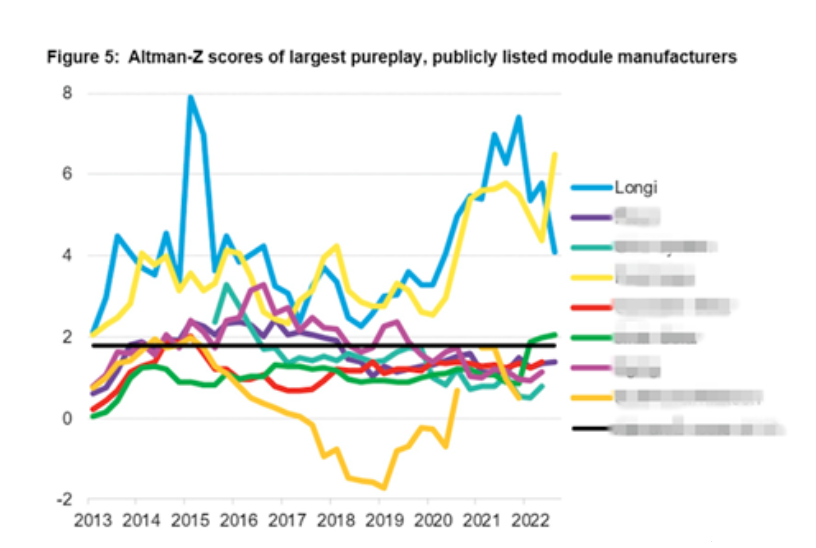

在全球光伏装机需求持续高增下,产业链上游原材料多晶硅料价格出现了剧烈的上涨,从而带动组件价格出现了飙升。自2020年初以来,硅料价格从73元/kg上涨至2022年Q3的303元/kg,累计涨幅达315%,近期甚至创下十年新高。

高价组件降低了集中式光伏项目的收益率。

以一个100MW,组件成本为1.95元/W,项目初始投资成本为4.58元/W的集中式光伏电站项目为例。根据测算,在年利用小时数为1300h,上网电价为0.37 元/kWh的情况下,项目收益率仅为6.4%。高昂的组件价格对当前集中式电站业主的装机意愿产生了较大的影响。

过对比地面光伏电站和分布式屋顶光伏电站的投资成本可以看出,相比地面电站,分布式电站当中非组件成本更低,初始投资成本相比地面电站也更加低廉,这使得分布式电站对于组件价格的敏感性相对更低,对高价组件的接受度更高。

2021 年全球分布式光伏占比已达47.9%,其中户用光伏占比26%,份额连续 5 年提升。高昂的组件价格直接降低了下游业主的装机意愿,而相对初始投资成本更低的分布式光伏的装机渗透率正在提升,其中尤以户用光伏装机为甚。从 2020到2022 年上半年,中国的分布式光伏装机占比已经从32.2%提升到了 65.5%,其中户用光伏装机占比更是从 2016年的1.7%提升到了2021年的 39.4%。同时,在全球范围内的分布式光伏装机占比也实现了大幅提升。

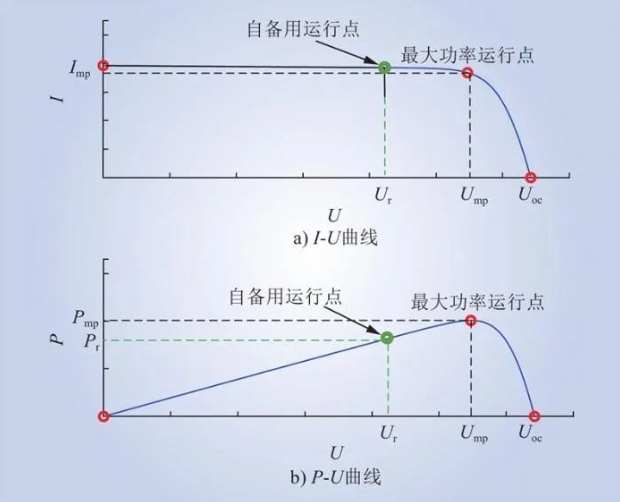

在电站实际应用中,阴影遮挡、云雾变化、污垢积累、组件温度不一致等内外部不理想条件,都会造成组件内部各光伏单元输出功率不一致,进而导致各组输出功率不一致,从而导致整个系统组件失配,整个系统的发电功率都随之下降。而微型逆变器能克服短板效应,最小化个别组件的影响。

微逆多路独立的MPPT输入设计,可将每块组件的输出优化在最大功率点附近,系统发电量是所有组件发电量总和。此外,微逆启动功率更低,决定了其工作时间更长,从质和量两方面贡献更高的发电效率。基于高转换效率和低运维成本,微型逆变器的 LCOE(度电成本)至少可降低 10%。

中国企业起势

根据各家2020年出货量计算,Enphase出货占比高达 77.8%,昱能科技与禾迈股份占比共计 20.2%。

微型逆变器市场呈现出 Enphase 寡头垄断的局面,原因主要是微逆市场在过去高度集中于北美市场,而 Enphase其自身在产品力方面具有很强的先发优势,因此成功占据全球出货第一的位置。

国产微逆厂商因为海外消费者偏好和自身产品力尚不足的缘故,过去在北美这一微逆主流市场并不具备优势,因此整体的市场份额也较小。传统逆变器国产龙头出口优势明显,微型逆变器可复制其国产替代路径。

根据Woodmac和IHS 等第三方咨询公司统计,2021年华为、阳光电源、锦浪科技和古瑞瓦特等四家国产逆变器企业已经成功占据了全球逆变器出货量前四的席位,前十大逆变器品牌当中,国产品牌独占六席。

据禾迈股份招股书披露,Enphase、禾迈股份一拖二的单位体积功率密度分别为 232.2、672.3kW/m³,Enphas的一拖二单位体积功率密度落后国产产品约一倍。国产产品单瓦价格更低,更具有性价比。据公司出货台数与单台功率进行测算,2021年Enphase的单瓦价格约为2.43元/W,昱能科技与禾迈股份的单瓦价格分别为1元/W 与0.77元/W。昱能科技与禾迈股份在单位功率售价方面相比Enphase 具有较大优势,产品性价比突出。其中昱能科技在2021年实现技术壁垒突破,首创了匹配20A大电流大功率组件的单相&三相多体微逆,可完美匹配双面和182、210大功率组件,实现大幅降本。

昱能科技自2010年就持续深耕分布式光伏发电系统中组件级电力电子设备领域,是行业内最早实现微型逆变器量产出货的境内厂商之一,2013 年开创全球首款三相微型逆变器和单相四体微型逆变器,产品性能处于领先地位,2020 年全球微型逆变器市场占有率全球第二,国内第一。昱能科技的营业收入从 2018 年的 2.4 亿元增长到 2021年的6.7亿元,年均复合增长率超过40%。前三季度,昱能科技扣非后的净利润达到了2.35亿元至2.65亿元,较去年同期增长331%至386%。而翻倍式增长下,昱能科技第三季度净利润也突破亿元大关。

禾迈股份微型逆变器收入占比从 2018 年的8%上升至2021年的56.8%,业务规模快速增加主要受益于微逆在海外市场的安全优势及优异的产品性能,公司在模块化逆变器及电器成套设备也具有较高的客户认可度,正在尝试整合客户资源,实现更好的业务增长。今年上半年,禾迈股份实现归属于上市公司股东的净利润为2.02亿元。这意味着,仅在第三季度,该公司获得的净利润将达到1.43亿元至1.61亿元。而这是禾迈股份到目前为止最高的单季度净利润。

两家公司利润大涨的一个重要原因,是海外市场表现带动业绩攀升。事实上,对于逆变器厂商而言,销售渠道的建立是其经营的命脉之一。在今年,随着欧洲、北美的户用市场需求增加,微逆厂商更是将海外市场作为销售的重点拓展市场。

根据开源证券的预测,到 2025 年全球微型逆变器的出货量或将超过 29GW,年化增速达近 70%,市场规模超过450亿元以上。这注定是个具有强爆发力的赛道,上述公司均值得关注。