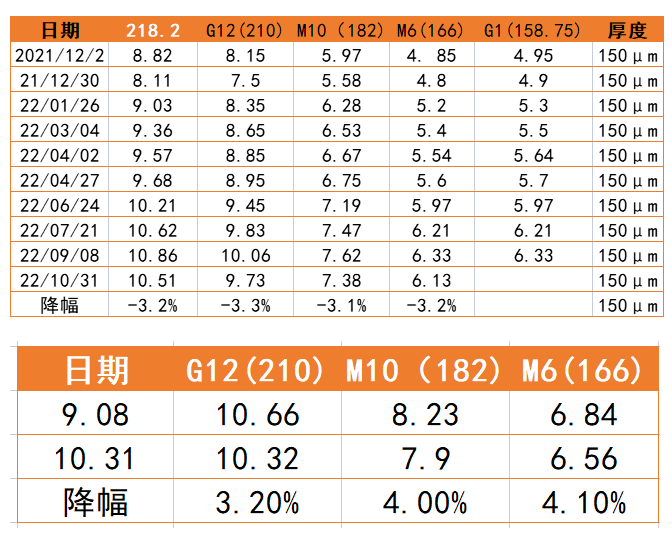

10月31日,TCL中环发布新一轮单晶硅片价格,各尺寸硅片价格统一下降0.35~0.2元/片,降幅在3%~4.1%之间。根据官网公布价格,单晶硅片P型150μm厚度分别降价约0.35、0.33、0.24、0.2元/片,较上月环比下降3.1-3.2%;N型150μm厚度价格较上月环比下降3.2-4%,N型M130μm厚度环比下降3.4-4.1%。

事实上,中环此次降价是今年以来硅片首次降价。然而,在硅片价格松动的同时,电池价格却仍在持续上涨,有行业人士指出,1.34元/瓦的电池现货难求,头部电池企业报价大部分在1.35元/瓦及以上,甚至1.38元/瓦的价格也时有报出,并且一片难求,“组件满产,电池都买哭了,电池再涨价,组件企业要面临成本倒挂了”。

另一方面,有人士认为,电池涨跌已经跟硅料关系不大了,四季度依然产销两旺的,大部分组件厂处于满产状态,“大尺寸电池供需比紧张,这种状态可能要持续到明年一季度”。

在产业链不断涨价的情况下,近日,国家发改委、国家能源局联合印发《关于促进光伏产业链健康发展有关事项的通知》,纾解光伏产业链上下游产能、价格堵点,提升光伏发电产业链供应链配套供应保障能力。

要求多措并举保障多晶硅合理产量,创造条件支持多晶硅先进产能按期达产,鼓励多晶硅企业合理控制产品价格水平。明确强调,严格贯彻落实价格法、反垄断法,加强市场监测,发现扰乱市场秩序的问题线索,及时约谈相关市场主体,推动依法合规经营;从严查处散布虚假涨价信息、囤积居奇等哄抬价格行为,以及达成垄断协议、滥用市场支配地位等垄断行为,有力遏制资本过度炒作,维护行业公平竞争秩序。

根据国家能源局发布数据,2022年前三季度光伏新增并网容量52.6GW,其中集中式电站17.27GW,分布式光伏35.33GW,包括户用16.59GW。按照三季度装机趋势以及目前终端需求向好的形势,光伏产业将再次见证全年新增装机新纪录。

根据PVInfolink最新价格跟踪分析显示,电池片供应持续紧张,部分组件厂家订单无法满足,尽管龙头电池厂家报价维持,主流M10尺寸实际成交价格上行来到每瓦1.34-1.35元人民币,甚至部分1.36的报价也有耳闻,持续堆高组件成本压力。

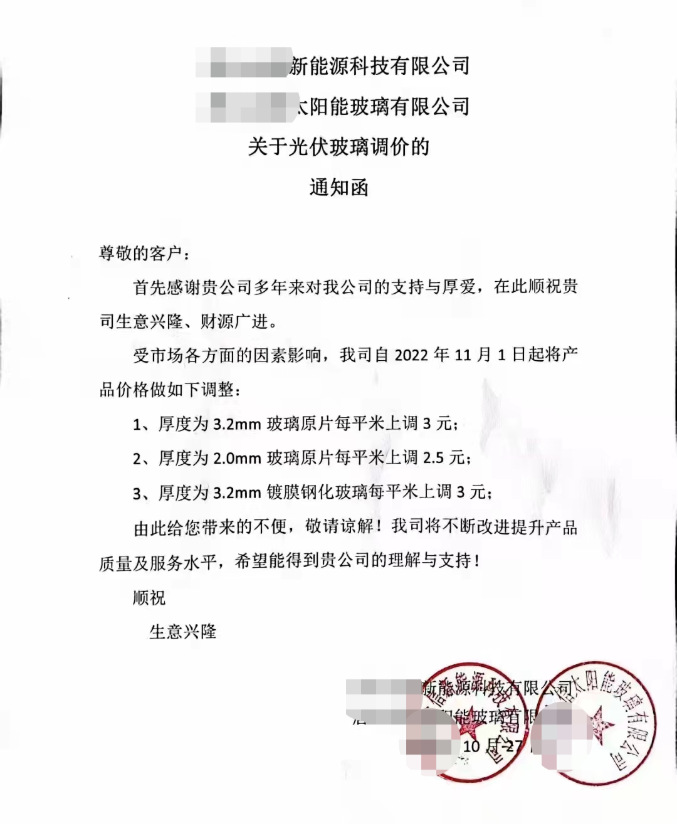

除了电池之外,近日有消息称,光伏玻璃也在酝酿涨价,根据某企业调价函,玻璃价格上涨2.5-3元/平方米。

根据PVInfolink观察,截止月底,上游环节暂时仍然以执行前期订单和交付为主,单晶致密块料主流价格暂未开始明显变动。市场盼跌和恐慌气氛逐渐升温,一方面体现在贸易环节自9月开始的加速出清,虽然整体占比有限,但是在现货交易方面释出较强信号;另外一方面,硅料买家心态持续转变,持续减少硅料流通库存以及生产通道中的冗沉量,最大限度减少或避免跌价损失的心态持续发酵。

近日,通威有关行业人士就产业链明年的价格进行了简单预测。他表示,短期看,11月硅料虽然供应增加,但价格有望保持高位,考虑国内集中式电站刺激,海外圣诞节需求旺盛,价格段支撑强劲。长期看,2023年全球硅料产出预计150万吨,满足350GW装机需求,但不排除季节性供需紧平衡,价格长期平台支撑,阶段下调,全年中枢预期在15~20万元/吨。

组价方面,目前国内需求持稳、受惠地面型项目开动,使得价格有一定的支撑性。近期500w+双玻组件执行价格持稳约每瓦1.95-2.05元人民币,单玻的价格价差每瓦1-3分人民币左右。四季度整体价格区间混乱、长单协议也有部分低价执行,然因成本压力部分签单已小幅上调至每瓦1.98-2.05元人民币,四季度供应链跌价时间不定。

11月需求支撑,TOP5厂家维持高稼动支撑11月组件产出、环比10月小幅增长,然而在成本压力下部分中小组件厂家开工率或许将出现调降。其中除了电池片价格持续出现上调之外、部分辅材料也在11月酝酿涨势。