今年以来,我国动力煤市场出现“淡季不淡、旺季不旺”现象。

夏季,极端高温天气以及水电的“汛期反枯”导致火电用煤量大增,带动煤价上涨。进入秋季,虽然高温天气结束后,民用电及第三产业用电出现明显季节性回落,但工业用电逐步恢复,叠加水泥、化工等非电需求接力释放,考虑到长协保供下市场煤结构性紧张问题持续存在,煤价在传统淡季9月和10月也保持了上涨趋势。

10月下旬,在气温偏暖及下游电厂高库存的压制下,终端电厂采购乏力。同时,非电需求自10月以来全面转弱,化工等行业面临弱需求和高成本的挤压,行业亏损面扩大,对煤价的支撑下降,国内煤价开启下跌进程。11月16日,环渤海港口5500大卡动力煤平仓价已经降至每吨1500元以下,较10月下旬最高点已下跌150元。由于供应端存在不断改善的预期,预计短期内煤价跌势还将持续。

今冬动力煤供需矛盾相对缓和

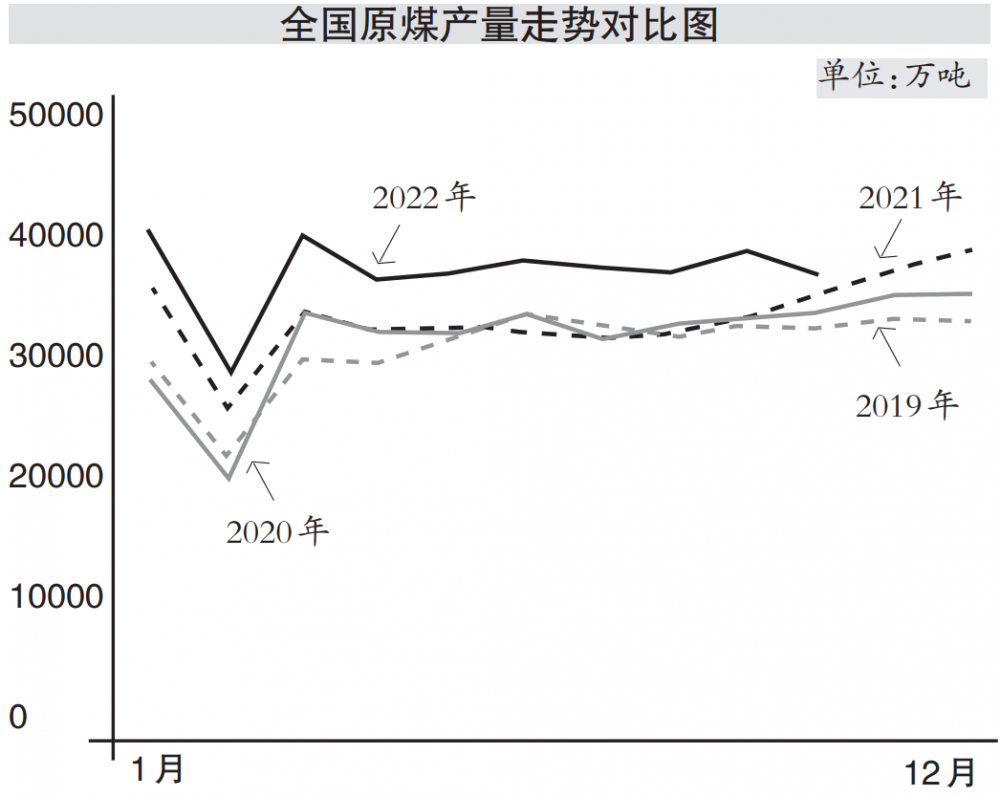

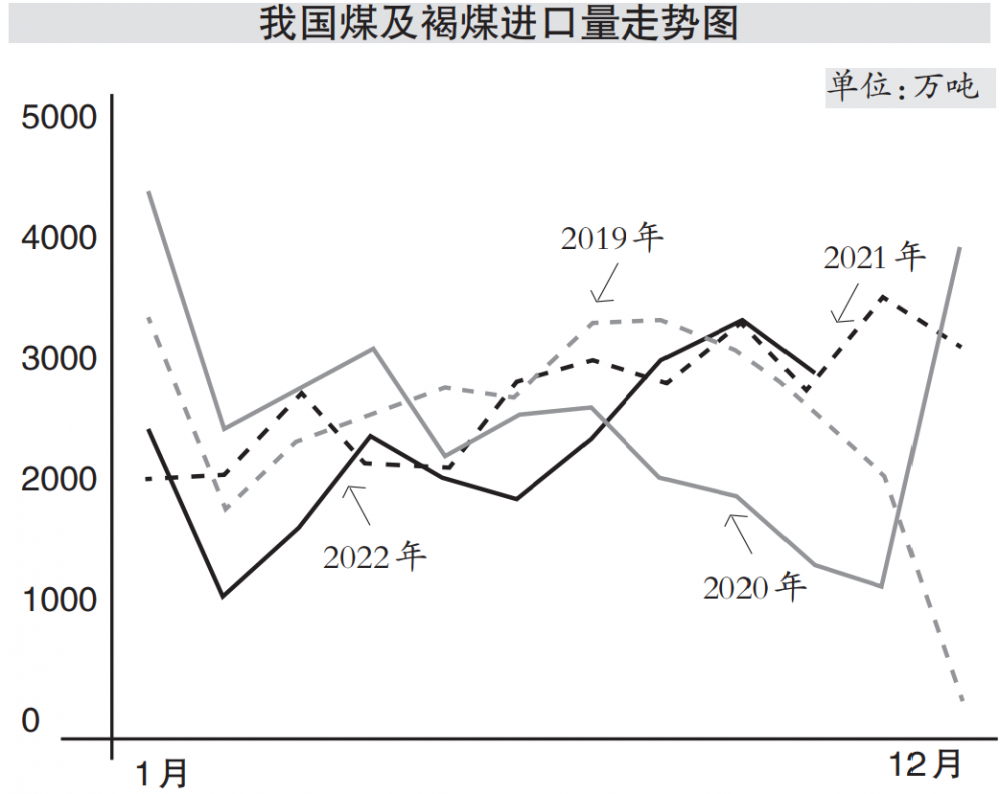

从供应端来看,保供政策持续,疫情防控政策不断优化,有助于原煤产量保持在较高水平。今年1-10月,我国原煤产量36.9亿吨,同比增长10%,日均产量1212万吨;1-10月我国累计进口煤及褐煤2.3亿吨,8-10月月均进口3056万吨,处于较高水平。尽管受多重因素影响,10月原煤日均产量仅1194万吨,但前期高产量形成的社会库存为“迎峰度冬”提供了坚实的保障,目前统调电厂存煤保持在1.7亿吨以上,处于历史最高水平。

11月有关部门再次强调保供稳价,加快煤矿核增产能相关手续办理,主产地已经补发新一批保供煤矿名单和核增计划,预计11月、12月煤炭产量将有明显恢复,全年原煤产量有望达44亿吨以上。考虑到近期海外煤价大跌,进口煤价格优势相对明显,相对充裕的进口货源也将给我国沿海用煤省份有效补给,全年进口煤预计将达到2.8亿吨以上。综合估计,2022年煤炭总供应同比增加7.6%左右。

从需求端来看,工业和服务业的修复态势支撑了用电量平稳增长,四季度煤炭需求整体呈季节性回升。1-10月,全社会用电量同比增长3.8%,工业用电保持一定韧性,预计随着疫情防控进一步优化和稳增长政策落地生效,工业用电有望平稳增长。第三产业和居民用电受天气和节假日影响更为明显,今冬气候预计整体呈“前冬偏暖、后冬偏冷”特征,叠加春节假期较早,今年冬季全社会用电有望平稳增长。考虑风电光伏装机增加带来的发电增量和四季度水电发电量下行,预计火电全年同比增幅在2%以上。

然而,非电用煤行业依然面临普遍的下游需求不振和行业亏损压力。考虑到1-10月,水泥产量同比下降11.3%,生铁和粗钢产量分别下降1.2%和2.2%,主要煤化工产品产量同比增长2.9%和4.6%,非电行业中化工行业对煤炭需求的边际增量仍需关注。今年煤化工装机增加以及11月、12月检修结束后装置重启,仍对煤炭的需求有一定带动。综合估计,今年电力及非电行业对煤炭需求将同比增长2.1%左右。

因此,今年我国煤炭的整体供需相对宽松,四季度供需矛盾相对缓和,11月供需均存在回升预期,供需相对均衡将导致煤价偏弱势运行,但12月全社会库存或将明显下降,对煤炭价格支撑作用将逐步显现。

海外煤炭市场价格整体下跌

今年全球煤炭整体供应略过剩,但地缘冲突导致的区域需求崛起和贸易转移使欧洲煤炭供需失衡。为了应对可能发生的冬季能源紧缺,欧洲重启煤电并提前补库,推动煤价大幅上涨,捂货和炒作等行为也导致了过多的煤价泡沫。当前欧洲较高的燃料库存和姗姗来迟的寒冷天气,已经促使海外煤价出现明显下跌,欧洲和南非的煤价较9月高点已经下降超过50%,基本回到俄乌冲突发生之前水平。目前海外高卡煤性价比凸显,但中国买家在春节前的采购已经放缓,欧洲煤炭库存下降有望带动采购回升,从而使大西洋高卡煤价格跌幅放缓。

亚太区域煤炭市场仍以主要国家需求为主导,经历了本国增产和大幅补库之后,中国和印度的高库存已经对印尼煤价形成压力,印尼煤价格跟随中国需求放缓而整体承压。