国家概况

一、整体概况

南非共和国(以下简称“南非”)位于非洲大陆最南端,国土总面积121.9万km2,世界排名第25位。南非全国分为9个省,3个行政首都,分别为比勒陀利亚、立法首都开普敦和司法首都布隆方丹,官方语言为英语。

由于人种多样性,南非素有“彩虹之国”的美称。据南非统计局最新人口统计,全国总人口为5652万。人种有黑人(81%)、白人(9%)、有色人和亚裔人。15岁以下和60岁以上人口分别占29.6%和8.1%,居民多信奉基督教。

南非实行多党民主制,主要政党有非国大、民主联盟等。1994年种族隔离结束后,曼德拉成为该国首位黑人总统,被尊称为“南非国父”。目前南非总统拉马福萨来自非国大,任期为2019-2024年。

二、能源资源禀赋

南非富煤、多风光,水资源贫乏,油气主要依赖进口。南非是世界煤炭大国,产量在世界占第8位,出口量占第3位,煤炭资源量居非洲各国首位,煤田

多位于南非东北部区域。南非100m高处平均风速约7m/s,东南沿海地区风力资源尤其丰富。内陆光照资源丰富,水平面总辐射量约2157kW·h/m2/年,相当于国内一类地区水平。

三、投资环境概况

1.政治稳中向暖

南非是G20、金砖国家、东南非共同体等70多个组织成员国。2022年初,习近平主席在同南非总统拉马福萨通电话时指出,中南两国有着“同志加兄弟”的特殊友好关系。双方将加紧落实中非合作论坛“九项工程”和《中南十年合作战略规划》,中方也将鼓励中国企业赴南非开展投资合作,助力南非实现“新投资倡议”发展目标。

2.贸易持续强劲

截至2021年10月,南非政府外汇储备436.3亿美元。南非是非洲贸易大国,贸易额居非洲之首,占非洲贸易总额的20%以上。中国连续12年成为南非最大贸易伙伴,南非连续11年成为中国在非最大贸易伙伴。

3.新冠疫情过后,信用评级有望上调

截至2021年10月,中国出口信用保险公司对南非主权信用评级为中等,国家风险水平评级为中等偏低。惠誉对南非主权信用评级为BB,展望负面;穆迪为Ba2,展望为负面;标普为BB-,展望为稳定。

长期来看,南非投资环境整体向好,借助金砖国家、新开发银行、中非合作论坛和中非发展基金等平台,中南合作渐入佳境。

总体电力市场分析

一、政府管理机构

南非电力行业主管部门主要包括国家能源部和国家能源监管局。能源部负责制定行业规章制度和规划,监督电力项目的实施执行,组织新能源项目的招标和管理,对独立发电企业进行管理。国家能源监管局负责发电商、配电商许可证颁发,以及电价管理。

二、南非国家电力公司Eskom

南非电力生产与供应结构是以垂直一体化的南非国家电力公司为主体、地方及企业自备电力为补充构成。Eskom是集发电、供电、配电为一体的国有垄断企业,是世界第7大电力公司,运营30家电厂,供应南非95%以及全非40%的电力,在南非能源领域具有不可取代的垄断地位。由于南非政府近年来疏忽电力设施维护和发展,爆发了大规模电力危机,且一时难以完全恢复,虽然政府紧急出台了扩容计划,但受金融危机和新冠疫情等因素影响,本国电力公司资金较为短缺,外国公司在投资方面较为谨慎,但同时也是进入的窗口期。

三、全国发电装机与发电量

根据Eskom的2021年年报数据显示,截至2021年3月31日,南非全国发电总装机合计52550MW,其中Eskom装机合计为46470MW,占比88%;独立发电商(IPP)装机合计为6080MW,占比12%,其中大部分是可再生能源。总装机占比细分如下,煤电依然占比最高,占比73.78%;水电装机占比6.36%;核电装机占比3.54%;风光合计装机占比8.85%;天然气与柴油装机占比6.50%。

从发电量来看,全国2021年电力供应共计2 194.23亿 kW·h(2020年, 2290.92kW·h),其中Eskom发电量占比92%,IPP发电量占比6%,从邻国进口电量4%。2021年发电量中,Eskom煤电发电占比依然最大,占总发电量的91%(2020年占比90%),核电发电量占比5%(2020年占比6%),由此看出南非整个国家的电力来源绝大部分依然依赖煤炭,这在短期内很难绝对扭转。

四、可再生能源发展历程

1.可再生能源独立发电商(REIPPPP)公开招标情况

截至2021年12月,南非能源部从2011年开始,共组织开展了5期可再生能源项目国际公开招标工作,中标总容量为8721MW。根据南非相关政策法规规定,在南非前4期可再生能源国际公开招标中,外资企业持股占比不得超过60%。为了更多保护黑人和当地利益,第5期可再生能源国际公开招标中,下调外资企业最高持股比例为51%。

由于可再生能源项目的竞争日趋激烈,中标电价出现明显下降,对参与主体本地化的要求更高,收益空间受到大幅压缩。2015年下半年,由于电力供需紧张的形势得到缓解,并且可再生能源电价较高,REI PPPP第3期第2轮和第4期项目PPA未能及时签订,后续项目招标也被迫暂停。2018年4月,在能源部的推动协调下,上述PPA完成签订。2021年完成第5期招标工作,总共受标2600MW的风光项目,其中风电1600MW,光伏1000MW。

经梳理前5期招标结果显示,风电合计装机4947MW,光伏发电合计装机3296MW,其他装机合计 478MW。前 5轮共计装机为8721MW。

2.REIPPPP中标平均电价

第 5期风电平均中标电价3.2美分 /kW·h,而第1期平均中标电价为18.8美分/kW·h,价格下降趋势明显(亦与汇率变动较大有关)。光伏发电项目也存在类似问题,电价从第1期平均中标电价45.4美分/kW·h,已跌至第5期的2.8美分/kW·h(按照能源部规定,发电企业投产后,其上网电价每年按照南非政府公布的CPI进行上调)。

3.南非风电、光伏发电市场主要开发商情况经梳理前4期REIPPPP中标情况,来自法国、意大利、美国、爱尔兰、印度等国家的公司在南非可再生能源发电领域活跃,新能源市场竞争激烈。

在前4期招标中,风电授标共计3347MW,其中爱尔兰Mainst ream公司共中标6个风电项目,总中标容量748MW;印度T ata集团共中标2个风电项目,总中标容量227MW,已投入运行;意大利国家电力公司(意电)共中标7个风电项目,总中标容量899MW;法国电力共中标3个风电项目,总中标容量103.8MW,已投入运行;中国龙源电力共中标 2个风电项目,总中标容量244.5MW,已投入运营。上述5家公司中标容量共计2222.3MW,占授标总装机的66.4%。

太阳能发电授标共计2296MW,其中美国SunEdison公司共中标7个项目,总中标容量457.9MW;挪威Scatec公司共中标6个项目,总中标容量411.8MW;美国Solar Capital共中标3个项目,总中标容量255MW;意电共中标5个项目,总中标容量323.5MW;南非 Mulilo公司共中标 4个项目,总中标容量 179.93MW。上述 5家公司中标容量共计1598.13MW,占授标总装机的70%。

南非电力市场面临的问题

一、限电严重影响经济发展

自2018年以来,南非限电严重。2021年限电47天(2020年4 6天),其中2级限电42天,3级限电3天,4级限电2天,2021年3月10-18日连续9天限电,为限电以来最长纪录。

2021年限电共计666小时,10.34亿kW·h(2020年816小时,12.91亿kW·h;2019年417小时, 8.12亿 kW·h), 6级限电只在2019年12月9日实施过。

二、Eskom多数电厂老旧、事故频出

1.煤电机组

基本是20世纪80年代或之前建设,平均服役年限超过30年, 50 %以上超过35年。根据最新南非国家电力规划,Eskom煤电退役计划如下:2022年退役5400MW,2030年累计退役10500MW,2050年累计退役35000MW。

2.Koeberg核电

南非唯一,也是非洲大陆仅有的一座核电站,位于开普敦北的大西洋边,装有2台额定容量为970MW的压水堆,目前有效供给装机为1860MW,于2024年达到设计寿命。

3.Medupi和Kusile煤电新建煤电,装机共 9600MW( 4800*2),由于设计缺陷,达不到额定出力,且 Medupi于2021年8月发生爆炸事故。

4.莫桑比克HCB水电

装机2700MW,南部非洲最大,非洲第2大水电厂,南非从此购买电力,该PPA将于2029年到期。

国家电力市场规划

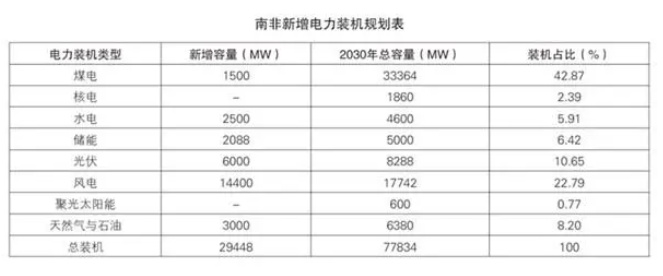

2018年8月,南非能源部发布南非国家电力市场规划( IRP)修订稿,同年向社会公开征求意见,并于2019年10月正式发布IRP2019,主要调整:一是调低了南非经济增长及负荷需求预期;二是坚持多元化的前提下适度调整电源结构。IRP2019规定,至2030年,大力发展风电、太阳能发电,适度发展燃气发电和利用国外水电,谨慎发展煤电,停止开发核电。

为了应对宏观环境的不确定性,IRP2019采用了更加灵活的方法,采取高中低等不同的测算方案,以适应经济增长、用电需求波动、产业结构调整等因素变化。

按照该规划,到2030年,南非将新增29000MW的电力装机,其中风电和光伏发电新增装机合计为20400MW,占比70%左右。

通过该规划,可以看出南非政府对于大力发展可再生能源,特别是风电和光伏发电的决心,该规划也给南非未来的可再生能源市场及投资增加了信心。

开拓南非电力市场面临的挑战

一、黑人经济赋权法案(BEE)

BEE是南非政府针对历史上因种族隔离造成的遗留问题而于1994年出台的经济政策,旨在解决黑人经济地位过低、在企业中股权占比太少的问题。该政策从5方面对各企业设定硬性目标,进行量化评分,分别为黑人持股比例(25分)、参与管理程度(19分)、接受技能培训(25分)、带动企业及供应商发展(44分)和带动社会经济发展(5分),总计118分满分,以期全面提高黑人融入经济的程度。

因此,根据BEE政策要求,电力企业以绿地或收购模式进入南非市场均需在当地寻找黑人组建BEE合作伙伴组成联合体开展工作。因此,中国投资者要吃透BEE法案的各项细则,了解BEE在实际执行过程中的情况和相关案例。同时,对合作伙伴的挑选要慎之又慎,要尽量选择实力强、信誉好、有担保能力的企业作为BEE合伙人,避免在未来合作中出现不必要的纠纷和麻烦。

二、市场合规性风险

南非市场化程度很高,市场体制和法律完善、金融业发达,政府建设项目均通过国际公开招标进行。这与其他非洲国家可通知直接谈判获取项目截然不同,因此建议中资企业降低成本,提升国际竞标能力,合规经营,以适应国际市场规则。

南非政府对当地成分要求很高,在公开招标的所有项目中,BEE中的各项指标要求在评标中占有较大比例。然而按照惯例,中资企业往往较为重视技经指标,而忽略社会责任和当地成分,因此不但中标几率较低,而且留下的印象较差。

三、汇率风险

南非作为新兴国家,汇率随着国际市场变化出现大幅波动,2011-2021年期间,兰特大幅度贬值,从2011年的1美元兑换7.21兰特到2021年的1美元兑换16.5兰特,贬值幅度接近130%。对于中资企业来说,在南非进行投资,收入为本地货币兰特,将收入兑换美元汇回国内时,存在汇率风险。

在南非投资发展建议

按照收购绿地并重,以项目落地促发展,以重点项目带动全面发展的工作思路,积极落实南非桥头堡的作用和聚焦清洁能源的发展部署,全力推进高质量发展。

以优质新能源风电和光伏为主,以优质燃机为储备,寻找有实力的当地战略合作伙伴,探索最佳投资模式,深耕南非电力市场。

关注南非电力市场改革机遇,目前南非允许财务状况良好的大型市政、大型矿山以及大型私企从独立发电商购买电力。利用电力改革机遇,寻找开发绿地项目机遇,提前锁定资源与合作伙伴。

(作者单位:中国大唐集团海外投资有限公司)