随着澳大利亚政府逐步调整对华政策基调,中澳两国的经贸关系出现一些回暖迹象。尤其是中国对澳煤的进口逐步增加。

彭博社称,包括必和必拓集团在内的一些澳大利亚煤炭供应商正逐步恢复对中国的煤炭出口。煤炭生产商科罗纳多全球资源公司在上个月估计,2023年中国可能会从澳大利亚进口2000万吨硬焦煤。

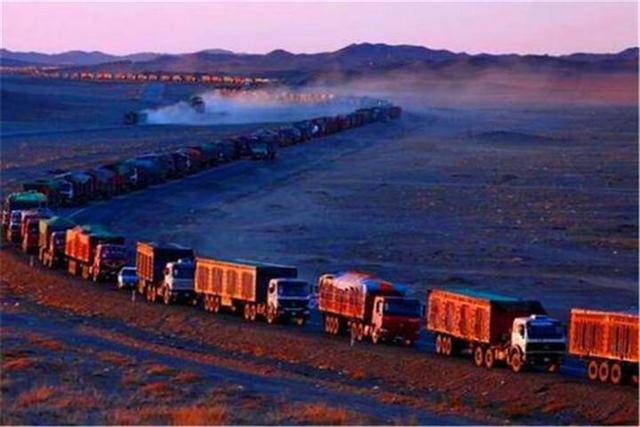

澳大利亚广播公司27日援引澳大利亚联邦银行大宗商品分析师维韦克·达尔(VivekDhar)的话称,船舶追踪数据显示,澳中煤炭贸易正在逐步恢复,在截至2023年2月17日的一周时间里,煤炭出货量已提升至80万至90万吨。这是自2020年10月以来的最高水平。

2月27日,路透社又援引船舶追踪网站的信息称,上周有至少15艘装载着澳大利亚煤炭的船只开往中国市场对于澳煤的关注度也越来越高,那么澳煤进口的逐步放开,对国内煤炭价格的影响怎样呢?

短期内澳煤进口不具有太大的量价优势,但对改善市场情绪具有一定作用

澳洲焦煤具有低灰低硫强度高的特性,跟我国山西低硫主焦煤比较接近,我国低硫主焦煤一直是稀缺资源,而且山西煤运至港口又要一笔不菲的运费,澳煤凭借低硫低灰高热强的特性深受我国沿海沿江钢厂青睐,从东北到华东、华南乃至华中地区沿海沿江钢厂都使用过澳煤。

不过,短期内澳煤解禁这一消息不具有太大的量价优势,但是对改善市场情绪具有一定作用。

澳煤解禁更多是对市场情绪的一种疏解,目前国内需求相对较弱,尚未完全恢复,因此整体的采购需求也并不旺盛,但是澳大利亚高卡煤的进入也将对我国、尤其是沿海省份的耗煤热值有一定的改善作用。

据了解,澳大利亚炼焦煤和国产焦煤相比,煤质较为优异,低硫、低灰且高粘结;同时,价格便宜,虽然去年12月下旬至今,澳大利亚焦煤报价上涨了近60美元/吨,但对比国内类似品质的主焦煤,仍存在价格优势。截至目前,澳大利亚的动力煤在离岸时的价格为每吨135美元,约合人民币930元,加上运费,澳煤抵达中国时的估价大约为1150元/吨。相同质量的煤炭,在中国国内的价格为1200元。

从进口结构上来看,2020年以前我国炼焦煤进口较为依赖澳大利亚,但目前看来炼焦煤进口格局已经重塑。

2020年四季度以来澳煤进口持续处于停滞状态,2021年澳洲炼焦煤进口仅617万吨,较2020年大幅下降83%,2022年澳洲炼焦煤进口量进一步降至仅217万吨。2018年我国炼焦煤主要依靠向澳大利亚和蒙古国进口,2018年自澳大利亚和蒙古国进口的炼焦煤分别为2872万吨和2768万吨。但在2021年我国炼焦煤主要依靠蒙古国、俄罗斯、美国和加拿大进口,分别为1404万吨、1067万吨、1018万吨和927万吨。由于疫情影响、短期内难以找到澳煤进口替代品,叠加以及蒙煤产量也出现下降,2021年全国焦煤进口仅5496.9万吨,同比降幅高达-24.7%。

2022年以来,受俄乌冲突以及中蒙铁路开通影响,自加拿大、美国进口的焦煤数量明显下降,焦煤进口逐渐向蒙古、俄罗斯转移,2022年我国炼焦煤进口规模升至6387万吨,已经超过2021全年水平,但较2020年同期仍大幅下降12%。

2022年末至今,我国与澳大利亚的煤炭贸易逐渐活跃,但澳煤生产、出口仍难以大幅增长。我国2021下半年至2022年的澳煤禁令对澳大利亚煤炭生产和出口的影响并不大,澳煤已经较快形成了新出口格局,考虑到澳煤矿商已基本于2022年末签订完2023年长协合同,即便我国重新恢复澳煤进口,也难以在短期内改变澳煤新出口格局。

当前进口澳煤价格并不具备明显优势。澳大利亚炼焦煤极端天气影响产出和运输,由于全球经济好于预期,钢价持续上涨,高炉复产备料,澳焦煤价格在进入2023年后短短一个多月时间里,已飙升近百美元,截至2月16日澳大利亚主焦煤到港价格(含税及杂费)为3116.25元/吨,山西产主焦煤库提价为2500元/吨,二者价差在516.25元/吨,当前澳大利亚主焦煤价格相较于国内主焦煤的价格已呈现倒挂趋势。

历史看,由于国内炼焦煤交货周期短,价格波动小,同品类焦煤较国际海运煤有平均10%的溢价,考虑这个因素,实际收益价,山西同品质焦煤低于澳煤可达约800元/吨。

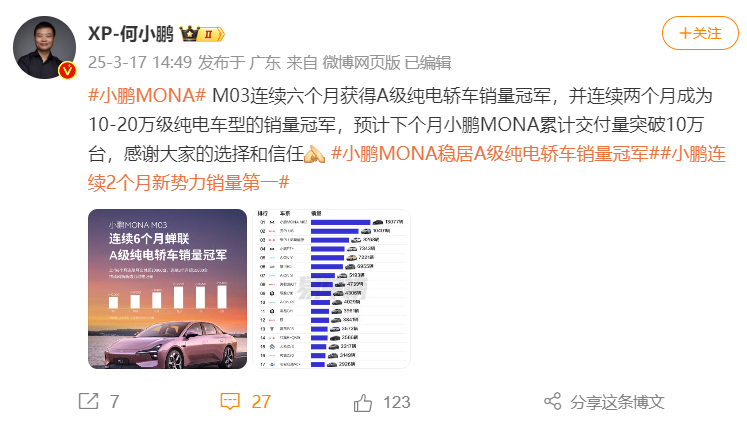

考虑到澳煤价格相较于国内主焦煤的价格已呈现倒挂趋势,预计今年难有大幅增量。预计2023年全年我国从澳大利亚进口炼焦煤或将达到900万吨水平;2023年焦煤进口总量7400万吨附近,同比增加约1000万吨。

澳煤禁运后,大幅增加了印尼、俄罗斯等煤炭进口。将影响澳煤进口的量

按照预测,一旦澳煤进口全面放开,国内终端用户会有较好的采购积极性。不过,国际能源署的一位高级分析师表示,即使解除进口禁令,中国也不急于从澳大利亚购买动力煤,因为在全球范围内,中国仍有足够的选择来满足自身需求,尤其是中等热值燃料。

从亿海蓝样本数据72家电厂的到货数据来看,近段时间整体一直处于低迷状态,叠加电厂库存目前同比往年相对处于高位,因此主动补库意愿不强。此外,我国在澳煤禁运之后,大幅增加了印尼、俄罗斯以及南非的煤炭进口。可谓是此消彼长。

从中长期看,国内减碳措施不断加强,火力发电占比不断下降,预计国内煤炭需求将会总体走弱。从国内和进口方面来看,随着进口煤增量的冲击以及国内供暖季保供任务结束后,煤炭供应会逐渐宽松,煤价有下行压力。