随着电动车时代加速到来,锂矿日渐重要,甚至有取代原油,成为新的工业血液之势,这也使得智利广阔的锂盐矿成为了该国至关重要的国家资源。

4月20日周四,智利总统加夫列尔·博里奇表示,他将把该国的锂产业国有化,未来的锂矿合同将只向国家控制下的公私合营企业发放 。他强调,对国家有战略价值的项目,智利国有企业必须在公私合营中占据控股地位。

据路透社报道,在智利政府宣布推动锂矿国有化后,由于担心政府将对未来公司运营过多控制,世界最大的锂生产商雅宝公司(Albemarle Corporation)与智利化工矿产公司(SQM)股价在新政策出台后暴跌。

亚洲多国锂盐价格出现短时间上浮,后又回吐涨幅。多家企业以及行业研究机构都表示,智利政府的锂战略短期内可能不会对全球锂盐供应造成显著影响。

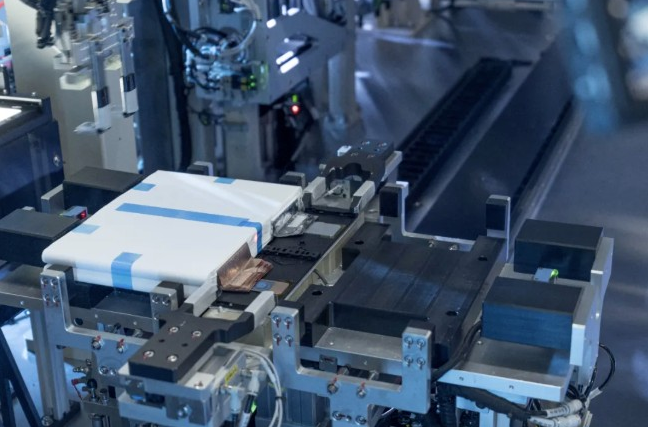

CNBC分析认为,除了控制智利锂矿外,智利政府还致力于投资电池供应链的下游加工,锂资源大国加强锂矿控制可能促使下游企业寻求更多替代资源, 未来保障电动车供应链安全也显得尤为重要 。

未来电动汽车供应链的挑战

智利是全球第二大锂生产国,同时也是全球第三大锂资源国,一度长期霸占锂生产的霸主地位。

根据美国地质勘探局(USGS)的数据,全球探明锂矿储量约为8900万吨,其中智利仅次于玻利维亚和阿根廷,锂储量达980万吨。根据智利中央银行数据,2022年智利碳酸锂的出口额达到近78亿美元,比2021年增长777%。

而智利矿业化工集团和美国雅保集团共同拥有全球最大在产锂盐湖智利阿塔卡马的开采权,智利通过特许开发合同授权这两家私营企业开采锂资源。

2022年,智利共出产21.3万吨碳酸锂当量的锂盐,占当年全球产量的27.5%。其中,智利矿业化工公司运营的Carmen项目当前每年锂盐产能为18万吨碳酸锂当量,其开矿合约预计到2030年到期,而雅宝公司的开矿合约预计在2043年到期。

CNBC援引经济学人智库专家的话称,智利政府国有化锂这一决策可能会“为私营企业提供比现有框架下更多的机会”,让私营企业有更强的参与能力,但智利政府加强环境保护以及与当地社区进行更多沟通的决策却可能导致智利锂矿生产成本有所增加。

值得注意的是,虽然有分析认为短期内智利矿业改革措施影响有限,但不可否认的是,智利目前在建以及筹备项目可能会受到该战略的影响,锂上下游企业的长期战略也可能因此改变。

路透社援引三星证券分析师Cho hyunyul的话称,在电池制造商与智利的锂电池公司续签合同时,有政府参与的合同条件可能会比过去更加严格。另外,也有分析人士认为,智利此举可能会促使未来锂矿投资转向澳大利亚等其他锂矿大国,影响智利长期锂矿供应。

路透社进一步指出,在墨西哥将锂矿国有化,印度尼西亚禁止出口关键电池材料镍矿之后,智利锂矿国有化的计划尤其给电动车制造商带来新的挑战:

智利政府此举给全球电动汽车生产商带来了挑战,锂资源大国加强锂矿控制的举措也可能促使下游企业寻求更多替代资源。

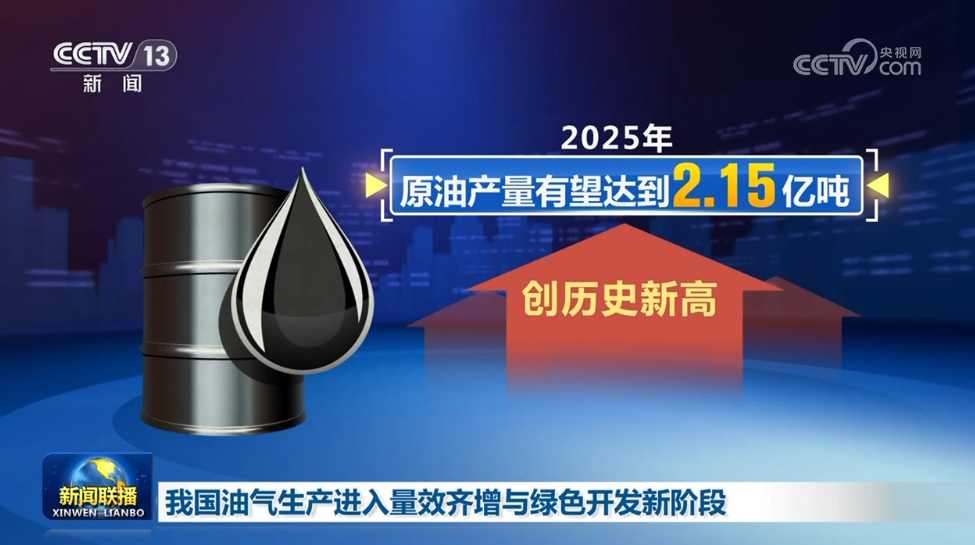

锂佩克近了?

去年,有媒体报道称,阿根廷、玻利维亚和智利三国正在致力于推进建立类似石油输出国组织(OPEC)的“锂三角欧佩克”,以在锂价格波动的情况下达成“价格协议”。智利对锂矿的国有化方案如果顺利实施,将推进这一计划。

众所周知,欧佩克是石油产油国的卡特尔联盟,负责制定石油产量水平,以影响每桶石油的价格。出于同样的想法,三国希望就锂矿的价格和协调生产达成一致,并为产业的可持续发展和相关技术的发展制定准则。

在业界看来,智利此次发布国家锂战略很可能成为南美国家推进“锂矿欧佩克”的一大节点。

有分析认为,智利政府国有化锂矿的初衷应该是推进“锂佩克”的成立,进而为政府带来更多创收。但长期来看,政府权力深度介入市场的结果大概率就是损害矿企的积极性,影响智利的锂矿产品的产出量,最终政府创收的目的也不一定能实现。