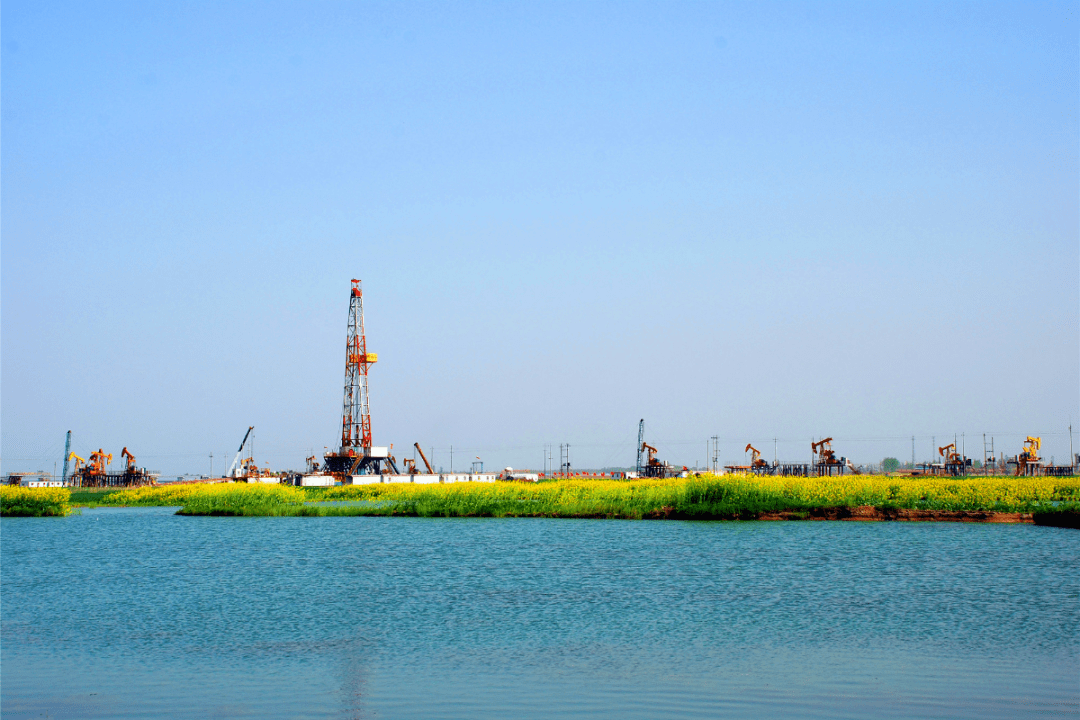

据《日本经济新闻》7月5日报道,页岩革命带来石油和天然气产量的飞速增长,但页岩油气生产正迎来新的拐点。国际市场油价疲软、开采效率低下、股东要求更多回报是导致这一局面的三个背景原因。一些企业股价低迷,越来越多的企业选择暂缓开凿新的钻井。

第一个原因是油价正在下跌。美联储的激进加息导致经济衰退的担忧情绪甚嚣尘上,需求也不如预想中强劲。2022年上半年受俄乌冲突影响,西得克萨斯中间基原油(WTI)价格一度超过每桶100美元,如今只在70美元上下徘徊。

3日,沙特决定延长自主减产期限,俄罗斯也追加宣布减产计划,原油指标应声下落。

第二个原因是开采效率低下。如今高产矿区已经越来越少。一些手握优质矿区的公司开始被石油巨头收购。5月,雪佛龙宣布将在年底前斥资76亿美元收购页岩开发企业PDC能源公司。

报道称,伴随着通胀而来的人工成本上涨和机械设备价格飙升也给页岩行业带来冲击。按照达拉斯联储的说法,2023年第二季度石油行业的信心已经跌至2020年第三季度直面新冠疫情影响以来的最低水平。

某页岩油气开发企业高层抱怨:“目前的盈亏平衡点在每桶75美元左右,虽然我们希望继续开采,但成本太高难以持续。而且经济前景也不明朗。由于不断遭到来自‘反化石能源’人士的谴责,整个行业已经到了四面楚歌的地步。”

如果将6月底的股价与2022年底相比较就会发现,相较于标普500指数大涨16%,页岩油气开发企业的股价跌幅明显。从事页岩油气勘探和采掘的Ovintiv公司股价下跌25%,德文能源公司下跌21%,EOG资源公司下跌12%。

第三个原因是,比起增产,华尔街的投资者要求更多的股东回报。此外加快偿债速度、改善财务状况也是页岩企业的当务之急。各公司在每季度面向分析师召开的财报说明会上强调“投资规律得到改善”已经成为常态。这使得企业很难将挣到的钱用于增产投资。

吕斯塔德能源公司的统计显示,2023年第一季度,19家页岩油气行业主要企业的经营活动现金流中58%用于设备投资。截至2019年,这一比例大都超过58%。从2020年左右开始比例逐步缩小,近年来保持在40%到60%之间。

FactSet的数据显示,2023年第一季度,10家页岩油气企业的股东回报总额为63.72亿美元,连续六个季度超过40亿美元。而在2010到2020年之间的多数时候,股东回报总额超不过20亿美元。

页岩油气巨头大陆资源公司在2022年11月决定非公开发行股票。公司创始人哈罗德·哈姆说:“(如果是上市企业)就会被市场指摘你应该增产,我不想成为这个群体的一部分。”

市场上对于油价的走势也多持谨慎态度。美国能源信息局预测,2023年WTI将维持在每桶74.6美元,2024年小幅上涨至每桶78.5美元。高盛6月将2023年底的WTI从每桶89美元下调至81美元,JP摩根也从91美元下调至81美元。市场普遍认为油价将会保持低迷态势。

针对能源企业实施的一项调查显示,要想促使企业扩大开采量,油价必须达到每桶86美元。企业方面纷纷表示:“为了对冲成本上涨导致的收益下降,正在减少开采工作……虽然钻井设备一直处于停工状态,但如果解雇员工就再也招不回来了,所以必须继续雇用他们。”