埃克森美孚和先锋公司进行收购谈判的消息在页岩油行业引起了轩然大波,分析人士认为,美国石油行业即将迎来“大并购时代”,狂野的页岩采油者或被老牌生产商一一收入囊中。

知情人士透露,早在4月份就已被披露的埃克森美孚收购先锋(Pioneer Natural Resources)的重磅协议已接近达成。

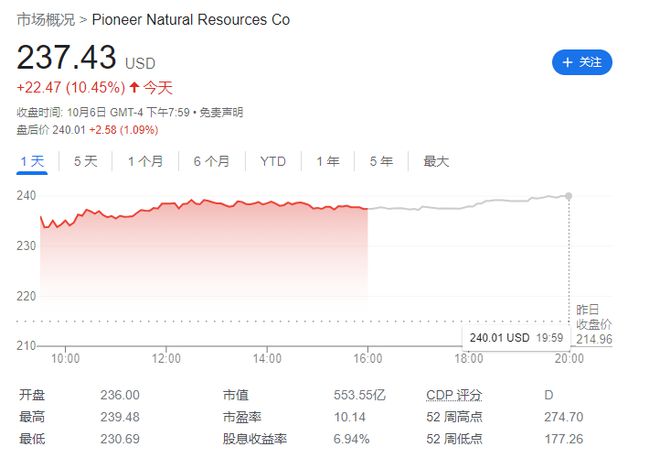

目前,页岩油巨头先锋自然资源目前市值约500亿美元,是二叠纪盆地仅次于雪佛龙和康菲石油的第三大页岩油生产商,其页岩油产业主要集中在得克萨斯州西部的二叠纪盆地。

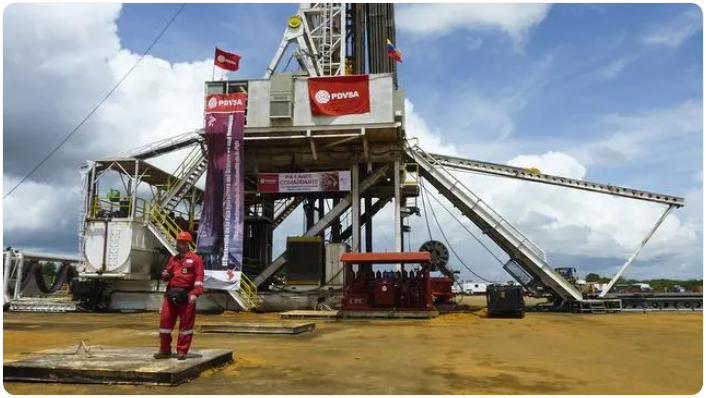

收购完成后,埃克森美孚将整合得克萨斯州和新墨西哥州二叠纪盆地的两个最大的油田,成为该盆地最大的石油生产商,日产量大约可达120万桶,超过欧佩克的大部分成员国。埃克森美孚也将成为该地区石油生产的主导者。

如果交易顺利完成,这场“豪赌”将成为美国油气行业今年以来最大的并购案,也将成为埃克森自1999年与美孚合并以来规模最大的一笔交易。

开启石油业“大并购时代”

媒体分析称,一系列交易可能会重塑美国石油和天然气行业,使其从以小型、追求增长的采油商为主的时代转向由西方最大石油公司主导的时代。

某种程度上,这一“新时代”可能类似于上世纪90年代末开始的石油行业巨头合并的时期。彼时,埃克森和美孚、雪佛龙和德士古以及英国石油公司(BP)公司等公司纷纷完成并购。

一直以来,石油生产商通常不受严格的反垄断审查,因为监管机构通常认为它们的产品在全球市场上竞争。现任和前任石油高管对媒体表示,他们认为监管机构不太可能阻止新一轮的并购交易。

上周五,投资者纷纷买入页岩油开采企业的股票,他们预计可能会有更多的并购交易发生。数据显示,在埃克森美孚接近达成收购页岩巨头先锋消息传出后,前十大独立采油商市值增加了近160亿美元。

受益于后疫情时代的经济复苏、俄乌冲突带来的商品价格飙升,埃克森美孚、雪佛龙等石油巨头们攒下了史上最庞大的资金储备。

不过,这些公司在投资支出方面一直受到投资者的限制。后者坚持要求生产商保持支出纪律,向投资者支付巨额分红,而不是像过去的十年一样,追逐无利可图的规模增长。一些投资者还敦促石油公司投资更环保的能源来源并减少排放,许多采油商已经在不同程度上采取了这些行动。

过去两年来,采油商一直在迎合投资者的要求,但现在,看起来准备好“试水”使用他们的“战备资金”了——第一炮由埃克森美孚首席执行官达伦·伍兹(Darren Woods)打响。

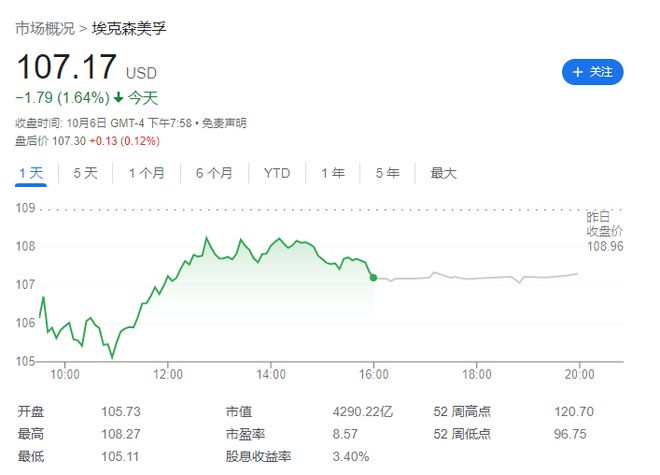

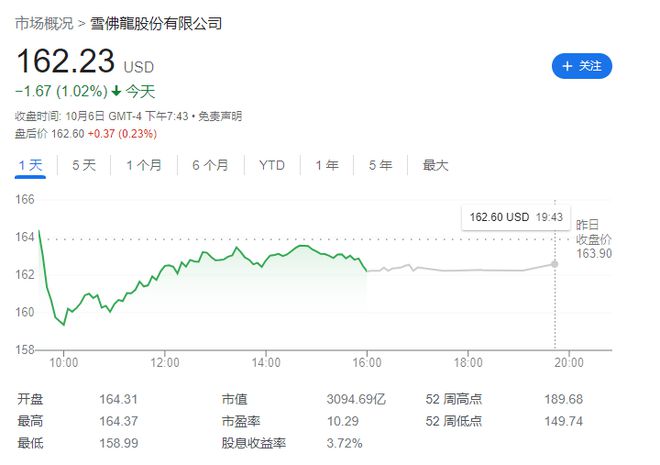

据媒体报道,周五,埃克森和先锋之间的协商进展顺利,但与此事情密切相关的人士警告说,双方可能仍然无法达成协议。其中一个问题是,一些股东对潜在的合并表示了疑虑。但有迹象表明,一些人押注可能会达成交易,先锋的股价上涨了超过10%,而埃克森的股价下跌不到2%。

如果达成交易,这将立即给埃克森的竞争对手带来压力,雪佛龙等竞争对手可能不加入“并购战局”,寻找自己的收购标的。目前,埃克森是规模最大的西方石油公司,市值约4300亿美元。完成对先锋的收购后,其市场份额、定价实力将进一步增强,同时能够提升其在未来数年内的石油产量。

值得一提的是,雪佛龙首席执行官 Mike Wirth 一直在寻找自己的“大交易”。知情人士称,在过去三年里,Wirth 已经收购了两家较小的采油商。

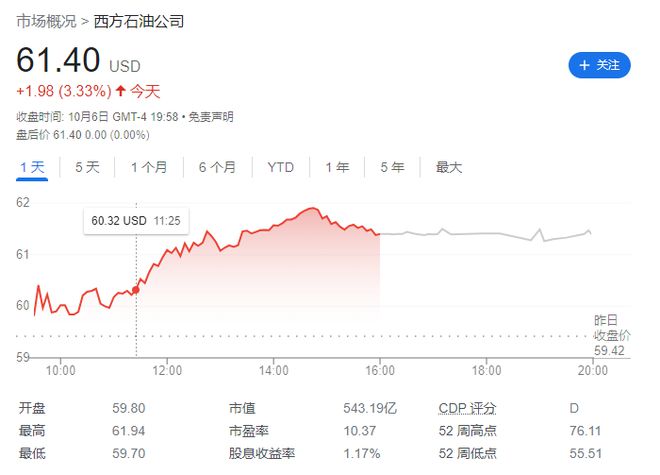

今年年初,雪佛龙还对西方石油公司(二叠纪盆地最大的生产商之一)表示兴趣,该公司市值约550亿美元,与埃克森对先锋的交易“媲美”。但根据知情人士的说法,雪佛龙对于收购西方石油的兴趣在最近几个月已经减弱。

媒体援引知情人士消息称,雪佛龙已经转向了其他较小的目标。在二叠纪盆地还有几个选择,包括CrownRock,这是该地区最大的私人生产商之一。值得一提的是,该公司已经聘请了银行家来提供潜在交易的咨询,并正在寻求大约100亿至150亿美元的价格出售。

小型生产商推动了页岩热潮,采用了新的生产技术,在其他人回避的地区开采被忽视的石油资源,将美国变成了全球最大的石油生产国。大型上市公司随后跟进,将注意力从遥远的地方转向了二叠纪盆地等地。

一大批狂野的“页岩油探险家”通过承担数十亿美元的债务,并在投资者的支持下,部署了成千上万的油井来扩张页岩生产。但许多这些小生产商在2014年至2015年石油价格崩溃期间,因油井盈利不如预期而耗尽现金储备,申请破产。在疫情大流行期间,油价更是暴跌到了冰点。

现在,那些为了追求快速增长而积累了巨额债务的一大批中等页岩公司规模太小,无法吸引华尔街的资金,正在耗尽“最佳钻探位置”的“先发优势”,使得它们成为“性价比”越来越高的收购目标。

投资公司Kimmeridge Energy Management的管理合伙人 Mark Viviano 表示:

“这里的公司太多了......整并是合理化页岩行业的最后一块拼图。”

金融服务公司Pickering Energy Partners的首席投资官 Dan Pickering 认为,当下的市场条件非常适合交易,因为石油价格已经从今年早些时候的低谷复苏,高得足以让卖家认为他们可以得到一笔不菲的回报,但又不会高的阻止潜在的买家。

从历史上看,石油行业的大规模交易通常是一波一波的。1998年,英国石油公司(BP)以482亿美元收购了美国安可公司(Amoco),掀起了一波交易热潮。

近些年,在2020年疫情爆发后,康菲菲利浦公司分别以近200亿美元的价格收购了Concho Resources和壳牌的佩尔米安资产;先锋以约110亿美元的价格收购了Parsley Energy和DoublePoint Energy;雪佛龙以约50亿美元的价格收购了Noble Energy。

Pickering表示,如果埃克森和先锋之间达成交易,将会为二叠纪盆地的交易带来新的动力,因为这将表明即使是最大的美国生产商之一,也必须积累库存,而且美国最富产的盆地中剩下的资源已经越来越少。他表示:

“当一家公司采取重大举措时,它会迫使每个人更加认真地考虑他们的棋子应该放在哪里,如果他们不迅速行动,他们会不会错过一些东西?”

引发更大的并购浪潮

近期,较大的公司在石油行业吸引了更多的投资。去年,包括Capital Group、Fidelity和T. Rowe Price等一些最大的机构投资者,将其美国能源持股总额增加到合计1700亿美元,较2017年增长27%。

不过,大部分投资都流向了五大美国石油公司——埃克森、雪佛龙、康菲菲利浦以及EOG资源,以及石油服务巨头斯伦贝谢公司。根据Kimmeridge的分析,这些投资公司去年持有的资产规模为的880亿美元,较2017年的490亿美元显著增加。

投资者表示,缺乏可用资金的,正在挤出较小的参与者,并促使他们出售公司。

私人投资公司Quantum Energy Partners的首席执行官 Wil VanLoh 表示:

“在当前石油价格下,很多董事会将不得不评估要不要在未来一年内出售他们的公司。”

VanLoh 表示,此类交易可以降低收购方的借款成本,延长其剩余经济钻探点的使用寿命,并削减运营成本。VanLoh 补充说:“这其中有很多工业逻辑。”

一位页岩油高管告诉媒体,如果交易继续进行,并获得投资者的好评,可能会引发大型运营商抢购小型竞争对手的“疯狂收购”。

根据能源研究公司 Wood Mackenzie 的数据,如果达成交易,埃克森美孚将成为美国本土最大的石油和天然气生产商,规模将比雪佛龙大50%,后者是该地区最大的生产商。

Wood Mackenzie 分析师 Alex Beeker 表示,在长期收购二叠纪盆地规模较小的竞争对手之后,看到先锋公司出售自己,可能会引发其他行业参与者的恐慌。 Beeker 称:

“如果有任何交易能引发更大的并购浪潮,那么这可能就是它——看到先锋从整合者变身为卖家。”