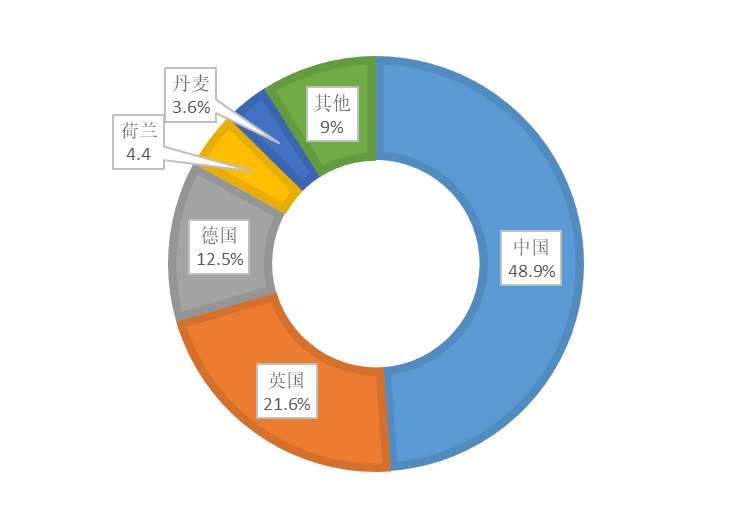

能源界网讯:2022年,全球海上风电装机容量达64.3吉瓦,占全球风电总装机容量的7.1%,海上风电新增装机8.8吉瓦,同比增长16%。在亚太地区,受平价上网政策影响,中国海上风电新增装机从2021年的21吉瓦下降至2022年的5吉瓦,但仍继续引领全球海上风电的发展。在欧洲,2022年有2.5吉瓦海上风电装机并网,尽管2022年欧洲风电装机率是2016年以来的最低水平,但欧洲的海上风电装机总量达到了30吉瓦,英国海上风电装机占欧洲的46%,进一步巩固了在欧洲海上风电市场的领先地位,法国和意大利各自启动了首批商业海上风电项目。

随着2022年亚太地区海上风电装机容量达到34吉瓦,欧洲不再是世界上最大的海上风电市场。尽管如此,欧洲继续在浮式风电领域处于领先地位。挪威2022年新增了60兆瓦的浮式风电,使欧洲地区的浮式风电总装机容量达到171兆瓦,占据全球浮式风电市场份额的91%。亚太地区浮式风电装机16.7兆瓦,占全球市场份额的9%。

除欧洲和亚太地区外,截至2022年底,北美地区有42兆瓦的海上风电装机并网,占全球海上风电装机总量的0.1%。

当前,浮式风电正在全球范围内快速拓展商业规模。全球风能理事会预测,到2030年,全球将建成10.9吉瓦浮式风电。中国积极参与浮式风电的研发和实践,福建南日岛4兆瓦示范项目和明阳智能16.6兆瓦Nezzy2双机头机组示范项目即将投入建设,同时,中国电建两个100兆瓦PFS-1项目即将在海南万宁上线,该项目上线后,有望成为世界上最大的海上浮式风电场。未来两年,法国也将成为全球最活跃的浮式风电市场之一,3个85兆瓦的项目即将投入建设,此外,法国政府正在积极推进完成总计2吉瓦的浮式风电租赁合同。英国正在筹备一系列项目,包括96兆瓦的TotalEnergies/Simply Blue Erebus项目、70兆瓦的EdF/TNB Blyth示范项目、100兆瓦的CIP/Hexicon Pentland项目。韩国有14个总装机容量超过7吉瓦的项目通过了电力企业许可(EBL)并签订了协议,其中13个项目位于蔚山,此外,还有11.9吉瓦的项目正在韩国海岸线附近开发建设。美国海洋能源管理局(BOEM)于2022年12月在加利福尼亚州开展了浮式风电建设点拍卖,该州4个地点获得了总计8.1吉瓦的租约。挪威近期开启了在斯塔万格附近的Utsira Nord建设1.5吉瓦浮式风电项目的招标程序,许可证将该项目分为3个500兆瓦的项目,每个项目可以拓展至750兆瓦。

截至目前,英国、挪威、葡萄牙、中国和日本是全球浮式风电装机量最大的5个市场。到2030年底,韩国有可能取代日本进入前5名。在浮式风电开发过程中,各国均加大港口基础设施和相关供应链建设,以满足不断增长的开发建设需求。

随着海上风电的加速开发,相关输电系统的挑战也不断增加。在输电和电网管理领域,公共和私人投资需要大幅提升。今年,荷兰国有电网公司(TenneT)宣布授予两个财团11个北海海上风电输电合同,总价值250亿美元。这些输电项目均是为了应对俄乌冲突后荷兰本土的能源安全问题。2022年5月,德国、荷兰、丹麦和比利时的国家元首共同签署了《埃斯比约宣言》,就海上风电开发达成协议,承诺在2030年之前建成65吉瓦海上风力发电设施,到2050年在北海安装1万台风力涡轮机,并加速推动相关输电设施建设。在英国,系统运营商NG-ESO正与监管机构Ofgem及政府合作,推动海上风电转向网状连接,其整体网络设计项目目前处于整个连接协议的第二阶段。

对新的海上风电基地及吉瓦级规模风电场的需求推动了能源岛的发展。北海目前是国际关注焦点。《埃斯比约宣言》承诺就近海能源岛的开发进行合作,丹麦和比利时两国已经达成了第一个双边协议,将在2033年前建设第一个3吉瓦的能源岛并确保并网,并计划在2040年前将该岛的并网能力提升至10吉瓦。《埃斯比约宣言》还承诺在北海建立第二个能源岛,并进一步开展能源岛选址工作。电网运营商TenneT也在研究如何让能源岛的设计支持其轴辐式电网建设理念,让多个海上风电项目连接起来,共同输出电力。长远来看,能源岛的建设为power-to-X战略的实现提供了切实可行的机会,可生产绿氢和其他衍生物,如氨、甲醇等。丹麦能源署(DEA)正在领导第一个能源岛的建设工作,该项目模式是由私人投资者建设岛屿,完工后将50.1%的股权卖给丹麦政府,随后,他们从丹麦输电系统运营商ENDK租赁的海上风电输电所用岛上土地中获得租金收入。

近两年的能源危机迫使许多国家不得不综合考虑保障能源安全和实现脱碳目标,绿氢生产及使用正成为实现能源转型的重要选项。绿氢在生产过程中不排放二氧化碳,因此非常适合应对其他可再生能源的间歇性挑战。由于成本或者技术的限制,随着海上风电发电量的增长,一部分电量或难以并网,因此将电解槽安装在海上风电场附近生产绿氢是一个可行的提议,特别是对于远离海岸的深水项目。然而,目前利用海上风电发展绿氢依然存在基础设施不足和成本高昂的问题。但随着绿氢使用量持续增长,预计成本将会持续降低。国际能源署和国际可再生能源署预测,相对于灰氢和蓝氢,2030年前是绿氢降低成本的最佳时机。

风能转化成绿氢可以被压缩并储存在罐体系统中,以便在需要时卸载。通过近海制氢平台,液氢可以转化成合成天然气(SNG),再运送至终端用户。绿氢也可以通过现有的基础设施运输到陆地,按体积计算,目前的技术最高可将20%的氢气混合至现有的天然气管道中。海上风电场储存的电能还可以和CCUS项目结合,制造碳中性的液体燃料,或者通过热泵、电锅炉产生热量。

目前,众多国家、地区都在制定绿氢发展规划,欧洲和澳大利亚在绿氢制备方面已居领先地位,项目规模已达吉瓦级。欧盟在2022年设立了欧洲氢银行(EHB),为实现REPowerEU计划拨出了30亿欧元的预算,目标是每年生产1000万吨绿氢。2023年4月,丹麦启动一个power-to-X项目,以支持绿氢生产,丹麦能源署为100~200兆瓦电解装置分配了12.5亿丹麦克朗(1.824亿美元)的总预算。预计到2030年,丹麦的电解槽装机容量将达到7.2吉瓦。在亚洲,日本和韩国都在探索氢能的生产和出口,两国重点关注氢能运输,以帮助建立国际供应链。中国已制定2021—2035年的氢能发展中长期规划,计划到2025年实现绿氢年产能10万~20万吨,除了交通运输领域,还计划在储能、发电和工业等领域使用清洁氢。澳大利亚在2023年5月公布了总值20亿澳元(12.75亿美元)的可再生能源制氢计划,澳大利亚已与韩国、日本达成协议,开始建立国际氢能供应链。

在实现气候目标的同时确保能源安全和能源可及,三者驱动风力发电产业进入一个前所未有的发展新阶段。尽管当前全球性的通货膨胀、资本成本上升、供应链紧张等不利因素迫使部分风电项目开发商终止承包合同,但从中长期来看,全球海上风电发展仍然充满希望。

全球风能理事会预计,到2027年,全球海上风电复合年均增长率为31%,到2032年,复合年均增长率为12%。预计年度新增装机在2026年将突破30吉瓦,而到2030年将突破50吉瓦。预计未来10年(2023—2032年),全球新增海上风电装机容量将超过380吉瓦,到2032年末,全球海上风电总装机将达447吉瓦。然而,受欧洲和美国市场环境影响,预计未来10年中新增装机中只有三分之一装机能在2023—2027年间完成建设。

浮式风电方面,尽管全球浮式风电管道建设在过去1年翻了一番,全球风能理事会还是预测,要到2030年海上浮式风电才能实现商业化。考虑到浮式风电成本较高,且当前全球经济和金融状况面临挑战,浮式风电发展所需的基础设施和港口设施或将出现供应链瓶颈,预计2030年全球浮式风电装机为10.9吉瓦,比上一年预测降低42%。