美国康菲石油公司(ConocoPhillips)同意收购马拉松石油公司( Marathon Oil),这是一笔全股票交易,该公司的估值约为170亿美元,扩大了美国石油和天然气行业最大参与者的大规模收购热潮。

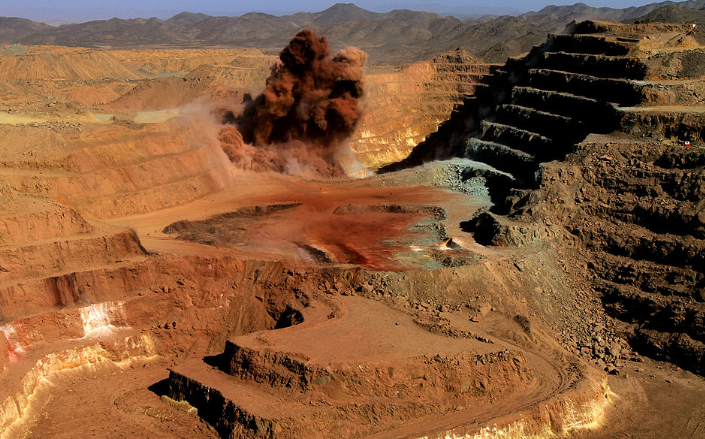

此举扩大了康菲石油公司在美国从德克萨斯州到北达科他州的美国国内页岩油气田的业务范围,并将公司的储量扩大到了远至赤道几内亚的地方。随着石油生产商押注未来几年石油和天然气需求将保持强劲,寻求新的钻井地点,这又加剧了近期的一系列大型交易。

两家公司周三在一份声明中表示,收购协议比Marathon Oil公司的最后收盘价溢价14.7%。这笔交易的企业价值为225亿美元。

康菲石油公司加入了通过最近的收购来追求产量增长的大型钻井公司行列。去年10月,埃克森美孚公司(ExxonMobil)以620亿美元收购先锋自然资源公司(Natural Resources),加快了二叠纪盆地整合的步伐。随后,雪佛龙公司(Chevron)同意以约530亿美元收购赫斯公司(Hess)。

近年来,康菲石油公司以130亿美元收购了Concho Resources公司,并以95亿美元收购了壳牌公司在该地区的资产,从而在二叠纪扩张了业务。

康菲石油公司的交易在某些方面与最近其他重塑美国石油版图的收购案不同。花旗集团的分析人士在一份研究报告中表示,ExxonMobil和其他公司的收购主要集中在未来的钻井场地建设上,而康菲石油公司对Marathon Oil的收购更多是为了削减鹰福特和巴克肯页岩盆地的成本。康菲石油公司的股价在纽约开盘时下跌了2.3%,Marathon Oil则上涨了11%。

尽管康菲石油公司的收购规模比ExxonMobil和Chevron达成的大规模交易要小,但它仍然容易受到美国联邦贸易委员会的反垄断审查。在Lina Khan担任主席期间,美国联邦贸易委员会一直对企业合并持更积极的兴趣。该机构拒绝挑战ExxonMobil的交易,但前提是Natural Resources联合创始人Scott Sheffield被排除在超级巨头的董事会之外。

知情人士当时告诉彭博新闻社,德文能源公司(Devon Energy)去年与Marathon Oil就可能的合并进行了谈判。