中国储能设备生产商蓄势待发,战场从户用储能迅速扩展到即将来临的大型储能,扩张速度远超我们的预期。

毫无疑问,电池储能与绿色能源发电方式的结合,为欧洲的能源安全、经济性和可持续性提供了切实可行的解决方案。本文我们简要梳理欧洲储能市场在2023年至2028年的发展情况,并明确未来四年欧洲强势发展的核心市场。

为提高叙述的清晰度与分类的准确性,本文根据电池装机容量将储能系统分为三类:

小于等于30kWh的系统,定义为小型或户用储能项目;

30-1000kWh之间的归为工商业(C&I)储能项目;

大于等于1MWh的则被划分为大型储能项目。

2023年欧洲连续三年实现储能装机量的翻番,户用储能是核心动力

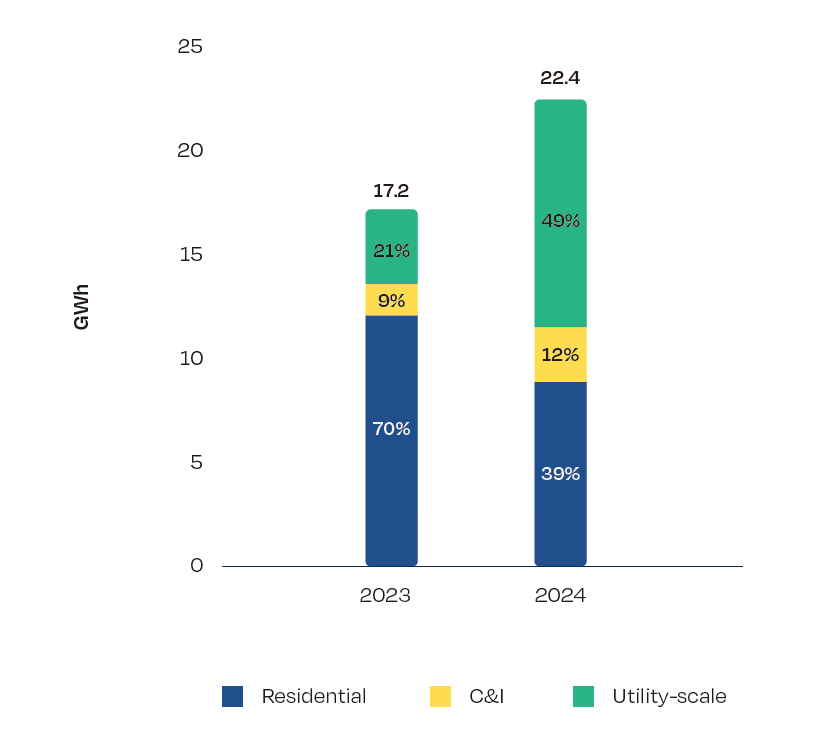

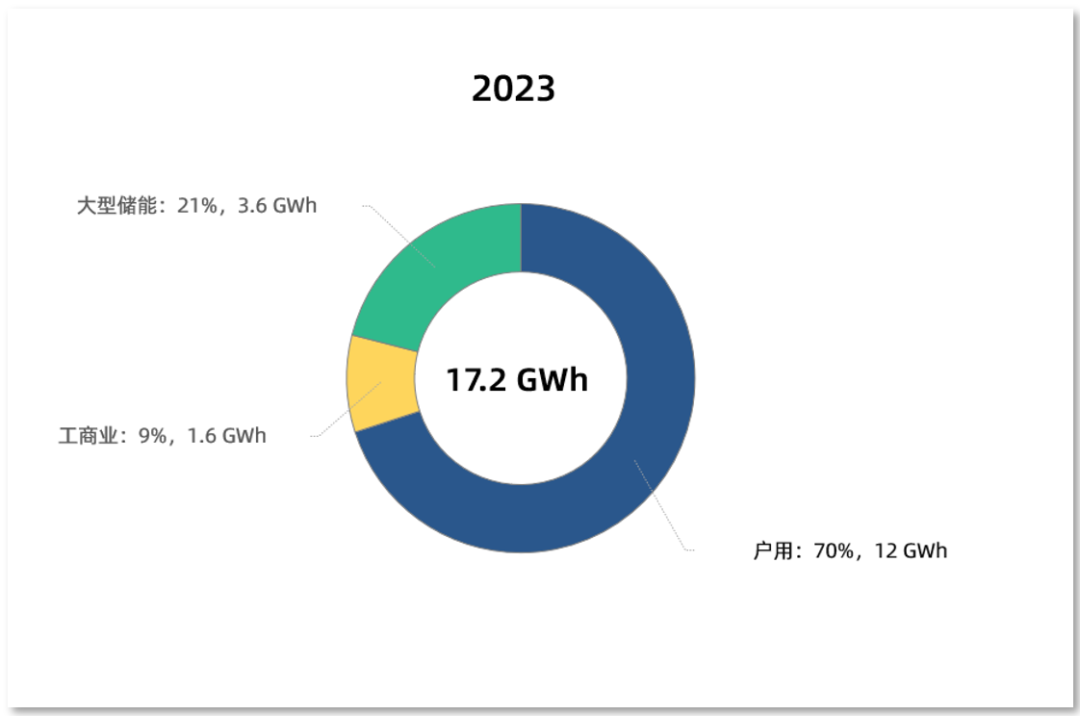

2023年,欧洲新增了17.2GWh的电池储能装机量,同比2022年增长94%,连续第三年实现翻番(见图1)。2022年开始,由于俄乌战争导致电价上涨,以及民众对能源自给自足的强烈需求,促使2023年户用储能装机量高达12GWh,占新增总容量的70%,这是储能市场大规模发展的核心动力,而工商业和大型储能总和仅为30%, 其中工商业(C&I)市场装机量为1.6GWh(9%),而大型储能系统则部署了3.6GWh(21%)。

图1:2014-2023年 欧洲电池储能每年新增装机容量

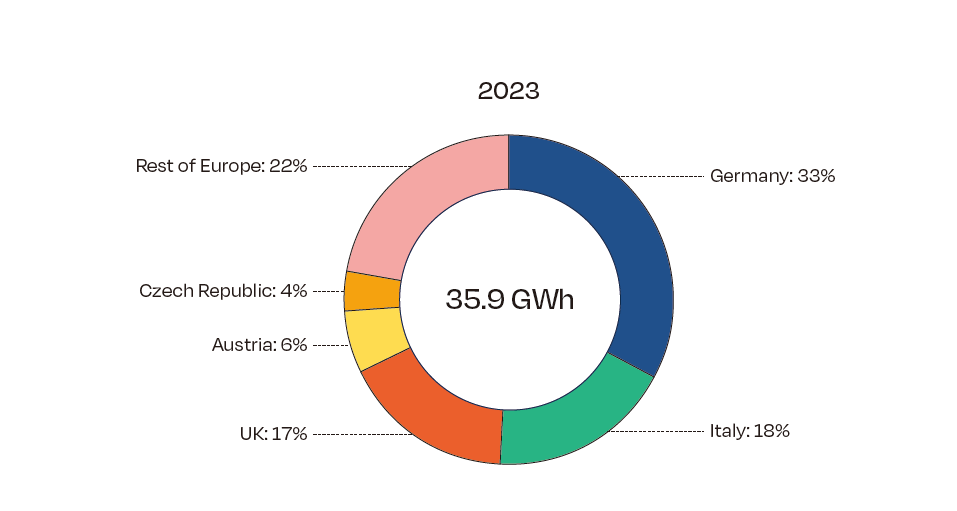

截至2023年底,欧洲电池储能系统累计装机量达到了35.9GWh(图2)。从市场份额的角度来看,德国和意大利两大市场,占据欧洲电池储能总市场50%以上。

图2:2023年欧洲电池储能市场份额前5名(累计装机量)

2024年欧洲大型储能的装机量将第一次超过户用储能

2024年,随着能源危机开始缓解,电价冲击逐渐消退,通胀水平也有所下降,欧洲家庭对高昂电价的恐慌情绪逐渐消失,民众对于安装户用光伏配储系统的热情有所减弱。

而随着大型光伏项目的数量不断增加,居民用电量的逐年提升,用于提升电网稳定性和参与市场化电力交易的大型储能项目,逐渐成为欧洲储能市场发展的核心驱动力。另一方面,根据国际能源署(IEA)的提供的信息,锂电池(包括电芯和Pack)生产成本也已从2023年起急剧下降,锂电池凭借成本低和耐用性高,与铅酸或镍镉电池等技术相比,成为欧洲市场大型储能项目主流应用技术。

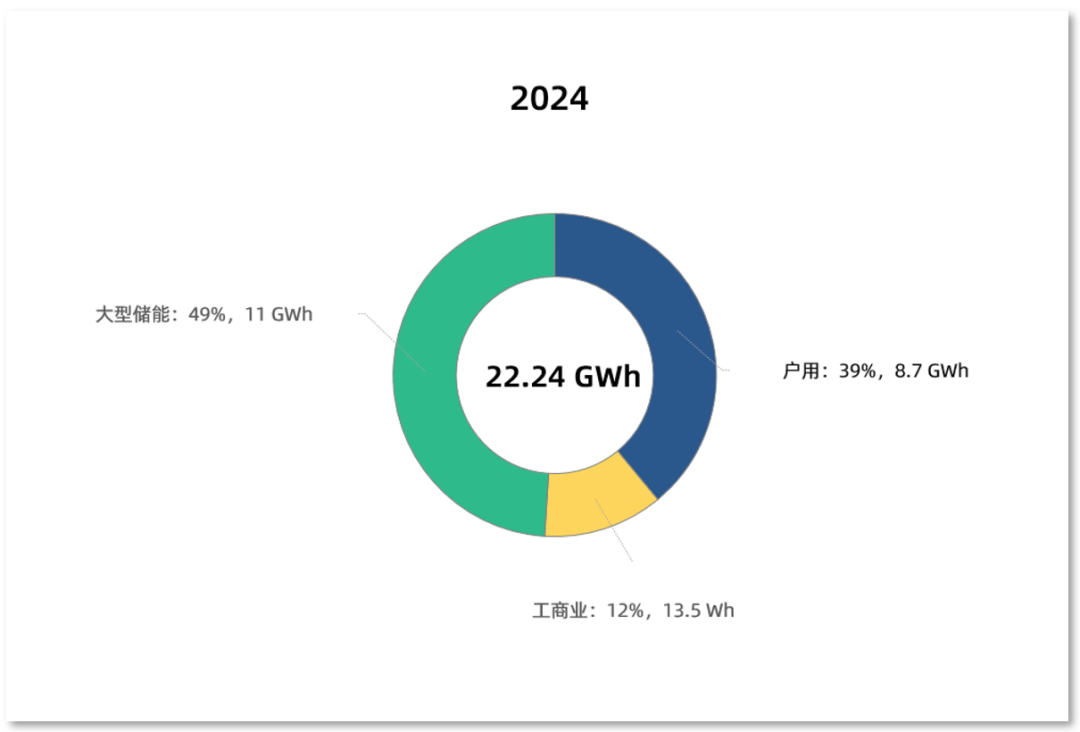

欧洲光伏产业协会预估,2024年欧洲大型储能装机量将超过户用市场,并达到历史新高。这一转变标志着大型储能在市场中的重要性日益凸显。

图3:2023与2024年欧洲电池储能细分市场份额的变化(预估)

2024-2028年:欧洲大型储能大发展及其核心发展国家

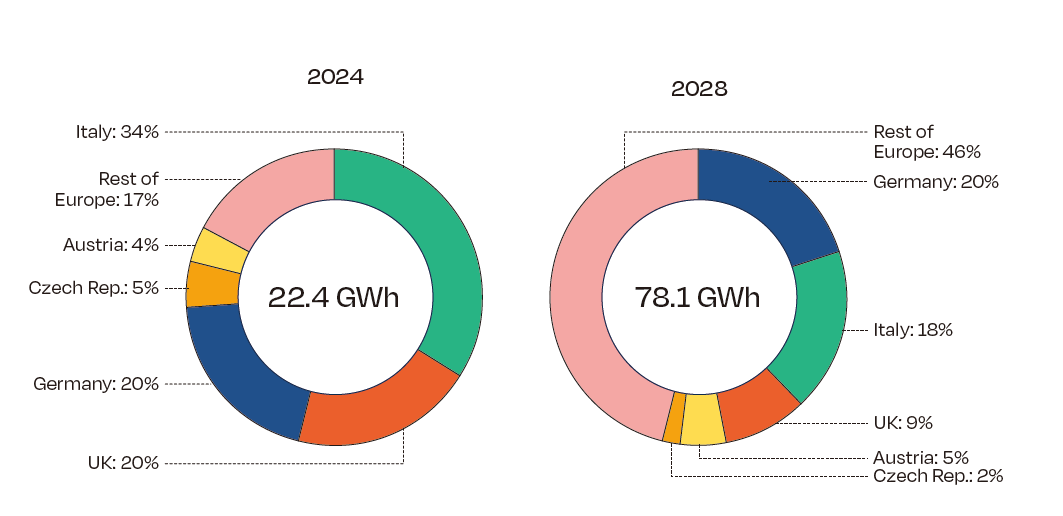

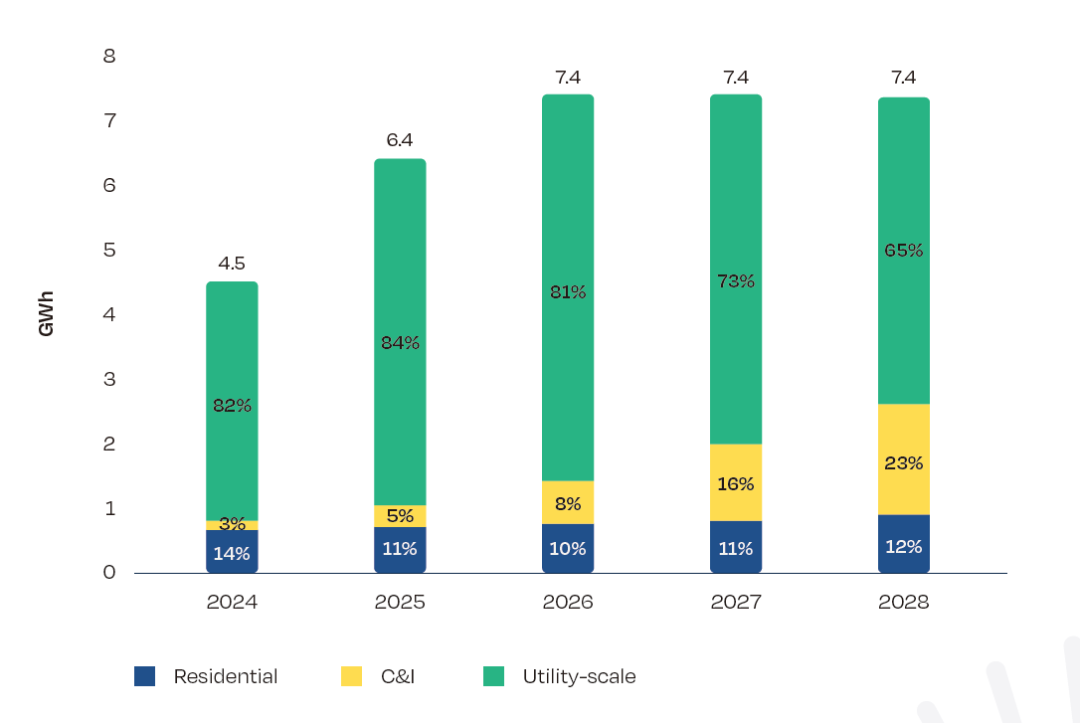

从2024年开始,在接下来的4年里,预计户用、工商业和大型储能三个细分市场的都将持续增长,欧洲整体以每年35%以上的年增长率持续发展。

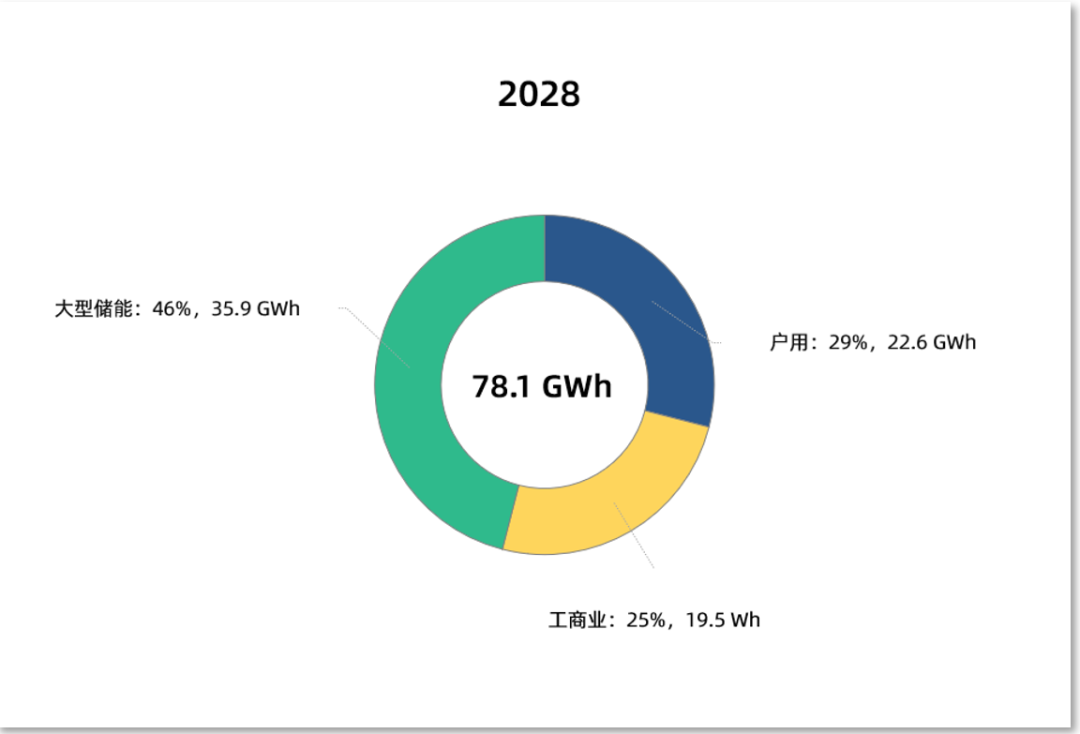

大型储能的装机占例将从2023年21%,提升至2028的46%,接近36GWh,比2024年高出三倍多。工商业储能将在这四年中保持稳步增长,占比提升至25%。这两者的增长恰好弥补了户用市场增速的放缓,使得整体市场仍能保持强劲增长势头。

2024年欧洲大型储能装机量将达到11GWh,占比49%,同比2023年装机量3.6GWh,增长幅度约205%,到2028年这一数字将提升到每年35.9GWh。

图4-图6:2023年、2024年、2028年欧洲储能细分市场份额变化

随着欧洲能源转型的加速,大型储能的主导地位将日益显著。大型储能系统将会改变能源供给模式,传统的发电厂将演变为与大型可再生能源(如风能、光伏)和储能共同部署的混合项目,这在未来几年将成为行业风向。从应用角度来看,大型储能系统在现代电力系统中具有多种关键应用,包括电网调频和稳定性、可再生能源集成、峰谷电价套利、备用电源和应急响应、微电网和离网系统,以及容量扩展和电能质量改善。这些应用方式皆有助于提高电力系统的稳定性、可靠性和效率,优化能源利用,降低成本。

这些应用场景,对光伏和风能占比较高且正在大力发展新能源的欧洲国家来说,尤为重要。在这些国家的电力结构中,整合不稳定的可再生能源需要配备大型储能解决方案,以有效管理电力供需关系。

图7:2024-2028年 欧洲五大电池储能市场

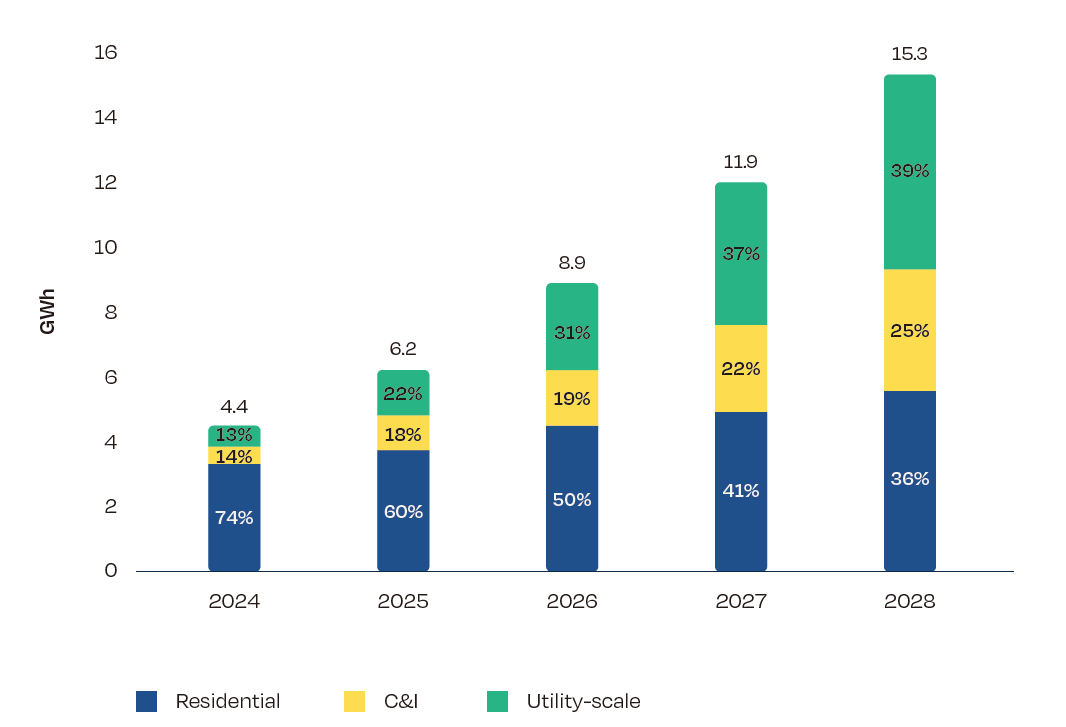

德国 —— 工商业起步,大储前景光明

2024年,德国在欧洲五大储能市场中占据20%份额,排名第三,较2023年下降了两个位置,但是扩展潜力最大的国家。户用储能装机量预计大幅下降,但在工商业和大型储能领域仍有积极发展。预计2024年,德国的电池储能系统将部署4.4 GWh,占欧洲总装机量的20%。与2023年相比,这一数据下降了14%,主要原因是户储领域下降了36%。由于户用光伏装机量放缓,导致市场在经历高峰扩张后出现回落。虽然如此,户用领域中光伏配储仍保持在80%以上强劲附着率。

此外,光伏系统存量市场也有一定的发展空间,因为一批在2000年代初期安装的光伏发电系统,其20年上网电价补贴合同即将结束,再加上各地补贴政策,以及储能设备本身的价格下降,这些终端用户有一定的动机为现有的光伏发电系统改造升级,从而配备储能设备。

在工商业市场,预计未来五年内装机容量的增长潜力显著。因为工商业储能系统的经济效益有所提升,监管条件也在改善。预计越来越多的中小型企业和工业厂房将逐步实现自给自足,同时开放的市场准入以进行套利和平衡服务,是推动这一细分市场前景向好的关键。根据中期预测,工商业市场在2024年将新增612MWh,并快速增长到2028年的3.8GWh。备受期待的《Solar Package 1》以及《电力储能战略》在今年相继出台,德国的监管框架将得到改善,政府正通过提供激励措施和技术支持,来促进更多企业采用工商业储能解决方案。

在大型储能市场方面,德国的前景非常光明。随着其能源转型(Energiewende)的推进,越来越多的可再生能源被融入日益电气化的能源系统,热电机组逐步退役,对清洁且灵活的绿色电力需求不断增加。频率控制储备(FCR)市场仍然是德国储能运营商的主要收入来源之一,但随着市场开始出现饱和迹象,资产运营商正逐步进入次级(aFRR)和三级(mFRR)辅助服务市场。此外,运营商还可以在电力市场通过电网峰谷差价进行套利操作,利用价格波动和预测价格峰值来获取更多收益。

创新招标为大型储能市场提供了发展机会,但由于招标设计非常严格,尚未达到大多数投资者的期望。主要障碍在于,通过创新招标部署的电池储能系统只能与其他可再生能源共同部署,且不能在电价为负时从电网充电,这在一定程度上削弱了其对开发商和投资者的吸引力。

在这些条件下,预计该细分市场将大幅增长,大型储能系统的新增容量将从2024年的553 MWh激增至2028年的6GWh,其在德国整体电池储能市场的装机率将从13%提升至39%。得益于这一增长,预计到2028年,德国的电池储能市场将再次成为欧洲最大的市场,达到超过15GWh,并占欧洲总新增容量的20%。

图8:2024-2028年德国储能市场发展趋势

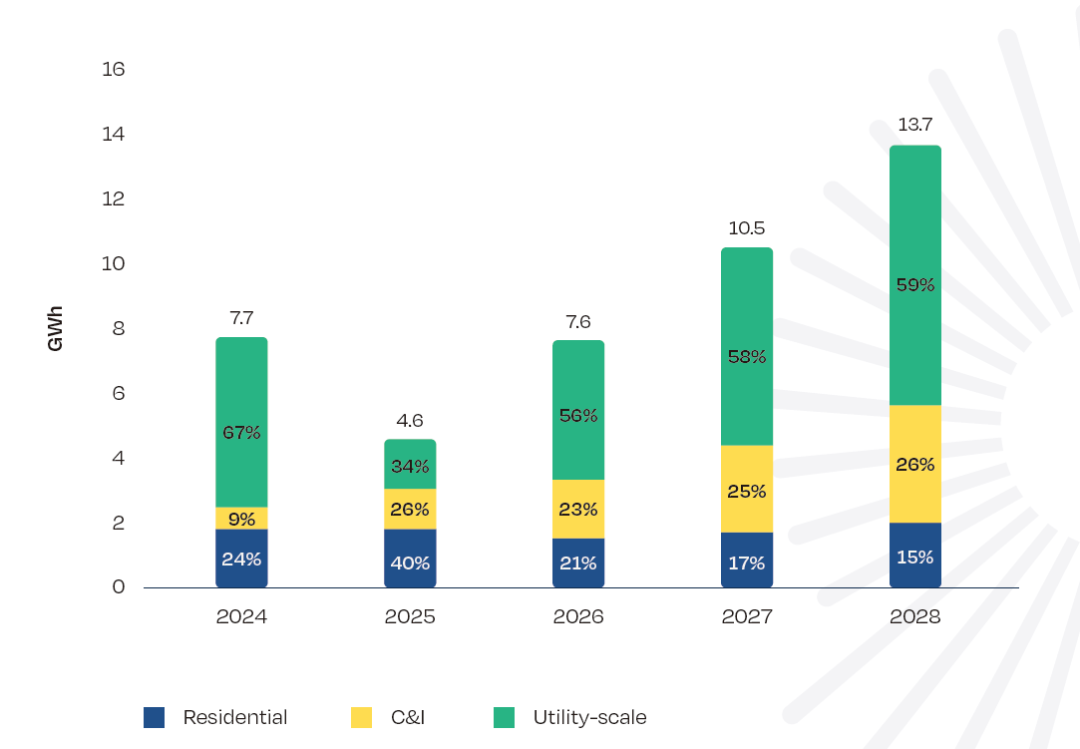

意大利 —— 工商业增长前景广阔,大力推进大储部署

2024年,意大利在欧洲储能市场中,位居第一。

在户用市场,2024年预计装机量将同比2023年下降40%,即1.9 GWh,并预计在未来五年内都无法达到2023年的创纪录水平。预计2024年户用储能市场将占总市场的24%,到2028年将进一步减少至15%。

与德国类似,意大利的工商业市场增长前景十分广阔,工商业项目的投资回收期正在缩短,因此意大利是该细分领域最具吸引力的国家之一。在用电高需求期间,可预测的电价上涨将带来削峰填谷的操作空间,使储能系统参与套利提供了良好的商机。预计工商业储能容量加将从 2024 年的674MWh增长到 2028 年的3.6 GWh。

大型储能自商业化以来一直增长缓慢,主要原因是缺乏政策框架和具体的项目案例。同时由于缺乏专业技术人员,以及电网接入点的长时间等待也是重要因素。在大型储能领域,2024年之前英国一直是先锋,然而今年意大利正迅速崛起,成为欧洲新的市场领导者。预计2024年意大利将新增7.7GWh的电池储能容量,相较于2023年翻一番,占据欧洲总装机量的34%。

意大利制定了雄心勃勃的2030年可再生能源目标,计划在南部和岛屿地区建设大量新能源项目。因此,意大利将很快面临对电力存储灵活性的迫切挑战。为应对这一情况,意大利输电系统运营商(TSO)Terna 一直与业界企业合作,致力于加强能源存储的部署。Terna预计,到2030年意大利将总共需要9GW/71GWh的储能容量。意大利的增长示例表明,如果政策制定者和参与者,共同推动能源转型并制定相应战略,在部署大型储能方面可以迅速取得成果,并成为这一仍处于起步阶段的市场中的佼佼者。

总体而言,意大利储能市场有望在未来五年进一步增长,到2028年达到13.7 GWh,占欧洲储能市场的18%。

图9:2024-2028年意大利储能市场发展趋势

英国 —— 户储市场增长缓慢,增长主要由大储所驱动

2023年,英国的各个细分市场都实现了强劲增长,但未来几年的增长将依旧由大型储能市场所驱动。英国一直以来都是大型储能的领导者,被认为是欧洲最具投资吸引力的、拥有庞大pipline计划项目、极具雄心的储能目标国家——2023年达到24GW储能储备。值得一提的是,英国政府已经取消了储能资产规模的限制,并通过其容量补偿机制,用以资助表前储能项目的市场部署。总共有五种不同的收入流,运营商可以通过它们来优化收益。

到2024年,即将完成的短期项目中的3.7GWh大型储能项目,将占欧洲大型储能新增容量的34%以及英国整体市场的82%。从中期来看,由于市场成熟度和收入流的饱和,大型储能市场的潜力将相对减少,预计到2028年将达到4.7GWh,其在欧洲大储项目中的贡献也将降至13%,因为届时预计欧洲大型储能市场将安装超过36GWh的容量。然而,大型储能项目仍将是英国储能市场的主要推动角色,占比达到65%。

尽管英国的户用储能市场在储能总新增量中的份额较小,但预计这一份额将逐渐增加,从2024年的18%增长至2028年的35%。英国的户用储能市场因监管条件的改善而蓬勃发展,得益于新建光伏系统与储能设施及其改造项目中的增值税减免、针对低收入家庭的支持计划、较低的光伏出口关税以及大幅简化的许可要求。此外,尽管高利率和通货膨胀对投资决策产生了不利影响,但户用电价仍远高于疫情前和欧洲的平均水平。预计在未来五年内,英国的户用市场将缓慢但稳定地增长,从649MWh增长至2028年的919MWh。

同时,工商业市场也展现出巨大的增长潜力。在过去几年中,政策框架得到了极大的改进,削峰填谷和能源套利为商业投资提供了巨大的机会。尽管2024年工商业项目的装机量仍较少,仅150 MWh,但预计到2028年将激增至1.7GWh。

图10:2024-2028年英国储能市场发展趋势

捷克与奥地利 —— 户用储能强势发展

2024年欧洲五大储能市场位居第三和第四的国家为捷克和奥地利,分别占据5%和4%的市场份额。

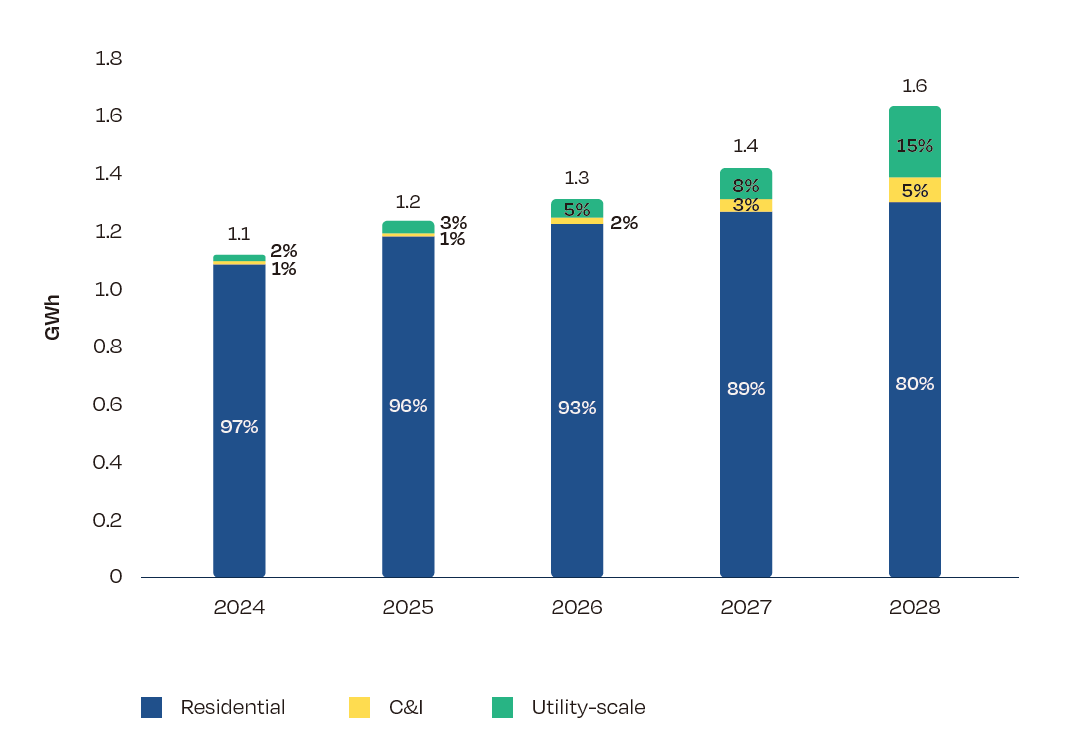

捷克的储能市场中,户用储能电池占据绝对主导地位。在政府对户用储能持续的支持政策和利好条件下,截止至2024年,捷克户用光伏配储率超过90%以上,占该国总体储能市场份额的97%,预计2024年全年将达到1.1GWh。考虑到该国出台的 "新绿色投资计划 "涵盖了光伏发电设备、热泵和电动汽车充电桩等多种能源解决方案中,需要整合大量的户用储能系统,因此该计划将继续推动户用细分市场的持续性增长。此外,捷克的户用电价远高于欧洲平均水平,这也增加了民众对电力自给自足的愿望。捷克的其他储能细分市场(工商业和大型储能)尚未起步,原因是缺乏明确的适用法律和监管的基本框架。该国要释放储能市场的真正潜力,还需要等待政策制定者和参与的相关部门消除更多障碍。

图11:2024-2028年捷克储能市场发展趋势

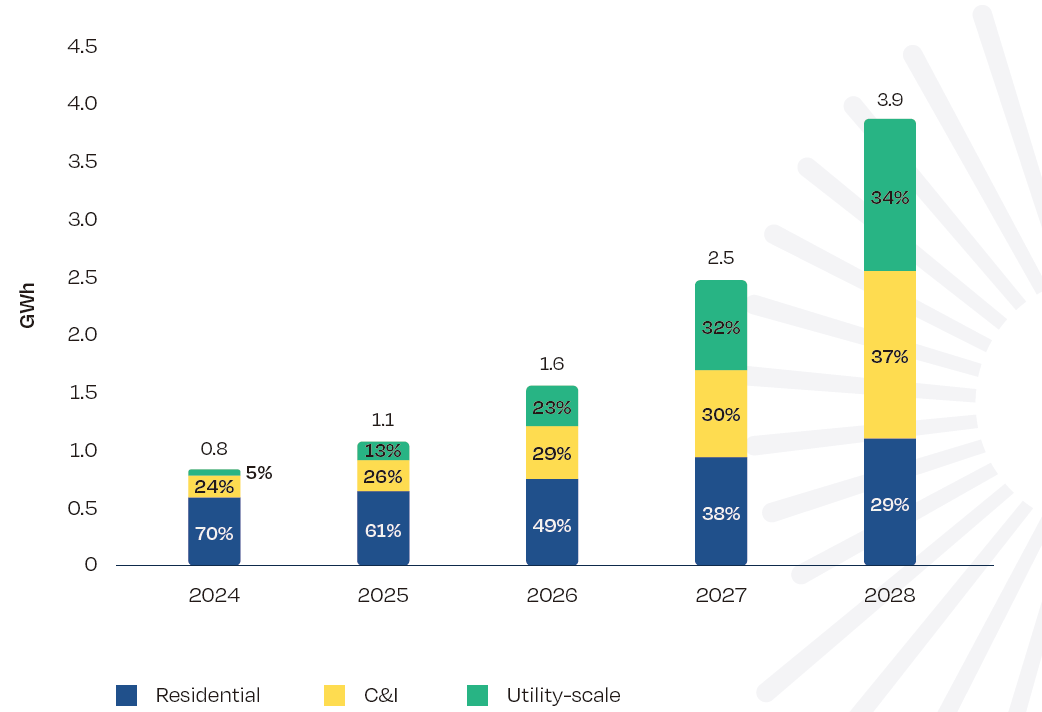

到2024年,奥地利的储能市场预计新增装机量将达到829MWh,其中大部分将由户用和工商业领域贡献。为了激励民众安装光伏加储能系统,奥地利政府曾推出ÖMAG资助计划,尽管该资金池在2023年已耗尽,但其备选方案KLIEN计划仍然提供相同的定额资金补助,预计为国内带来750MWh的户用电池储能部署。此外,从2024年1月1日起,奥地利还实施了新的“Strompeicherlangen”(电力存储)资助计划,继续拨款3500万欧元,支持4-50KWh的储能设备新安装或升级现有光伏系统,每度电提供200欧元的统一补贴。

尽管奥地利在大型储能领域的发展较为缓慢,2023年该细分市场的装机量不足40MWh,但预计到2028年,奥地利储能市场将新增3.9GWh容量,届时各细分市场的部署将呈现出较为均衡分布的状态。

图12:2024-2028年奥地利储能市场发展趋势

除了意大利、德国和英国这三个最大的电池储能市场,预计在接下来的四年里整个欧洲的储能格局也将经历变革。随着电池储能逐渐成为满足不同能源需求和增强系统灵活性的主流解决方案,许多已经较为成熟的光伏市场,例如西班牙、波兰和荷兰,也预计将在监管和市场条件改善后,逐步扩大其储能市场规模。这是我们对于未来五年的欧洲储能市场的趋势预测,让我们拭目以待!

在储能市场高速发展的背景下,我们也看到了欧洲新能源市场对生产厂商带来的挑战:电池的电子护照推广、碳足迹数值的明确定义、生产本地化的趋势、碳关税带来的潜在贸易壁垒,以及欧洲电网的扩建和升级所面临的困难。面对这样波动的市场环境,中国的生产型企业需要不断提升产品技术水平和本地售后服务能力,以在更加细分的市场中寻找并保持竞争优势。