2024年以来,光伏产业链价格持续探底,行业竞争愈发激烈,欧美、印度等国家贸易壁垒高筑、本土制造政策层层加码,美国“双反”调查风波再起,东南亚不确定性加剧,中国光伏企业调转“航向”,将目光瞄向中东等新兴市场,出海路径日趋多元化。

7月16日,TCL中环宣布与RELC、Vision Industries联手,在沙特建设年产20GW光伏晶体晶片项目;同日,晶科能源宣布在沙特成立合资公司建设10GW高效电池及组件项目;秦能光电宣布在阿曼建设8GW组件+2GW电池生产基地;7月26日,钧达股份公告拟于阿曼投资建设5GW高效电池生产基地,此前,钧达股份宣布拟在阿曼投资建设年产10GW TOPCon高效光伏电池产能,中东正成为中国光伏出海“新热点”。

据TrendForce集邦咨询新能源研究中心不完全统计,截至目前,已有天合光能、协鑫科技、TCL中环、钧达股份、晶科能源、秦能光电、中信博、振江股份、安泰新能源9家中国光伏企业规划在中东布局产能,产地集中在阿联酋、沙特阿拉伯、阿曼三个国家,涉及硅料、硅片、电池片、组件以及支架等环节,基本涵盖光伏全产业链。从已公布规模的产能来看,硅料产能5万吨,硅片产能50GW,电池片产能27GW,组件产能23GW,支架产能约30GW。

中国光伏企业中东产能布局情况

2024年5月美国重启双反调查,东南亚组件出口美国或受阻,中国光伏企业急需寻求出海“新航道”。在“一带一路”倡议下,中国与中东国家在能源领域的合作不断深化,此外,中东地区坐拥资源、区位、市场等多重优势叠加当地政策利好,为中国光伏企业出海带来新机遇。

中东资源禀赋,区位优势显著

中东地区不仅拥有丰富的石油和天然气资源,而且拥有丰富的太阳能资源。该地区气候以热带沙漠为主,光照辐射率高,日照时间长,太阳能资源充沛,此外,中东地广人稀,拥有大量的可用土地,是太阳能资源开发利用的“天然沃土”。

从地理位置上看,中东地区是连接亚洲、非洲和欧洲的枢纽,区位优势显著。中国光伏企业在中东设厂,不仅可以更好满足当地市场的需求,而且可以借助中东的区位优势,辐射周边市场。

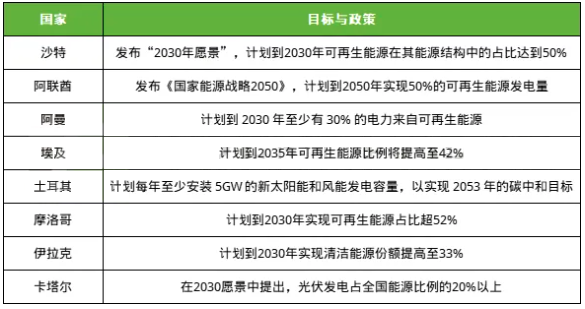

中东多国制定目标,加快能源转型步伐

随着全球能源转型加速推进,中东各国愈发重视可再生能源发展,沙特、阿联酋、阿曼等国纷纷制定可再生能源发展目标、推出激励政策,加快能源转型步伐。

沙特:“2030年愿景”于2016年启动,初始目标是到2023年可再生能源发电装机规模达到9.5GW,2019年该目标上调至58.7GW,2023年沙特宣布每年新增20GW可再生能源项目,到2030年达成130GW可再生能源的目标。

阿联酋:2017年,阿联酋发布《国家能源战略2050》,计划到2050年实现50%的可再生能源发电量(清洁能源44%、核能6%、天然气38%、清洁煤12%),2023年7月,阿联酋批准《国家能源战略2050更新》,计划到2030年将可再生能源装机容量增加两倍以上,达到14.2GW,清洁能源在总能源结构中的份额提高到30%。

阿曼:阿曼的目标是到2030年的可再生能源发电量占30% 。

中东多国提出可再生能源发展目标

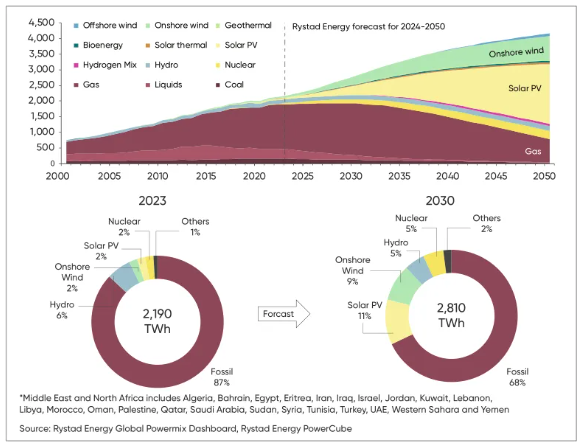

中东等新兴市场崛起,光伏市场潜力巨大

根据MESIA的数据,2023年中东和北非地区太阳能装机量增长了23%,达到32GW,到2024年,该地区太阳能装机容量有望达到40GW,2030年将达到180GW,年均增长率为30%,沙特阿拉伯、土耳其、埃及、阿联酋、阿曼和摩洛哥引领该地区的光伏增长。

在能源转型目标的驱动下,沙特阿拉伯、阿联酋、阿曼等中东国家相继启动一系列大型招标项目,光伏装机需求高涨,市场发展潜力巨大。

中东和北非地区发电来源

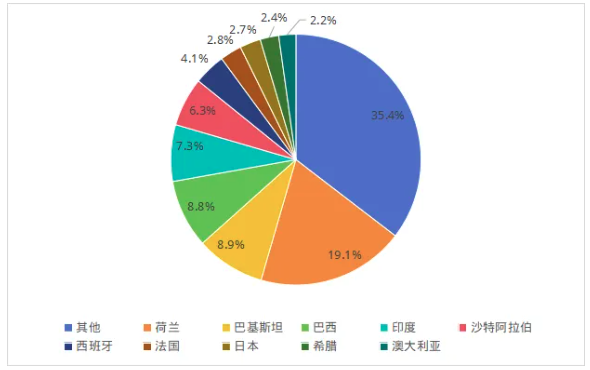

从组件出口方面来看,据中国光伏行业协会数据显示,2024年上半年,欧洲依旧是中国组件出口的最大市场,但市场份额明显下降,巴基斯坦一跃成为第二大组件出口市场,此外,沙特阿拉伯市场增长势头强劲,位列第五位。受益于当地政府对可再生能源的政策支持,以沙特阿拉伯为代表的中东地区光伏需求旺盛,为中国光伏企业带来广阔的市场空间。

2024年1-6月组件出口主要市场

当前,国际贸易形式复杂多变,美国、欧盟、印度、巴西等主要国家和地区贸易壁垒持续加码,中东成为中国光伏产业出口的新福地,此外,“一带一路”沿线国家亦为中国光伏企业出海带来机遇,8月9日,爱旭与巴基斯坦签署合作协议,将在巴基斯坦建立太阳能组件组装和制造工厂,8月20日,晶优光伏宣布第7个生产基地落户印尼,中国光伏企业出海路径多元化已成确定性趋势。